Đầu tư không để tiền rơi khi thị trường đã xác lập mặt bằng giá cao

Các nhà đầu tư mới vẫn tiếp tục tăng lên nhưng độ khó của bài toán thị trường cũng ngày càng lớn hơn, đòi hỏi họ phải tìm cách trú ẩn an toàn trong các kênh đầu tư để tiền không rơi.

Bối cảnh áp lực lạm phát gia tăng trong khi lãi suất tiền gửi ngân hàng lại giảm về mức rất thấp, khiến người dân có tiền nhàn rỗi mang nặng tâm lý như đang cầm những “cục than nóng bỏng tay”,

Thời điểm hiện tại, các nhà đầu tư mới (F0) vẫn tiếp tục tăng lên nhưng bài toán trên thị trường đã thay đổi với độ khó lớn hơn rất nhiều. Bởi, họ sẽ tìm cách “trú ẩn” an toàn trong các kênh đầu tư để tiền không bị “rơi” giữa nền giá mới “leo thang”.

Chứng khoán: Nền định giá cao

Tại buổi tọa đàm: "Triển vọng đầu tư 2022 – FiinGroup Invest Summit," do Tạp chí Kinh tế Việt Nam (VnEconomy) bảo trợ thông tin, ngày 25/2, bà Đỗ Hồng Vân, Trưởng nhóm phân tích dữ liệu, Khối dịch vụ Thông tin Tài chính FiinGroup cho biết định giá tính theo lợi nhuận (tức là P/E) của VN-Index đang ở mức 17,2 lần và tương đương mức trung bình của giai đoạn năm 2018 đến nay.

Tại mức định giá này, nhiều nhà đầu tư cho rằng thị trường vẫn hấp dẫn. Tuy nhiên, bà Vân lưu ý VN-Index đang chịu ảnh hưởng rất lớn từ nhóm ngành ngân hàng (chiếm xấp xỉ 1/3 tổng giá trị lợi nhuận và giá trị vốn hóa toàn thị trường), do vậy để thấy rõ hơn “bức tranh” thị trường thì nên xem xét về định giá nhóm cổ phiếu ngân hàng và phi tài chính riêng biệt.

“Hiện cổ phiếu khối phi tài chính với chỉ số P/E đã được định giá ở vùng cao so với lịch sử và nhóm ngân hàng có chỉ số P/B (so sánh giá với giá trị sổ sách) đang tiệm cận hơn 2 lần so với độ lệch chuẩn trung bình 10 năm. Điều này cho thấy thị trường chứng khoán trong năm 2022 đã bắt đầu trên một nền định giá cao”, bà Vân trao đổi.

Do đó, bà Vân khuyến nghị hai điểm khi xây dựng danh mục đầu tư trong năm. Cụ thể, giá cổ phiếu có thể tăng tiếp trên nền định giá cao như hiện tại phụ thuộc các doanh nghiệp niêm yết có ghi nhận được mức lợi nhuận tăng tương ứng hay thậm chí tăng cao hơn P/E. Thêm vào đó, nhà đầu tư cần quan tâm tiếp về mức tăng trưởng lợi nhuận đó có được nối sang năm 2023 hay không.

“Bởi, nếu câu chuyện tăng trưởng của công ty không còn kéo dài sang năm 2023, mã cổ phiếu có khả năng chỉ tăng được nửa đầu năm 2022 và đối mặt với rủi ro đảo chiều trong nửa cuối năm giống như diễn biến giá cổ phiếu ngân hàng và cổ phiếu thép trong năm 2021”, bà Vân nói.

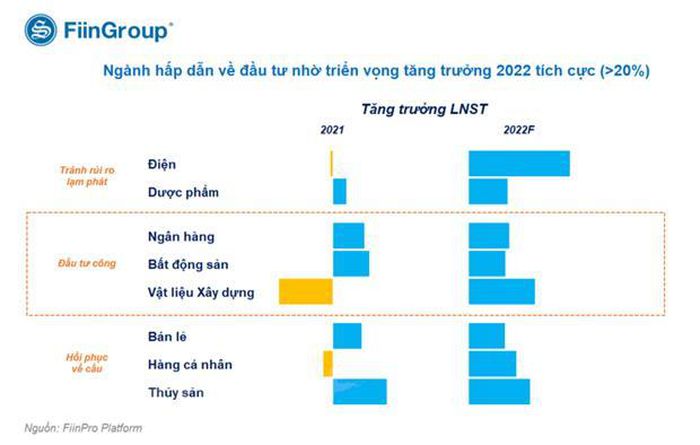

Dựa trên bối cảnh vĩ mô, bức tranh lợi nhuận thực tế 2021 và phân tích triển vọng tăng trưởng 2022, nhóm phân tích của FiinGroup đưa ra một số đánh giá triển vọng về các nhóm cổ phiếu ngành giúp tránh rủi ro lạm phát (như điện và dược phẩm); nhóm phiếu kỳ vọng hưởng lợi từ đầu tư công (như ngân hàng, bất động sản nhà ở, bất động sản khu công nghiệp và vật liệu xây dựng); nhóm ngành hưởng lợi từ cầu hồi phục sau COVID-19 (như bán lẻ, hàng cá nhân, thủy sản).

Trái phiếu doanh nghiệp: “Chọn mặt gửi vàng”

Bất chấp những diễn biến không thuận lợi của đại dịch COVID-19 lên nền kinh tế Việt Nam, thị trường trái phiếu doanh nghiệp bất ngờ tăng tốc ấn tượng ở mức hai con số (tăng trưởng kép bình quân giai đoạn 2017-2021 xấp xỉ 55%) và ghi nhận tổng giá trị phát hành đạt 657.000 tỷ đồng trên thị trường nội địa, 1,43 tỷ USD trên thị trường nợ quốc tế trong năm 2021.

Ông Lê Hồng Khang, Trưởng phòng, Khối dịch vụ Xếp hạng Tín nhiệm - FiinRatings, FiinGroup cho biết số liệu nắm giữ trái phiếu doanh nghiệp phi tài chính và ngân hàng cuối kỳ của các công ty chứng khoán không đáng kể, điều này cho thấy lượng trái phiếu doanh nghiệp mua trong năm đã được phân phối phần lớn.

“Vì vậy, FiinRatings cho rằng nhà đầu tư cá nhân đã tham gia mạnh mẽ trên thị trường trái phiếu doanh nghiệp thứ cấp đồng thời cho thấy mức độ quan tâm đối với các sản phẩm này là rất lớn. Tuy nhiên, thị trường trái phiếu doanh nghiệp luôn ẩn chứa những rủi ro nhất định, như trường hợp nhà phát hành gặp khó khăn về tài chính và không thể trả lãi/gốc tiền vay khi đến hạn”, ông Khang nhấn mạnh.

Ngoài ra, ông Khang dự báo lãi suất phát hành của trái phiếu doanh nghiệp trong năm 2022 sẽ tăng lên đáng kể so với năm 2021 do áp lực phát hành trái phiếu doanh nghiệp để tái tài trợ và huy động vốn để đầu tư mới. Hơn nữa, nền lãi suất huy động ngân hàng hiện đang rục rịch tăng trở lại đồng thời các điểm đề xuất sửa đổi trong Dự thảo sửa đổi Nghị định 153/2020/NĐ-CP được thông qua sẽ thắt chặt tiêu chuẩn tham gia phát hành trái phiếu doanh nghiệp. Theo đó, nhà đầu tư có thể cân nhắc phần bổ nguồn vốn đầu tư theo thời điểm để tối ưu hóa danh mục đầu tư, song cần lưu ý “chọn mặt gửi vàng” với các sản phẩm trái phiếu có mức an toàn cao hoặc rủi ro thấp.

Bên cạnh đó, ông Khang chỉ ra một số yếu tố cần đặc biệt lưu ý trong đầu tư trái phiếu doanh nghiệp, đó là việc bảo lãnh phần lớn vẫn chỉ nằm ở khâu phát hành và chưa bảo lãnh thanh toán. Thực chất rất ít tổ chức tín dụng đứng ra bảo lãnh thanh toán cho bên thứ ba không liên quan và nếu có, chủ yếu là từ công ty có quan hệ mẹ - con và các công ty có liên quan sở hữu trực tiếp hoặc gián tiếp.

“Do đó, mặc dù với trái phiếu được bảo lãnh thanh toán, nhà đầu tư cần đánh giá cả đơn vị bảo lãnh. Ví dụ như các doanh nghiệp bất động sản chưa niêm yết thường có khả năng chi trả nợ vay yếu hơn nhiều so với các doanh nghiệp niêm yết. Hơn nữa, đây phần lớn là các công ty dự án hay là các công ty được lập ra để phát triển dự án. Các doanh nghiệp này nếu muốn huy động được vốn cần phải thế chấp tài sản của công ty mẹ/bên thứ ba/công ty liên quan đứng ra bảo lãnh. Lúc này, rủi ro tín dụng lại nằm ở đơn vị bảo lãnh nhiều hơn chứ không chỉ dừng lại ở tổ chức phát hành”, ông Khang nói.

Về việc cam kết mua lại của đơn vị phân phối, ông Khang cho rằng nhà đầu tư cũng cần phải xác định rõ đây có phải cam kết mang tính chắc chắn hay không. Bởi thống kê của FiinRatings cho thấy cam kết mua lại thường chỉ tương đối và không chắc chắn, tức là các đơn vị phân phối sẽ đứng ra mua lại trái phiếu hoặc tìm kiếm người mua trái phiếu để nhà đầu tư chuyển nhượng lẫn nhau.

Với tài sản bảo đảm, ông Khang nhấn mạnh nếu là bất động sản và dự án hình thành trên bất động sản, nhà đầu tư cần phải nắm được dự án nằm ở đâu, đơn vị định giá có tên tuổi hay không.

“Năng lực tín dụng mới là yếu tố quyết định khả năng chi trả gốc và lãi vay của doanh nghiệp. Do đó, bên cạnh các yếu tố nêu trên, nhà đầu tư cần phải đánh giá được tình hình tài chính của doanh nghiệp hoặc chọn giải pháp đầu tư thông qua các sản phẩm của quỹ đầu tư trái phiếu uy tín trên thị trường. Điều này giúp nhà tránh rơi vào tình huống vàng thau lẫn lộn, tức là mua phải trái phiếu có mức độ rủi ro cao nhưng lãi suất thì chưa tương xứng hoặc các trái phiếu 3 không - không bảo lãnh thanh toán, không tài sản bảo đảm và không xếp hạng tín nhiệm”, ông Khang nói.

Nhập thông tin của bạn

Sau sự cố của VNDirect, SSI nói rất tự tin với hệ thống bảo mật, đặt mục tiêu lãi 3.400 tỷ đồng

SSI khẳng định rất quan tâm và không ngừng nâng cao chất lượng bảo mật của hệ thống, luôn cập nhật các phương pháp tấn công mới để rà soát và thích ứng.

Tổng Giám đốc Ngân hàng Phương Đông rời ghế

Ông Nguyễn Đình Tùng, một "công thần" tại Ngân hàng Phương Đông (OCB), thôi làm Tổng giám đốc sau hơn 10 năm nhằm dồn sức cho vai trò thành viên Hội đồng quản trị của nhà băng này.

Doanh nghiệp khó khăn sẽ được ngân hàng hỗ trợ gì từ đây đến cuối năm 2024?

Thời gian qua và sắp tới, Ngân hàng Nhà nước sẽ triển khai loạt biện pháp tháo gỡ, hỗ trợ vốn cho doanh nghiệp đầu tư vào sản xuất, xuất khẩu.

Cổ phiếu tiêu điểm hôm nay (25/4): Vingroup thoái vốn, cổ phiếu VRE vì sao vẫn hấp dẫn?

Năm 2024, VRE dự kiến ra mắt Vincom Megamall Grand Park tại TP.HCM và Vincom Megamall Ocean Park 2, cùng với 4 trung tâm mua sắm tại Hà Giang, Bắc Giang, Điện Biên và Đông Hà. 6 trung tâm này sẽ cung cấp thêm khoảng 171.000 m2 diện tích sàn cho thị trường bán lẻ (tăng 10% diện tích GFA của VRE).

VN-Index tăng hơn 28 điểm, trở lại mốc 1.200 điểm

Kết thúc phiên giao dịch hôm nay (24/4), VN-Index tăng 28,21 điểm (2,4%), lên mức 1.205,61 điểm; HNX-Index tăng 5,24 điểm (2,35%), lên mức 227,87 điểm.

Cổ phiếu tiêu điểm hôm nay (24/4): Mang dịch vụ công nghệ thông tin ra nước ngoài, FPT thắng lớn

Quý I năm nay, mảng dịch vụ công nghệ thông tin (CNTT) nước ngoài tiếp tục đóng góp chính vào tốc độ tăng trưởng của FPT với doanh thu đạt 6.999 tỷ đồng (tăng 29%).