DIC Corp giải thể công ty con vốn 300 tỷ sau gần 1 năm 'ra đời'

Công ty Vũng Tàu Centre Point được thành lập ngày 26/6/2023, trụ sở chính đặt tại TP. Vũng Tàu, tỉnh Bà Rịa - Vũng Tàu. Doanh nghiệp hoạt động trong lĩnh vực kinh doanh bất động sản, quyền sử dụng đất thuộc chủ sở hữu, chủ sử dụng hoặc đi thuê. Vốn điều lệ của Vũng Tàu Centre Point là 300 tỷ đồng.

Như vậy, chỉ chưa đầy 1 năm thành lập, DIC Corp đã thông qua giải thể Vũng Tàu Centre Point.

Thông tin tại Cổng đăng ký doanh nghiệp cho thấy, người đại diện theo pháp luật của Vũng Tàu Centre Point là ông Lê Đình Thắng. Vị này đồng thời cũng là Giám đốc công ty.

Ngoài ra, ông Thắng hiện là Chủ tịch HĐQT CTCP Xây dựng DIC Holdings (HOSE: DC4), cùng địa chỉ trụ sở với Vũng Tàu Centre Point. Trong đó, DC4 là 1 trong 5 công ty liên kết của DIC Corp với tỷ lệ sở hữu 35,89%.

Hết quý I/2024, DIC Corp có 11 công ty con, 5 công ty liên kết, 1 liên doanh. Các công ty này chủ yếu hoạt động trong lĩnh vực bất động sản, xây dựng. Như vậy, sau khi Vũng Tàu Centre Point giải thể, DIC Corp chỉ còn 10 công ty con.

Tháo gỡ pháp lý dự án đã khởi sắc, DIC Corp đặt mục tiêu lãi nghìn tỷ

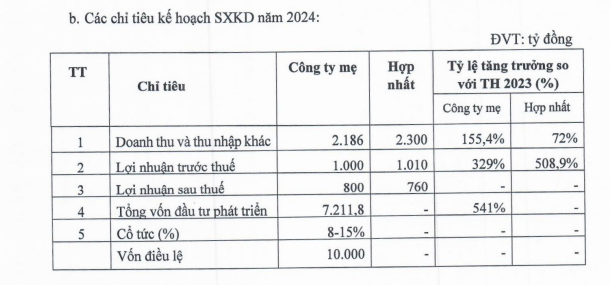

Đại hội thông qua kế hoạch năm 2024 với mục tiêu tổng doanh thu hợp nhất 2.300 tỷ đồng, lãi trước thuế hợp nhất 1.010 tỷ đồng, lần lượt tăng 72% và 509% so với thực hiện năm 2023.

Bên cạnh đó, Tập đoàn DIC dự kiến tổng vốn đầu tư phát triển năm 2024 là 7.211,8 tỷ đồng, đầu tư tài chính 811,1 tỷ đồng.

Trích Nghị quyết ĐHĐCĐ thường niên năm 2024 của Tập đoàn DIC.

Một nội dung đáng chú ý khác, ĐHĐCĐ thống nhất việc tăng vốn điều lệ thông qua 4 phương án phát hành cổ phiếu, bao gồm: chào bán thêm cổ phiếu cho cổ đông hiện hữu; phát hành cổ phiếu để trả cổ tức năm 2023 và phát hành cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu; phát hành cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP) và chào bán cổ phiếu riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp.

Theo đó, tổng số lượng cổ phiếu dự kiến phát hành thêm từ 4 phương án trên là 410,5 triệu cổ phiếu, nâng vốn điều lệ của doanh nghiệp từ 6.099 tỷ đồng lên 10.203 tỷ đồng.

Theo chia sẻ của Tập đoàn DIC, mục đích của việc tăng vốn nhằm huy động thêm nguồn lực để triển khai đầu tư xây dựng các dự án trọng điểm quy mô lớn.

Thứ nhất, đối với việc chia cổ tức bằng cổ phiếu và phát hành cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu, Tập đoàn DIC dự kiến phát hành tối đa 30,49 triệu cổ phiếu, bao gồm 15,24 triệu cổ phiếu trả cổ tức (tỷ lệ 2,5%) và 15,24 triệu cổ phiếu phát hành thêm để tăng vốn cổ phần (tỷ lệ 2,5%).

Thứ hai, đối với việc chào bán thêm cổ phiếu cho cổ đông hiện hữu, Tập đoàn DIC dự kiến chào bán tối đa 200 triệu cổ phiếu với giá chào bán 15.000 đồng/cổ phiếu, nhằm huy động tối đa 3.000 tỷ đồng. Số tiền huy động theo phương án này sẽ được sử dụng để thanh toán gốc, lãi trái phiếu phát hành trong năm 2021: 900 tỷ đồng; bổ sung vốn đầu tư dự án Cap Saint Jacques - GĐ 2&3 (TP.Vũng Tàu): 1.135 tỷ đồng và bổ sung vốn đầu tư dự án Khu dân cư thương mại Vị Thanh (tỉnh Hậu Giang): 965 tỷ đồng.

Thứ ba, đối với việc phát hành cổ phiếu ESOP, Tập đoàn DIC dự kiến phát hành tối đa 30 triệu cổ phiếu, tương ứng 4,9% tổng số cổ phiếu đang lưu hành trên thị trường (tính đến ngày 31/12/2023). Giá chào bán cổ phiếu ESOP là 15.000 đồng/cổ phiếu và đối tượng được mua là cán bộ, người lao động Tập đoàn. Toàn bộ số cổ phiếu này sẽ bị hạn chế chuyển nhượng trong vòng 1 năm.

Cuối cùng, đối với việc chào bán cổ phiếu riêng lẻ, Tập đoàn DIC dự kiến chào bán tối đa 150 triệu cổ phiếu cho nhà đầu tư chứng khoán chuyên nghiệp với giá chào bán dự kiến sẽ không thấp hơn 20.000 đồng/cổ phiếu. Trong đó, lượng nhà đầu tư dự kiến tham gia mua sẽ ở dưới mức 100 nhà đầu tư.

Toàn bộ số cổ phiếu được phát hành theo phương án này sẽ bị hạn chế chuyển nhượng trong vòng 1 năm. Tổng số tiền huy động được từ đợt chào bán này dự kiến ở mức 3.000 tỷ đồng và sẽ được Tập đoàn DIC sử dụng cho đầu tư dự án Khu nhà ở Lam Hạ Center Point (tỉnh Hà Nam) là 1.000 tỷ đồng và dự án Khu đô thị mới Nam Vĩnh Yên (TP.Vĩnh Yên) là 2.000 tỷ đồng.