"Nhiệm vụ bất khả thi 8" - Chuẩn mực mới của dòng phim hành động

Bộ phim “Mission: Impossible – The Final Reckoning” được xem là lời chia tay ấn tượng với thương hiệu kéo dài gần ba thập kỷ.

Tin tức

Tin tức

Thế giới

Thế giới

Nhà nông

Nhà nông

Hội và Cuộc sống

Hội và Cuộc sống

Kinh tế

Kinh tế

Thể thao

Thể thao

Văn hóa - Giải trí

Văn hóa - Giải trí

Xã hội

Xã hội

Bạn đọc

Bạn đọc

Nhà đất

Nhà đất

Media

Media

Chuyển động Sài Gòn

Chuyển động Sài Gòn

Pháp luật

Pháp luật

Dân Việt trò chuyện

Dân Việt trò chuyện

Gia đình

Gia đình

Đông Tây - Kim Cổ

Đông Tây - Kim Cổ

Hà Nội hôm nay

Hà Nội hôm nay

Radio Nông dân

Radio Nông dân

Doanh nghiệp

Doanh nghiệp

Báo điện tử của Trung ương Hội Nông dân Việt Nam

Tổng biên tập: Nguyễn Văn Hoài

Phó Tổng Biên tập: Phan Huy Hà (Thường trực), Lưu Phan, Đỗ Thị

Sâm, Hoàng Sơn

Giấy phép số 115/GP-BTTTT cấp ngày 01/3/2022

Bản quyền thuộc về Báo điện tử Dân Việt.

Mọi hình thức sao chép lại thông tin, hình ảnh phải được sự đồng ý bằng văn bản .

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Báo cáo tài chính quý III/2019 của Ngân hàng TMCP Quân đội (MBBank - Mã: MBB) cho thấy, 9 tháng đầu năm nay, lợi nhuận trước thuế của MB đạt 7.616 tỉ đồng, tăng gần 27% so với cùng kì năm trước và bằng 76% kế hoạch năm. Lợi nhuận sau thuế đạt 6.142 tỉ đồng, tăng 27,9%.

Đẩy mạnh cho vay tiêu dùng, nợ xấu tăng nhanh

Mảng tín dụng tiếp tục là mảng trụ cột khi đem về cho MB 13.111 tỉ đồng thu nhập lãi thuần trong quý 9 tháng đầu năm, tăng 25,7% so với cùng kỳ năm ngoái. Lãi thuần từ hoạt động dịch vụ tăng trưởng tới 37%, mang về cho MB hơn 2.312 tỉ đồng.

Lợi nhuận tăng trưởng song kèm với đó là rủi ro hoạt động của MBB đang ngày càng lớn. Điều này được thể hiện bởi tỷ lệ nợ xấu trên tổng dư nợ cho vay khách hàng tăng từ 1,33% lên 1,54%. Một phần nguyên nhân đến từ nhà băng này tích cực cho vay tiêu dùng của ngân hàng trong thời gian vừa qua.

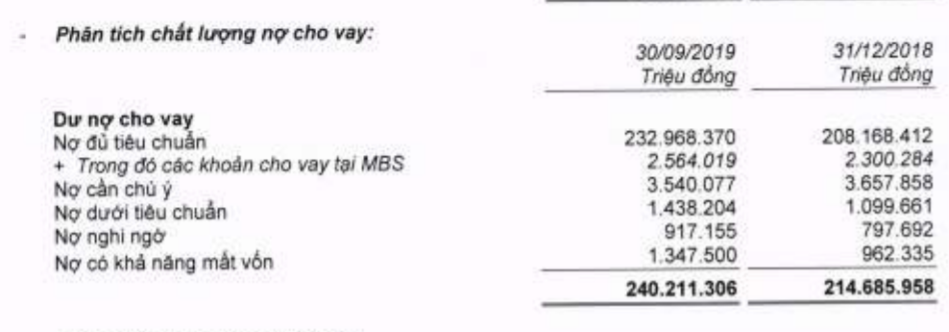

Báo cáo tài chính hợp nhất của MBB

Cụ thể, tại ngày 30/9, nợ xấu của MB hợp nhất là 3.703 tỷ đồng, tăng 29% so với đầu năm. Trong đó, nợ có khả năng mất vốn tăng tới 40% lên 1.348 tỷ.

Trong khi đó, theo BCTC riêng lẻ, nợ xấu tại ngân hàng mẹ cuối tháng 9 là 3.112 tỷ đồng, tăng 23% so với đầu năm (gấp đôi mức tăng trưởng cho vay), kéo tỷ lệ nợ xấu riêng lẻ tăng từ 1,22% vào cuối năm 2018 lên mức 1,35%.

Ước tính nợ xấu tại công ty con MCredit là khoảng 590 tỷ đồng.

Tổng dư nợ cho vay cuối tháng 9 của MBBank hợp nhất là 240.211 tỷ đồng. Trong đó, dư nợ cho vay của ngân hàng riêng lẻ là 230.143 tỷ, 2.564 tỷ cho vay tại MBS. Ước tính, dư nợ cho vay khách hàng của MCredit là khoảng 7.504 tỷ đồng.

Như vậy, nợ xấu của MCredit theo tính toán lên tới khoảng 590 tỷ đồng, chiếm đến 7,9% tổng dư nợ cho vay khách hàng của công ty tài chính này. Tỷ lệ này tăng khá mạnh so với mức hồi đầu năm - chỉ xấp xỉ 6%.

“Bất ngờ” thay đổi nhận diện

Trong một diễn biến khác, mới đây MBB đã chính thức thay đổi đồng loạt nền tảng thương hiệu mới tại 300 điểm giao dịch trên toàn hệ thống. Việc thay đổi nhận diện thương hiệu của MB đã khiến không ít khách hàng và cổ đông “bất ngờ”.

Hình ảnh logo cũ (trái) và mới (phải) của MB

Nhìn nhận về sự thay đổi này, một số nhà phân tích cho rằng, có 2 lý do dẫn tới sự thay đổi nhận diện thương hiệu của một doanh nghiệp.

Thứ nhất, Logo là biểu trưng đơn giản và ngắn gọn để khách hàng dễ nhận ra doanh nghiệp. Nếu thương hiệu có Logo phức tạp hoặc xấu sẽ tiến hành đổi Logo mới đơn giản, xúc tích và dễ nhìn nhận hơn.

Thứ hai, việc thay đổi nhận diện thương hiệu thường gắn liền với sự thay đổi về chiến lược kinh doanh. Doanh nghiệp chuyển sang lĩnh vực hoàn toàn khác nên đổi nhận diện để thị trường (khách hàng) có cảm nhận mới về thương hiệu và hoạt động của doanh nghiệp.

Tuy nhiên, trường hợp của MB, cả 2 lý do này đều không thuyết phục.

Với lý do thứ nhất, Logo mới của MB dù đơn giản hơn nhưng không ấn tượng bằng Logo cũ. Đặc biệt, hình ông sao mới quá nhiều chi tiết gây khó hiểu. Cũng phải nói thêm rằng, hình ảnh không đẹp mắt đôi khi khiến cho khách hàng không còn tâm lý đồng hành cùng ngân hàng.

Trong trường hợp thứ hai, MB muốn thay đổi nhận diện gắn với sự thay đổi về chiến lược kinh doanh. Tuy nhiên, hoạt động kinh doanh của nhà băng này trong thời gian gần đây và đặc biệt là 9 tháng đầu năm 2019 lại chưa thể hiện được điều đó. Đặc biệt, xét trong bối cảnh lợi nhuận dù có tăng trưởng song rủi ro lại ngày càng gia tăng do nhà băng này tích cực cho vay tiêu dùng thì việc thay đổi nhận diện chưa phải là thời điểm thích hợp.

Cũng có quan điểm cho rằng, MB thay đổi nhận diện thương hiệu để thay đổi chiến lược kinh doanh khi tình trạng nợ xấu, rủi ro của nhà băng này đang có xu hướng “phình to”. Thậm chí, cũng không loại trừ khả năng việc đổi logo này là do duy tâm.

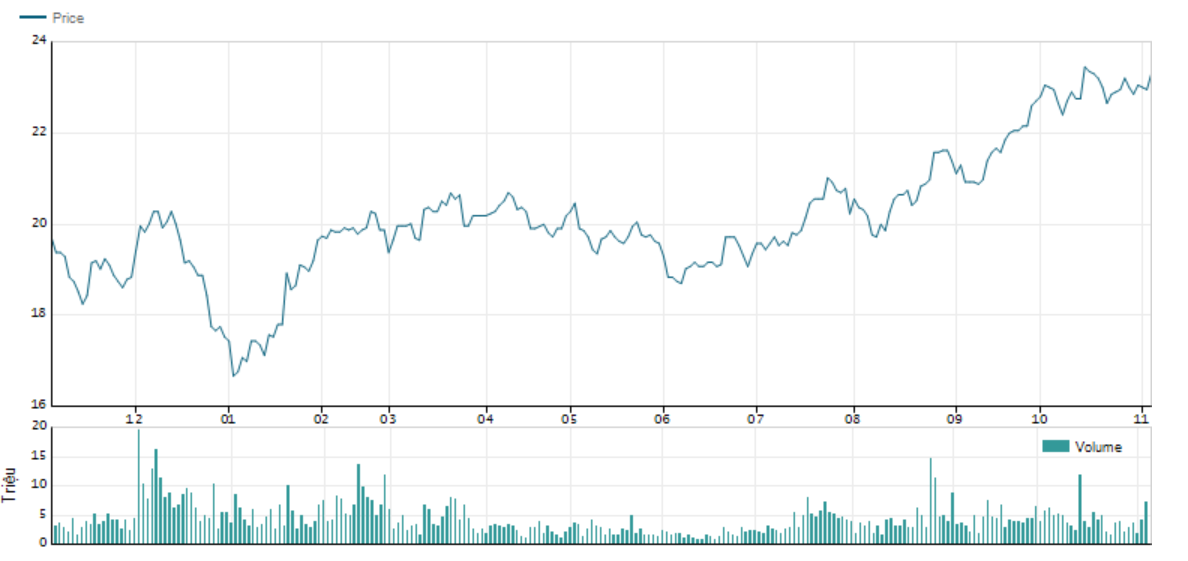

Thị giá cổ phiếu MBB "ì ạch" giao động trong khoảng 20.000 tới 24.000 đồng/cp

Còn trên phương diện nhà đầu tư, lợi nhuận và cổ tức là điều mà các cổ đông mong muốn nhất từ một ngân hàng. Chính vì vậy, nếu thay đổi thương hiệu sẽ tạo ra lợi nhuận cho cổ đông thì chắc chắn cổ đông sẽ tán thành và ngược lại.

Ngay sau khi MB tiến hành đổi nhận diện thương hiệu, khảo sát một số nhà đầu tư hiện đang nắm giữ cổ phiếu MBB, các nhà đầu tư này đều mong muốn duy trì một tài sản trừu tượng nhưng cố định thay vì thay đổi. Một số cổ đông của ngân hàng này cho rằng, thời điểm hiện tại không thích hợp trong việc thay đổi nhận diện thương hiệu ngân hàng.

Việc thay đổi thương hiệu sẽ “ngốn” không ít của ngân hàng một chi phí lớn bao gồm cả chi phí đầu tư và chi phí cơ hội (sụt giảm lợi nhuận khi khách hàng làm quen với thương hiệu mới). Điều này chắc chắn sẽ ảnh hưởng tới bức tranh lợi nhuận của nhà băng này ít nhất trong năm đầu tiên thay đổi nhận diện thương hiệu. Chưa kể, sự thay đổi này liệu có mang đến lợi ích dài lâu cho nhà đầu tư hay không vẫn còn là câu hỏi ngỏ.

Trên thị trường chứng khoán, cổ phiếu MBB không phải là một mã cổ phiếu mang lại giá trị lợi nhuận cao cho nhà đầu tư khi thị giá của mã cổ phiếu này có phần “ì ạch” so với các mã cổ phiếu của những ngân hàng khác như VCB hay BID. Hiện tại, thị giá của MBB giao dịch quanh mức 23.000 đồng/cổ phiếu.

Cộng với những vấn đề hiện tại của MB, nhà đầu tư lo ngại chính là nếu những rủi ro trong hoạt động ngày càng “phình to” thì về lâu dài cổ đông liệu có phải nhận “trái đắng” hay không?

Bộ phim “Mission: Impossible – The Final Reckoning” được xem là lời chia tay ấn tượng với thương hiệu kéo dài gần ba thập kỷ.

Cây cảnh này không chỉ có màu hoa đỏ rực rỡ mà những chiếc lá lộng lẫy, có thể chuyển màu từ vàng sang trắng viền xanh...

Sau gần 1 năm kể từ thời điểm đấu giá thành công, 68 thửa đất thuộc khu Ngõ Ba, thôn Thanh Thần, xã Thanh Cao, huyện Thanh Oai (Hà Nội) vẫn bỏ hoang.

Brandon Ly, cầu thủ Việt kiều đến từ Cộng hòa Ireland, đang thu hút sự chú ý khi bày tỏ nguyện vọng muốn cống hiến cho đội tuyển quốc gia Việt Nam trong tương lai.

Sự ra đi bất ngờ của doanh nhân Hồ Nhân, con rể gia tộc Sơn Kim khiến dư luận bàng hoàng. Đằng sau câu chuyện đời tư ấy là cả một “đế chế” nghìn tỷ đồng mà Sơn Kim đang nắm giữ.

Giá xăng dầu hôm nay ngày 14/5, giá dầu thô trên thị trường thế giới bất ngờ tăng mạnh nhất trong vòng một tháng qua, sau hàng loạt tín hiệu tốt từ đàm phán thuế quan giữa Mỹ - Trung.

Đấu giá 34 lô đất tại Thạch Thất thu về hơn 221 tỷ đồng ngân sách, nhưng so với trước đây, mức giá trúng và lượng hồ sơ đều giảm mạnh.

Nga bác bỏ tuyên bố của cơ quan hàng không dân dụng Liên Hợp Quốc ICAO rằng họ chịu trách nhiệm về vụ bắn hạ chuyến bay của Malaysia Airlines năm 2014 trên miền đông Ukraine.

Thực hiện Chương trình Mục tiêu quốc gia giảm nghèo bền vững, huyện Hương Khê (tỉnh Hà Tĩnh) đã nỗ lực triển khai mô hình hỗ trợ bò giống, tập huấn kỹ thuật nuôi bò cho nông dân. Cách làm này đang mang lại hiệu quả cao, nông dân làm ra đồng tiền, dần có của ăn của để.

Hà Nội vẫn rầm rộ đấu giá đất để tăng thu ngân sách, trong khi nhiều khu đất trước đó bỏ hoang không xây nhà, không thành nơi ở mà chỉ là công cụ sinh lời của giới đầu cơ.

Bệnh nhân bị ngộ độc hơi sơn, nhập viện trong tình trạng đau đầu, chóng mặt, mệt lả, buồn nôn, lú lẫn, khó thở.

Trước diễn biến phức tạp của thị trường vàng trong nước, Thủ tướng vừa ban hành Công điện, yêu cầu Ngân hàng Nhà nước, Bộ Công an phối hợp xử lý nghiêm các hành vi vi hạm phá luật, nhất là buôn lậu, đầu cơ trục lợi, kinh doanh trái phép, thao túng thị trường…

Phó Bí thư Thường trực Thành ủy Hà Nội Nguyễn Văn Phong lưu ý, phải bố trí đội ngũ cán bộ sau sắp xếp đơn vị hành chính hài hòa, đồng bộ. Chẳng hạn với 1 huyện sắp xếp lại thành 5 xã, cần tránh khuynh hướng "có 5 đội bóng khác nhau với trình độ rất khác nhau".

Khẳng định của Bộ trưởng Bộ Khoa học và Công nghệ Nguyễn Mạnh Hùng về các điểm mới của dự thảo Luật Khoa học, Công nghệ và đổi mới sáng tạo đang trình Quốc hội cho ý kiến, thông qua.

Theo Ủy ban Thường vụ Quốc hội, việc sửa đổi, bổ sung một số điều của Hiến pháp năm 2013 trong thời điểm hiện nay là hết sức cần thiết, tạo cơ sở hiến định cho việc thực hiện cuộc cách mạng về tinh gọn tổ chức bộ máy.

Bắc Kinh coi những lời chỉ trích không thể chấp nhận được từ Ukraine liên quan đến sự tham gia của đội danh dự của Quân đội Giải phóng Nhân dân Trung Quốc (PLA) trong cuộc diễu hành trên Quảng trường Đỏ vào ngày 9/5 là không thể chấp nhận được.

Mang 41 tỷ đồng đi ủng hộ công tác phòng, chống dịch Covid-19, cựu Viện trưởng Y dược học dân tộc TP.HCM khai trong số này có 37 tỷ đồng do doanh nghiệp hối lộ để đổi lấy việc được cung cấp thuốc cho Viện.

Tâm điểm bóng đá ngày 14/5 chính là cuộc so tài giữa CLB CAHN vs Buriram United trên sân Hàng Đẫy diễn ra vào lúc 19h30 tối nay. Vậy NHM Việt Nam có thể xem trực tiếp CLB CAHN vs Buriram United trên kênh nào?

Ca sĩ nổi tiếng Việt Nam có quốc tịch Mỹ kể về trải nghiệm bị trục xuất khỏi Anh, hé lộ những khó khăn và bài học trong việc đi hát tại hải ngoại.

Theo Công an TP Hà Nội, người bị tố có hành vi tát người phụ nữ là ông Nguyễn Đức Tâm, cán bộ Công an phường Dương Nội, quận Hà Đông.

Một xe ô tô và hai xe máy bị hư hỏng, 5 người bị thương phải nhập viện điều trị tại Bệnh viện Đa khoa tỉnh Tây Ninh, đó là hậu quả từ vụ sụt lún nghiêm trọng xảy ra tại đường dẫn lên cầu Hòa Bình (xã Hòa Hội, huyện Châu Thành). Vấn đề được dư luận đặc biệt quan tâm lúc này là: Ai sẽ chịu trách nhiệm bồi thường thiệt hại về tài sản và sức khỏe cho các nạn nhân?

Bắc Bộ và Bắc Trung Bộ ngày nắng, chiều tối có mưa rào, khả năng xảy ra lốc, sét, mưa đá. Nam Trung Bộ, Tây Nguyên và Nam Bộ tiếp tục có mưa dông rải rác vào chiều tối. Nhiệt độ cao nhất phổ biến 30-35 độ C.

Một nam thanh niên được phát hiện nằm gục, đã tử vong trên đường Phạm Văn Sáng, xã Vĩnh Lộc A, huyện Bình Chánh với 2 vết đâm ở phía trái vùng tim và sau lưng. Cảnh sát đến hiện trường phát hiện tiếp một nam thanh niên khác chết với tư thế treo cổ trong phòng trọ khóa trái cửa sát hiện trường.

Công an Hà Nội cho biết ông Nguyễn Bình An, Trưởng Công an xã Tam Hiệp bị đình chỉ công tác để xác minh, làm rõ trách nhiệm trong vụ va chạm giao thông giữa ô tô với 6 xe máy.

Mới đây, tại phiên thảo luận cho ý kiến về Dự thảo Luật Việc làm (sửa đổi), nhiều đại biểu quốc hội đã kiến nghị nên bổ sung nhóm công chức, viên chức vào đối tượng tham gia bảo hiểm thất nghiệp (BHTN).

Bắt giữ nghi phạm đánh chết người vì ghen; tạm đình chỉ công tác cán bộ công an bị tố đánh người phụ nữ ở Hà Nội; Bộ Công an khởi tố, bắt nguyên Cục trưởng Cục An toàn thực phẩm Bộ Y tế cùng nhiều đồng phạm... là những tin nóng 24 giờ qua.

Vàm Cỏ, con sông kể chuyện lịch sử, con sông hòa vào dòng chảy của văn hóa, thi ca và nghệ thuật. Sông đi qua vùng sinh thái đất ngập nước, vùng chuyên canh nông nghiệp cùng những làng nghề truyền thống của tỉnh Long An. Một dòng Vàm Cỏ nên thơ đang hòa mình vào 9 nhánh Cửu Long.

Tại Festival Hoa - Cây cảnh VNUA 2025 của Học viện Nông nghiệp Việt Nam, một cây me cảnh có dáng hình chữ S tựa bản đồ Việt Nam thu hút sự chú ý của rất nhiều du khách.

Bỏ nghề công nhân về vườn trồng dưa lưới, trồng nho công nghệ cao, anh Đặng Văn Đăng, xóm La Cảnh, xã Bá Xuyên, TP Sông Công (tỉnh Thái Nguyên) bước đầu thành công, thu về lợi nhuận tốt.

20h tối qua (13/5/2025), tại Trung tâm hành chính- chính trị Bắc sông Cấm, thành phố Hải Phòng long trọng tổ chức Lễ kỷ niệm 70 năm Hải Phòng giải phóng, đón nhận danh hiệu Thành phố Anh hùng và khai mạc Lễ hội Hoa phượng đỏ 2025. Ủy viên Bộ Chính trị, Chủ tịch nước Lương Cường về dự.