Lượng phát hành trái phiếu doanh nghiệp bất động sản có thể tăng 80 - 90% năm nay

Nở rộ phát hành trái phiếu năm 2019

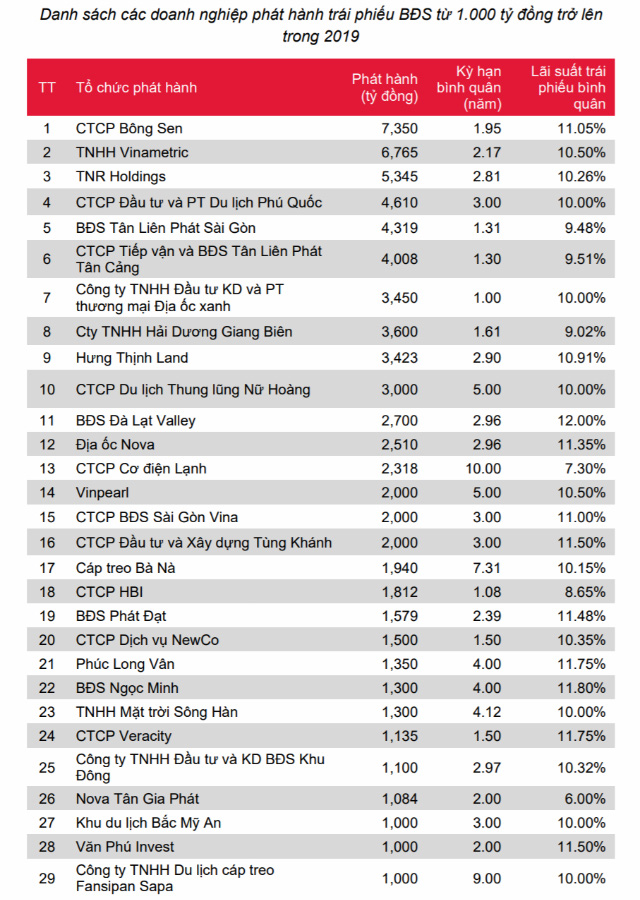

Theo Trung tâm Phân tích CTCP Chứng khoán SSI (SSI Research), tổng lượng phát hành trái phiếu doanh nghiệp bất động sản (DN BĐS) năm 2019 đạt 106.500 tỷ đồng, chiếm 38% tổng thị trường và chỉ xếp sau nhóm ngân hàng. Kỳ hạn phát hành bình quân 3,7 năm với lãi suất bình quân là 10,3%/năm – cao nhất thị trường nếu loại trừ lô phát hành của Hồng Hoàng.

Trong đó, nhà đầu tư cá nhân chỉ mua gần 11.000 tỷ đồng trái phiếu, chiếm 10%, còn lại là các nhà đầu tư tổ chức như ngân hàng thương mại (19.100 tỷ đồng), công ty chứng khoán (4.400 tỷ đồng), tổ chức nước ngoài (1.660 tỷ đồng)... Nhận định của SSI Rearch cho rằng, thị trường trái phiếu DN BĐS năm 2019 rất sôi động, tuy nhiên còn một số điểm đáng lưu tâm.

Thứ nhất, thị trường trái phiếu nói riêng và thị trường vốn nói chung được định hướng phát triển thành kênh huy động vốn trung dài hạn cho nền kinh tế, thay thế dần cho kênh tín dụng. Tuy nhiên thực tế các ngân hàng thương mại lại là tổ chức phát hành lớn nhất, trong đó gần 70% trái phiếu kỳ hạn ngắn nhưng lại ở lãi suất thấp.

Thứ hai, các nhà đầu tư cá nhân ngày một tham gia tích cực hơn vào thị trường nhưng các cơ chế bảo vệ nhóm nhà đầu tư này chưa thực sự hoàn chỉnh. Thứ ba, một số doanh nghiệp đã chia nhỏ các đợt phát hành để chào bán riêng lẻ, nhờ đó không phải thực hiện các nghĩa vụ về công bố thông tin.

Cuối cùng, thông tin công bố thường thiếu chi tiết về mục đích sử dụng vốn trái phiếu, tình hình tài chính của doanh nghiệp trước và dự kiến sau phát hành. Thông tin công bố còn khó tra cứu và chưa đầy đủ, ví dụ nội dung đối tượng mua trái phiếu từ chỗ ghi rõ tên người mua đã rút lại chỉ còn ghi “tổ chức trong nước”.

Nguồn: SSI Research

Dự báo lượng phát hành tăng 80 - 90% năm nay

Ông Lê Nhị Năng, Vụ trưởng, Trưởng cơ quan đại diện UBCKNN tại TP HCM nói, để giải quyết tình trạng khát vốn khi chính sách tín dụng của Ngân hàng Nhà nước (NHNN) được siết chặt, DN phải tìm kiếm nguồn vốn khác như phát hành trái phiếu, hợp tác với đối tác nước ngoài... Điều này đòi hỏi DN cần minh bạch, có tầm nhìn dài hạn.

Ông Năng đánh giá trái phiếu là kênh huy động phổ biến với DN BĐS, dự kiến tăng 80 - 90% trong năm 2020, đạt khoảng 200.000 tỷ đồng. Năm này cũng sẽ bùng nổ việc phát hành trái phiếu của DN BĐS.

TS. Cấn Văn Lực, chuyên gia kinh tế trưởng Ngân hàng BIDV nhận định, năm 2020, thị trường trái phiếu DN BĐS vẫn tăng trưởng tốt theo xu thế linh hoạt, đa hạng hóa nguồn vốn. Mức tăng cụ thể, ông Lực chưa đưa ra con số dự tính nhưng ít nhất vẫn tăng theo mức chung của toàn thị trường là 10 - 15%.

TS, chuyên gia kinh tế Cấn Văn Lực. Ảnh: Hải Tâm.

Còn theo đánh giá từ SSI Research, trái phiếu BĐS thời gian tới sẽ vẫn nở rộ vì lãi suất hấp dẫn, kỳ trả lãi ngắn và nhu cầu phát hành cao. Tuy vậy, lợi nhuận luôn đi kèm với rủi ro nên cần sự tăng cường giám sát từ các cơ quan quản lý để đảm bảo sự phát triển bền vững của thị trường.

Ở quan điểm thận trọng, báo cáo phân tích của Chứng khoán VnDirect nhận định việc phát hành trái phiếu của DN BĐS trong năm 2020 sẽ gặp nhiều trở ngại hơn. Nguyên nhân chính vẫn xuất phát từ phía ngân hàng khi tiếp tục hạn chế cung ứng vốn tín dụng cho DN BĐS để tuân thủ việc giảm tỷ lệ vốn ngắn hạn cho vay trung dài hạn. Nhà nước còn tăng cường giám sát hoạt động phát hành trái phiếu DN trong năm 2020. NHNN đã lên tiếng cảnh báo trong quý III/2019 về việc các ngân hàng thương mại không được mua trái phiếu của các DN nhằm mục đích cơ cấu nợ vay.

Động thái trên sẽ tác động đến thị trường trái phiếu DN trong 2020 do đối tượng người mua là các ngân hàng thương mại chiếm đến 32,4% tổng lượng phát hành. Thêm vào đó, Bộ Tài chính đã cảnh báo rủi ro vỡ nợ đối với trái phiếu có lãi suất quá cao.

Quan điểm từ VnDirect là thị trường trái phiếu DN BĐS sẽ tạm hạ nhiệt trong năm 2020 sau khi các nhà đầu tư bắt đầu quan tâm nhiều đến khả năng trả nợ của đối tượng phát hành. Các công ty kinh doanh BĐS sẽ gặp nhiều trở ngại hơn khi tìm kiếm quỹ đất cũng như mở bán dự án. Do đó, chỉ những chủ đầu tư với tiềm lực tài chính mạnh, đòn bẩy tài chính thấp hay các chủ đầu tư nước ngoài có thể miễn nhiễm với sóng gió trên.

Tuy nhiên, các chuyên gia đều cho rằng thị trường trái phiếu cần một cơ quan xếp hạng tín nhiệm hoạt động đúng tầm. TS. Cấn Văn Lực nói đang kiến nghị Chính phủ sớm rà soát, thành lập cơ quan này. Trong trường hợp không có thì sớm sửa Nghị định 163 về phát hành trái phiếu doanh nghiệp, đảm bảo yêu cầu minh bạch, chuẩn hóa một số khâu như báo cáo, thống kê, kiểm tra giám sát. Ủy ban Chứng khoán Nhà nước nên là cơ quan đầu mối giám sát việc phát hành này.