Năm 2023: Ngân hàng Nhà nước có thể tăng lãi suất điều hành, mục tiêu tăng trưởng tín dụng dưới 14%

Báo cáo chiến lược tháng 12 vừa phát hành, các chuyên gia nghiên cứu tại Chứng khoán Mirae Asset Việt Nam (MASVN) đã đưa ra những dự báo về chính sách tiền tệ cho năm 2023.

Theo Mirae Asset Việt Nam, nền kinh tế Việt Nam đang phải đối mặt với nhiều thách thức như lạm phát cao, chỉ số sản xuất thấp do nhu cầu xuất khẩu giảm, và đồng nội tệ suy yếu.

Ngoài ra, các động thái thắt chặt cung tiền như rút tiền đồng qua kênh OMO và bán ngoại tệ nhằm kiềm chế biến động tỷ giá, được dự báo sẽ tiếp tục duy trì trong ngắn hạn.

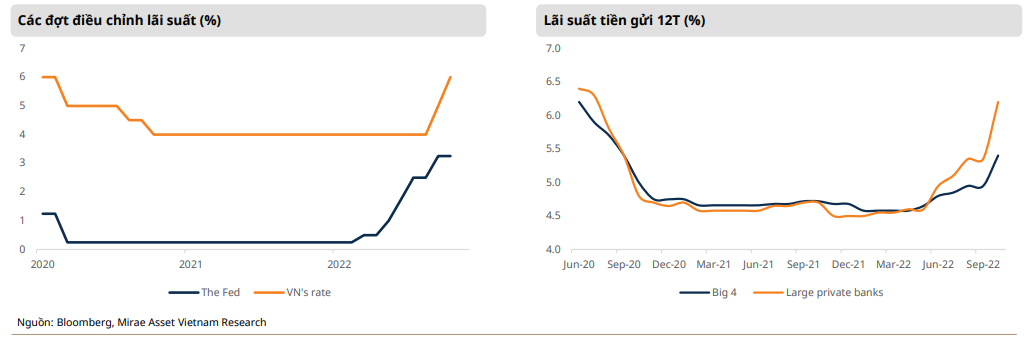

Ngân hàng Nhà nước đã tăng lãi suất điều hành hai lần tổng cộng 2 điểm %, và khả năng tiếp tục tăng lãi suất trong thời gian tới vẫn đang bỏ ngõ. Trong khi triển vọng kinh tế chưa khả quan khuyến khích cả doanh nghiệp lẫn cá nhân giảm đòn bẩy tài chính, đặc biệt là vay nợ cho các nhu cầu như mở rộng kinh doanh hay mua sắm tài sản.

Dựa trên các yếu tố bất lợi đã đề cập, Mirae Asset Việt Nam cho rằng Ngân hàng Nhà nước nhiều khả năng sẽ không đặt mục tiêu tăng trưởng tín dụng cao như các năm trước là 14%.

Về chính sách lãi suất, các nhà nghiên cứu cho rằng, khả năng Ngân hàng Nhà nước sẽ tăng lãi suất điều hành.

Mirae Asset Việt Nam nêu rõ: So với lãi suất điều hành của Mỹ vốn đã vượt mức trước năm 2022, mức lãi suất điều hành của Việt Nam chỉ mới ngang bằng so với trước dịch.

Bên cạnh đó, Fed vẫn đang có kế hoạch tăng lãi suất điều hành trong tháng 12 và chưa cho dấu hiệu dừng tăng lãi suất trong 6 tháng đầu năm 2023. Vì vậy, Ngân hàng Nhà nước sẽ rất khó giữ nguyên mức lãi suất hiện tại do áp lực tỷ giá gia tăng.

Ngoài ra, nhu cầu toàn cầu suy giảm ảnh hưởng đến xuất khẩu, nguồn thu và dự trữ ngoại hối của Việt Nam.

Về vấn đề huy động tiền gửi, Mirae Asset Việt Nam nhận định, các sự kiện bất thường có tầm ảnh hưởng lớn đến thị trường trái phiếu doanh nghiệp cũng như một ngân hàng tầm trung, các ngân hàng nhỏ và vừa sẽ gặp rào cản trong việc huy động từ thị trường tiền gửi, đặc biệt là các ngân hàng yếu hay chưa có sự nhận diện thương hiệu tốt. Lo ngại mất tiền gốc sẽ phải được bù bởi mức lãi suất hợp lý.

Ngược lại, các ngân hàng lớn, đặc biệt là các ngân hàng quốc doanh sẽ có nhiều lợi thế trong việc huy động tiền gửi với mức chi phí huy động thấp hơn đáng kể. Chênh lệch lãi suất tiền gửi giữa các ngân hàng quốc doanh và ngân hàng thương mại khác trong tháng 11/2022 ở mức 2 – 3%/năm.

Về nợ xấu, trong lần tăng lãi suất gần đây nhất từ mức 7% lên mức 13% đối với lãi suất tái cấp vốn vào năm 2011, nợ xấu nội bảng đã có mức tăng đột biến (gần gấp đôi).

Tuy không thể kết luận tăng lãi suất là nguyên nhân cốt yếu dẫn đến tăng nợ xấu, song Mirae Asset Việt Nam cho rằng, chi phí vay gia tăng sẽ ảnh hưởng tiêu cực đến khả năng thanh toán của người đi vay, đặc biệt là trong bối cảnh suy thoái kinh tế của các nền kinh tế lớn.

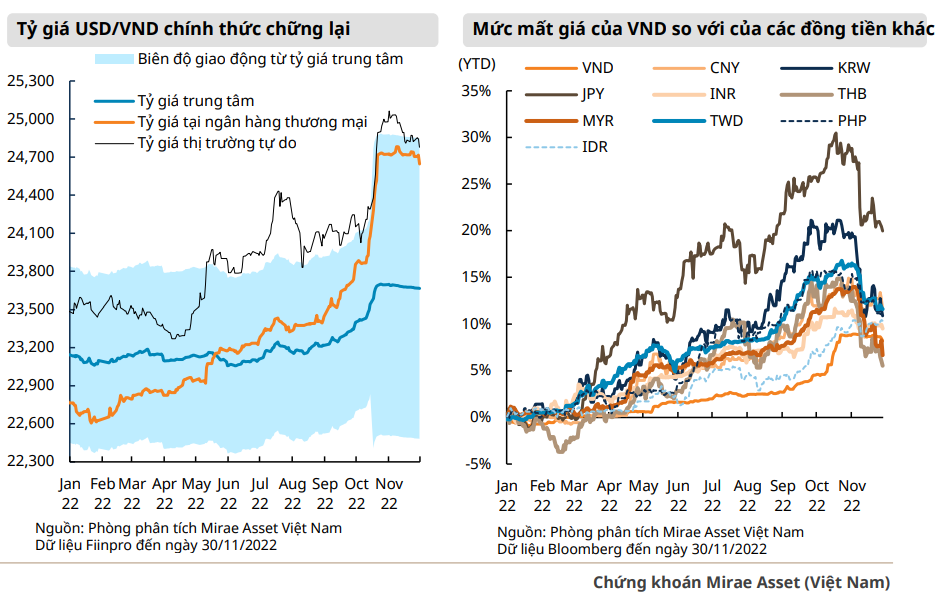

Trên thị trường ngoại hối, tỷ giá USD/VND chính thức đã chững lại sau thời gian tăng mạnh.

Tính đến cuối tháng 11, mức giảm giá của VND đã thu hẹp xuống còn 8,2% so với đầu năm (từ mức gần 9% vào cuối tháng trước), trong bối cảnh mức tăng lũy kế của chỉ số USD index cũng giảm xuống 10,7% so với đầu năm (từ mức 16,6% vào cuối tháng 10).

Các nhà nghiên cứu cho rằng, tỷ giá USD/VND từ nay đến cuối năm sẽ không chịu quá nhiều áp lực như giai đoạn vừa qua do Fed đã phát tín hiệu vào đầu tháng 12 về khả năng hạ mức tăng lãi suất.

Bên cạnh nỗ lực kiểm soát tỷ giá của Ngân hàng Nhà nước`e, việc tỷ giá USD/VND dần ổn định còn do một số động lực như giải ngân vốn FDI trong 11 tháng năm 2022 đạt 19,68 tỷ USD (tăng 15,1% so với cùng kỳ) và thặng dư thương mại đạt 10,5 tỷ USD, cũng như kiều hối hồi phục (đặc biệt, TP.HCM ghi nhận lượng kiều hối 4,78 tỷ USD trong 9 tháng đầu năm 2022, chiếm xấp xỉ 68% tổng số tiền kiều hối năm 2021).