Sacombank nhập cuộc tăng lãi suất tiết kiệm tháng 7, điều chỉnh tăng lên tới 0,7%/năm

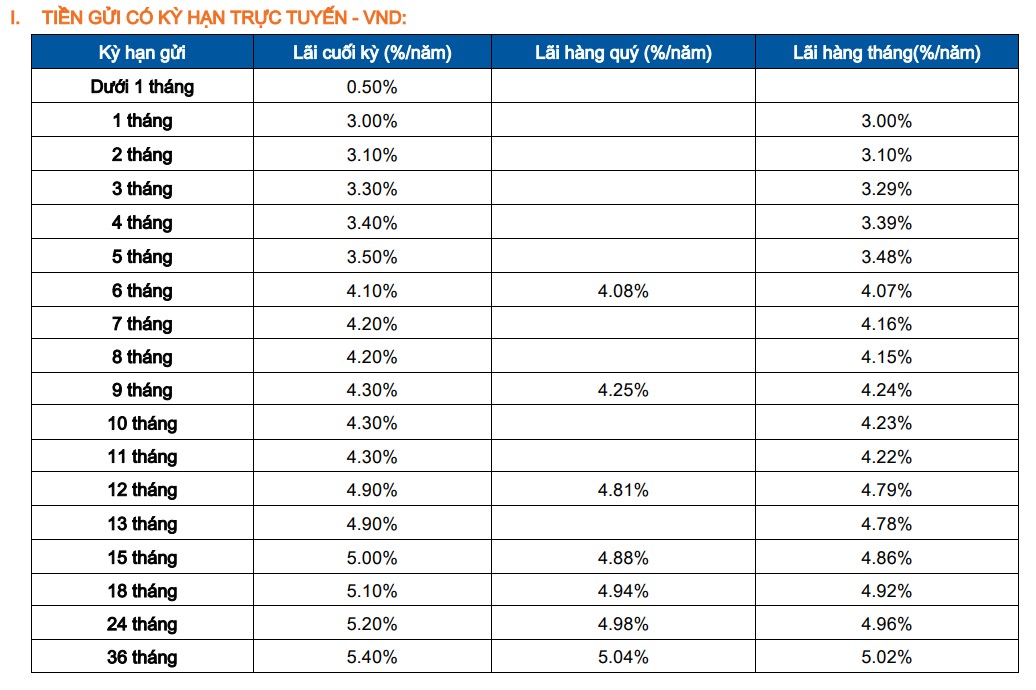

Cụ thể, theo biểu lãi suất tiết kiệm trực tuyến mới nhất, lãi suất kỳ hạn 1 tháng tăng thêm 0,3%/năm hiện đạt 3%/năm, kỳ hạn 2 tháng tăng 0,2%/năm lên 3,1%/năm, và kỳ hạn 3 tháng tăng nhẹ 0,1%/năm lên 3,3%/năm.

Đặc biệt, lãi suất kỳ hạn 4 và 5 tháng được Sacombank tăng rất mạnh, lần lượt là 0,6% và 0,7%/năm lên mức 3,4% và 3,5%/năm. Tuy nhiên, lãi suất kỳ hạn 6 tháng chỉ tăng nhẹ 0,1%/năm lên 4,1%/năm.

Lãi suất tiết kiệm trực tuyến sau điều chỉnh tại Sacombank

Bước sang kỳ hạn 7-8 tháng, nhà băng này tăng 0,4% lên mức 4,2%/năm. Lãi suất kỳ hạn 9-11 tháng tăng 0,2 – 0,4%/năm hiện cùng được niêm yết ở mức 4,3%/năm. Lãi suất kỳ hạn 13 tháng là 4,9%/năm, sau khi tăng thêm 0,2%/năm.

Sacombank giữ nguyên lãi suất huy động các kỳ hạn còn lại gồm 12 tháng 4,9%/năm, 15 tháng 5%/năm, 18 tháng 5,1%/năm, 24 tháng 5,2%/năm, và 36 tháng 5,4%/năm.

Ngoài ra, Sacombank không thay đổi biểu lãi suất huy động tiền gửi tại quầy với mức lãi suất cao nhất là 5,2%/năm áp dụng cho kỳ hạn 36 tháng.

Sau khi thông báo điều chỉnh biểu lãi suất tiết kiệm, Sacombank chính thức là ngân hàng thứ 14 nhập cuộc vào cuộc đua tăng lãi suất trong tháng 7. Trước đó, những ngân hàng công bố điều chỉnh tăng lãi suất là: NCB, Eximbank, SeABank, VIB, BaoViet Bank, Saigonbank, VietBank, MB, BVBank, KienLong Bank, VPBank, PVCombank, PGBank.

Trong báo cáo chiến lược mới công bố, Chứng khoán KB Việt Nam (KBSV) cho rằng, việc các ngân hàng tăng lãi suất huy động đến từ việc thiếu hụt thanh khoản trên thị trường do những động thái can thiệp ổn định tỷ giá của NHNN.

KBSV dự báo lãi suất huy động sẽ tiếp tục tăng thêm 0,7 – 1,0 điểm % từ nay cho tới cuối năm, lên mức tương đương vùng đáy Covid-19 giai đoạn 2020-2021 do áp lực từ tỷ giá và cầu tín dụng hồi phục.

Fitch Ratings lần đầu xếp hạng tín nhiệm Sacombank

Ở diễn biến khác, mới đây, tổ chức xếp hạng tín nhiệm Fitch Ratings (Fitch) vừa công bố xếp hạng nhà phát hành (Issuer Default Rating – IDR) dài hạn cho Sacombank ở bậc 'BB-' cùng triển vọng ổn định, IDR ngắn hạn là 'B' và sức mạnh độc lập (Viability – VR) là 'b+'.

Đây là năm đầu tiên Fitch thực hiện đánh giá Sacombank và kết quả đã thể hiện những cải thiện liên tục của Ngân hàng trong quá trình tái cơ cấu và không ngừng khẳng định vị thế trên thị trường trong nước cũng như quốc tế.

Ngân hàng Thương mại Cổ phần Sài Gòn Thương Tín (Sacombank)

Theo Fitch, điểm chất lượng tài sản của Sacombank được đánh giá là ‘b+'/ổn định. Điểm huy động và thanh khoản là ‘bb-‘/ổn định. Cơ cấu danh mục cho vay được mở rộng về phục vụ sản xuất kinh doanh và kích thích tiêu dùng nên điểm số cho danh mục rủi ro là ‘b+’/ổn định. Vốn chủ sở hữu và khả năng sinh lời của Sacombank sẽ được cải thiện đáng kể trong những năm tới khi Ngân hàng hoàn tất tái cơ cấu và gia tăng các hoạt động kinh doanh lõi.

Sau hơn 7 năm triển khai Đề án tái cơ cấu, Sacombank đã xử lý dứt điểm phần lớn các vấn đề tồn tại và cơ bản hoàn thành các mục tiêu trọng yếu. Ngân hàng đã thu hồi, xử lý hơn 80% nợ xấu và tài sản tồn đọng; trích lập đầy đủ dự phòng theo đúng quy định, trong đó trích 100% dự phòng cho các khoản nợ bán VAMC chưa xử lý. Chất lượng tài sản không ngừng được cải thiện với tỷ trọng của tài sản có sinh lời trong tổng tài sản đã được nâng lên mức hơn 91%. Quy mô kinh doanh liên tục được đẩy mạnh, tăng bình quân 10-13%/năm. Chuyển đổi số được tăng tốc nhằm gia tăng năng lực quản trị và phát triển sản phẩm dịch vụ đa tiện ích, đáp ứng nhu cầu ngân hàng số của khách hàng. Lợi nhuận tăng 62 lần từ 156 tỷ đồng vào năm 2016 lên 9.595 tỷ đồng vào năm 2023.