"Soi" tác động của tỷ giá, lãi suất tới loạt "đại gia" bất động sản, thủy sản và hàng không?

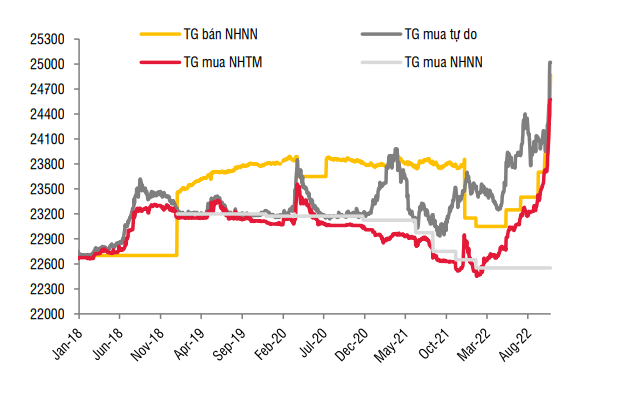

Áp lực lên tỷ giá USD/VND tăng mạnh trong tháng 10/2022 và Ngân hàng Nhà nước (NHNN) liên tục có những biện pháp điều hành để ổn định thị trường ngoại hối.

Vào ngày 17/10, NHNN đã thông báo quyết định điều chỉnh biên độ tỷ giá giao ngay USD/VND từ mức +/- 3% lên +/- 5%.

Tiếp đó, giá bán USD giao ngay tại Sở GDNHNN được nâng lên 24.380 đồng, từ mức 23.925 đồng trước đó và tiếp tục tăng lên 24.870 đồng sau một tuần (24/10, tương đương mức tăng 7,4% so với cuối năm 2021).

Bên cạnh đó, lãi suất điều hành cũng đã được NHNN điều chỉnh tăng thêm 100 điểm cơ bản lần thứ hai trong vòng hai tháng, với mục đích chính để giảm áp lực đối với tỷ giá, trong bối cảnh lạm phát vẫn trong tầm kiểm soát.

Diễn biến tỷ giá USDVND. (Nguồn: SSI)

Tỷ giá biến động mạnh

Đây là động thái điều chỉnh biên độ lần đầu tiên của NHNN sau gần 10 năm, cũng như là điều chỉnh giá bán tại Sở GDNHNN lần thứ tư liên tiếp trong vòng một tháng qua, nhằm phù hợp với biến động mạnh và liên tục gia tăng của tỷ giá USD/VND khi đồng USD liên tục tăng giá trên thị trường thế giới, và NHNN thực hiện các biện pháp hỗ trợ thanh khoản tiền Đồng sau sự kiện SCB.

Tỷ giá bán tại các NHTM đã được điều chỉnh tăng khá mạnh sau khi nới biên độ giao dịch. Tuy nhiên, áp lực vẫn chưa thể hạ nhiệt sớm, và tỷ giá bán tại các NHTM vẫn được niêm yết quanh mức trần giao dịch mới, tương đương với việc VND đã mất giá gần 8,6% so với cuối năm 2021.

Trong khi đó, trong tuần qua, tỷ giá giao dịch liên ngân hàng cũng nhanh chóng vượt mức giá bán tại Sở GD và NHNN tiếp tục nâng tỷ giá bán này lên mức 24.870 đồng/USD.

Bộ phân phân tích tại Chứng khoán SSI cho rằng, việc nới biên độ lên 5% cho phép tỷ giá USD/VND niêm yết tại các NHTM được điều chỉnh linh hoạt hơn so với tỷ giá trung tâm.

Trong ngắn hạn, điều chỉnh này là cần thiết khi tỷ giá sẽ vẫn còn chịu nhiều áp lực từ bên ngoài khi FED thực hiện tăng lãi suất trong tháng 11 và tháng 12, kết hợp với yếu tố nội tại, khi nguồn cung ngoại tệ sẽ gặp nhiều khó khăn trong Quý 4 (xuất khẩu yếu đi, kiều hối chậm lại).

Bên cạnh đó, yếu tố đáng lo ngại hơn là có thể xu hướng găm giữ USD đã tăng lên đáng kể trong thời gian qua trong bối cảnh VND không thể đứng ngoài xu hướng đồng nội tệ mất giá đang lan rộng khắp Châu Á, nguyên nhân xuất phát từ các đợt tăng lãi suất liên tục của ED.

Tuy nhiên, tới quý I/2023, khi đà tăng lãi suất của FED có thể sẽ chậm lại, hoặc dừng hẳn, trong khi dòng tiền vào Việt Nam thường có xu hướng tăng cao (NHNN thường mua được khá nhiều USD cho dự trữ ngoại hối vào quý I), thì khả năng tỷ giá USD/VND sẽ có thể quay về mức ổn định hơn.

Đối với áp lực trả nợ nước ngoài, việc tăng giá của USD so với VND đã được bù đắp bởi sự yếu đi tương đối của EUR và JPY so với VND, và nhờ vậy SSI cho rằng dư nợ nước ngoài thậm chí còn giảm 2,5% nhờ đóng góp từ tỷ giá.

Báo cáo của Chính phủ gần đây cho thấy nợ nước ngoài của Việt Nam trong năm 2022 ở mức 40-41% GDP và tăng nhẹ lên 41-42% trong năm 2023, vẫn thấp hơn mức trần 50% đề ra

Tác động trái chiều đến các doanh nghiệp niêm yết

Tính từ đầu năm cho đến nay, VND đã mất giá 8,6% và trước mắt, nhóm các doanh nghiệp sử dụng các khoản vay nước ngoài để tài trợ hoạt động sản xuất kinh doanh sẽ bị tác động mạnh nhất từ rủi ro tỷ giá.

Chẳng hạn như Vietnam Airlines (HVN), dư nợ bằng USD tính đến cuối quý 2 đã đạt 22 nghìn tỷ đồng, nghĩa là nếu USD tăng giá 1% có thể dẫn đến lỗ tỷ giá 220 tỷ đồng. Công ty ghi nhận doanh thu bằng USD cho các tuyến quốc tế nên có thể hưởng lợi một phần từ việc USD tăng giá trong dài hạn.

Tương tự, Tổng Công ty Phát điện 3 (PGV) có nợ bằng USD đạt 36,9 nghìn tỷ đồng (tương đương 1,57 tỷ USD), chiếm 87% tổng dư nợ. USD tăng giá có thể dẫn đến lỗ chênh lệch tỷ giá, nhưng nhà máy điện có thể yêu cầu EVN thanh toán khoản lỗ tỷ giá này, mặc dù thời gian thanh toán không chắc chắn.

Với sự tăng giá của USD trong thời gian từ ngày 30 tháng 6 đến ngày 17/10/2022 là 4,5%, khoản lỗ chênh lệch tỷ giá mà công ty phải gánh chịu ước tính ở mức 1,6 nghìn tỷ đồng (trong 6 tháng đầu năm, công ty ghi nhận 336 tỷ đồng lỗ tỷ giá do USD tăng giá 2,2%).

Xét đến việc đồng JPY mất giá 4% trong thời gian từ tháng 6 đến tháng 10 năm 2022, đã mang lại mức lãi tỷ giá ước tính là 99 tỷ đồng. Nhìn chung, tác động từ thay đổi tỷ giá ước tính khoảng 1,5 nghìn tỷ đồng lỗ tỷ giá.

Tác động trái chiều đến các doanh nghiệp niêm yết.

VIC có 77,4 nghìn tỷ đồng dư nợ bằng USD (chiếm 49% tổng nợ của VIC). Mặc dù phần lớn các khoản nợ bằng USD đã được phòng ngừa biến động tỷ giá, các chuyên gia vẫn cho rằng lợi nhuận năm 2022 của VIC sẽ bị ảnh hưởng bởi sự giảm giá của VND ở một mức độ nhất định.

Bên cạnh đó, lãi suất cao hơn cũng có thể ảnh hưởng đến lợi nhuận của công ty do nợ ròng của tập đoàn tính đến cuối quý 2/2022 là 115 nghìn tỷ đồng.

Với HPG, việc USD tăng giá 1% so với VND sẽ dẫn đến khoản lỗ chênh lệch tỷ giá khoảng 500 tỷ đồng, tương đương khoảng 2,5% lợi nhuận sau thuế năm 2022.

Ngược lại, ACV có khoản nợ bằng đồng JPY là 12 nghìn tỷ đồng với lãi suất cố định, trong khi tất cả doanh thu từ hành khách quốc tế của công ty được tính bằng USD. Do đó, công ty có thể được hưởng lợi từ việc USD tăng giá. Hơn nữa, vị thế tiền mặt là 33 nghìn tỷ đồng sẽ mang lại lợi thế cho công ty trong môi trường lãi suất tăng.

Tại GAS, dư nợ bằng USD được công bố ở mức 3,65 nghìn tỷ đồng vào cuối quý 2/2022 trong khi doanh thu và phần lớn giá vốn hàng bán ghi nhận bằng USD. Do đó, khoản lỗ tỷ giá ròng là không đáng kể. Trong khi đó, với lượng tiền mặt ròng 28,45 nghìn tỷ đồng, công ty có thể hưởng lợi từ việc tăng lãi suất.

Tương tự, VHC hưởng lợi từ việc USD tăng giá do doanh thu sang Mỹ chiếm hơn 40% tổng doanh thu của công ty. Dư nợ bằng USD của công ty không đáng kể.