BIDV: Tỷ lệ cổ tức 7%, tăng vốn lên hơn 45.500 tỷ đồng

Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV, HoSE: BID) thông báo sẽ tổ chức họp ĐHĐCĐ thường niên năm 2020 vào ngày 7/3 để báo cáo kết quả kinh doanh, phương án phân phối lợi nhuận, xin ý kiến cổ đông về việc tăng vốn điều lệ.

Tỷ lệ cổ tức 7%, bằng cổ phiếu

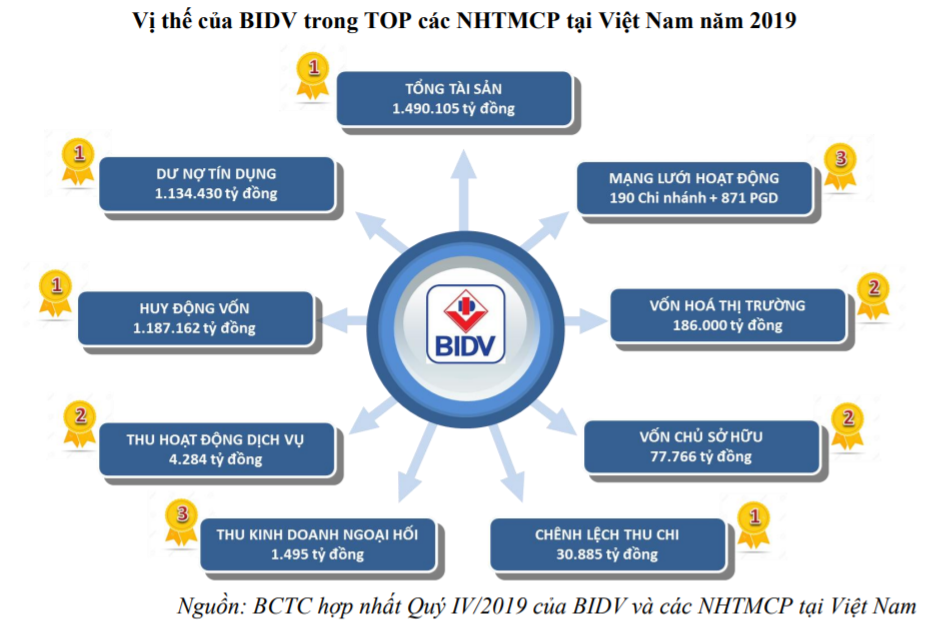

Trong tài liệu phục vụ Đại hội đồng cổ đông của BIDV vừa được công bố, BIDV cho biết trong năm 2019, tổng tài sản đạt 1.490.105 tỷ đồng, tăng 13,5% so với năm 2018, duy trì vị thế ngân hàng có quy mô dẫn đầu hệ thống ngân hàng thương mại Việt Nam. Nguồn vốn huy động tăng trưởng 12,1%, trong đó tiền gửi của tổ chức và dân cư tăng trưởng 12,7%. Dư nợ tín dụng tăng trưởng 12,2%, trong giới hạn được NHNN giao. Tỷ lệ nợ xấu được kiểm soát ở mức 1,74% đáp ứng mục tiêu

Tính đến cuối 2019, ngân hàng có tổng lợi nhuận trước chi cổ tức 10.212 tỷ đồng. Lợi nhuận trước thuế là 10.876 tỷ đồng, tăng 15,8%.

Theo kế hoạch, BIDV sẽ chia cổ tức năm 2019 bằng cổ phiếu với tỷ lệ 7%, tương đương với tổng giá trị chia theo mệnh giá hơn 2.815 tỷ đồng. Hiện ngân hàng có hơn 4 tỷ cổ phiếu đang lưu hành.

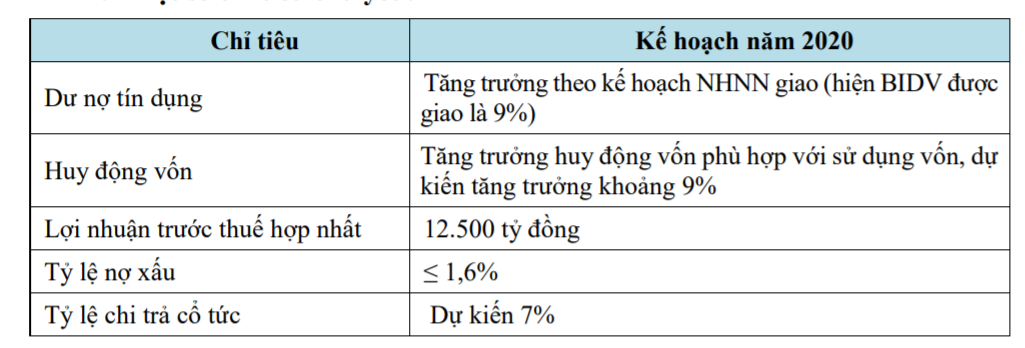

Trong năm 2020, BIDV đặt kế hoạch tăng tín dụng theo kế hoạch của Ngân hàng Nhà nước (hiện được giao 9%). Các chỉ tiêu khác lần lượt là: huy động vốn tăng 9%; lợi nhuận trước thuế 12.500 tỷ đồng, tăng 14,9% so với 2019; tỷ lệ nợ xấu dưới 1,6%; tỷ lệ chi trả cổ tức dự kiến trong năm 2020 là 7%.

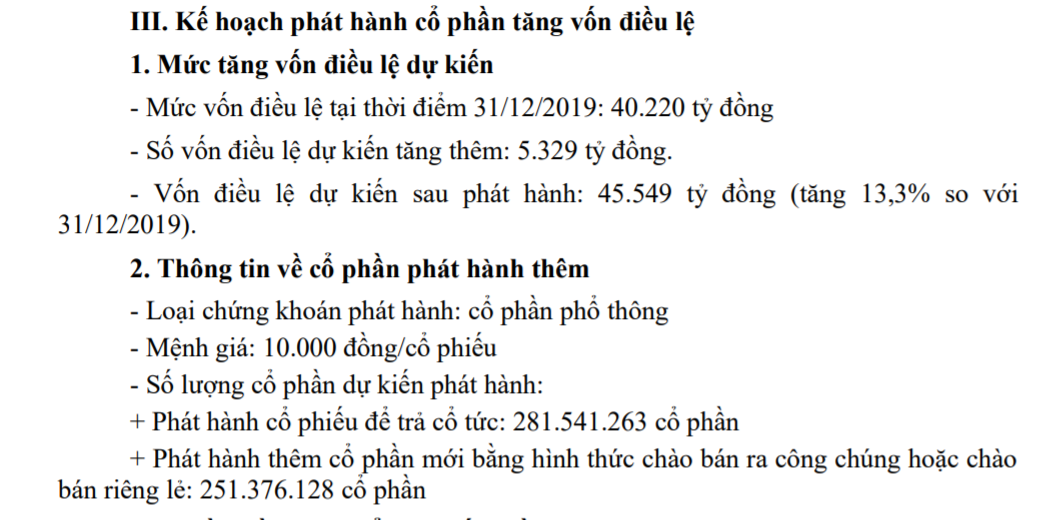

Tăng vốn điều lệ thêm 5.329 tỷ đồng

Đề cập trong tài liệu ĐHĐCĐ lần này, BIDV cũng đưa ra kế hoạch tăng vốn điều lệ bằng phát hành thêm cổ phần với khối lượng tổng cộng 532,9 triệu cổ phiếu, tương đương mức tăng vốn 13,3% lên 45.549 tỷ đồng nhằm cải thiện các kết quả định hạng tín nhiệm, nâng cao năng lực tài chính.

Bao gồm: chia cổ tức 7% (sẽ phát hành 281,5 triệu cổ phiếu) và phương án chào bán thêm cổ phần (chào bán riêng lẻ hoặc chào bán ra công chúng) có khối lượng 251,4 triệu cổ phiếu. Sau khi hoàn thành việc phát hành tăng vốn, BIDV tiếp tục là doanh nghiệp có vốn lớn nhất sàn chứng khoán.

Thời gian phát hành cổ phiếu trả cổ tức dự kiến trong quý III-IV/2020 và thời gian chào bán cổ phiếu ra công chúng hoặc riêng lẻ được thực hiện trong giai đoạn 2020-2021 sau khi có quyết định chấp thuận của cơ quan Nhà nước có thẩm quyền.

Đồng thời, trên cơ sở phương án đã được ĐHĐCĐ thường niên các năm 2018, 2019 phê duyệt và phương án đã trình Ngân hàng Nhà nước, BIDV tiếp tục đề xuất thực hiện phương án phát hành ESOP trên cơ sở phê duyệt của cơ quan Nhà nước có thẩm quyền.

Về thù lao của Ban quản trị, HĐQT BIDV trình ĐHĐCĐ phê duyệt mức thù lao của HĐQT, Ban kiểm soát năm 2020 tối đa ở mức 0,45% lợi nhuận sau thuế hợp nhất năm 2020.

Ngân sách hoạt động của HĐQT, Ban kiểm soát 2020 (như chi phí đi lại, ăn ở, chi phí hợp lý khác) thuộc Ngân sách hoạt động chung của Ngân hàng xác định trong Kế hoạch kinh doanh: chi trả theo phát sinh thực tế theo đúng Quy chế tài chính, chế độ thu chi tài chính của Ngân hàng