Dự báo 2 "ông lớn" HPG và NKG sẽ hưởng lợi lớn từ giá thép phục hồi

Kỳ vọng thị trường bất động sản phục hồi từ giữa năm 2024

Tại báo cáo triển vọng ngành thép vừa cập nhật, Chứng khoán MB (MBS) dự báo thị trường nội địa và xuất khẩu sẽ phục hồi tích cực cả về giá và sản lượng trong năm 2024. Theo báo cáo của CBRE, nguồn cung căn hộ tại Hà Nội dự kiến tăng hơn 33% so với cùng kỳ vào năm 2024, đạt mức 20.000 căn hộ; nguồn cung tại TP HCM đạt khoảng 12.000 căn (tăng 31%). Nguồn cung căn hộ phục hồi sẽ tác động tích cực đến nhu cầu tiêu thụ thép xây dựng nội địa.

“Điểm sáng đã xuất hiện khi nguồn cung tại TP HCM trong quý III/2023 đạt hơn 3.600 căn hộ, hồi phục 187% so với quý trước. Các chủ đầu tư lớn như Nam Long hay Vinhomes mở bán phân khúc bình dân và đạt tỷ lệ hấp thụ cao trên 65%. Chúng tôi kỳ vọng yếu tố tích cực từ giá thép thế giới và thị trường bất động sản phục hồi từ giữa năm 2024 thúc đẩy giá thép nội địa. Nhờ đó, giá thép xây dựng dự kiến phục hồi lên mức 15 triệu đồng/tấn, tăng 8% so với cùng kỳ”, MBS nhận định.

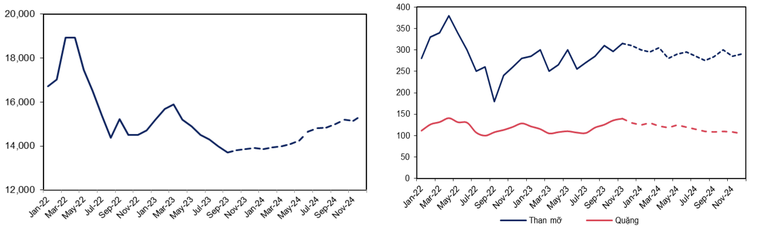

Về nguyên liệu sản xuất, MBS cho biết, từ đầu năm 2023, giá than và quặng duy trì quanh mức 300 USD/tấn (giảm 6% so với cùng kỳ năm ngoái) và 115 USD/tấn (tăng 3%) nhờ nguồn cung ổn định. Từ tháng 9/2023, giá than và quặng đã tăng hơn 15% so với cùng kỳ, sau thông tin Chính phủ Trung Quốc phát hành thêm trái phiếu để hỗ trợ kinh tế. Công ty chứng khoán đánh giá, đà tăng giá nguyên vật liệu có thể chỉ diễn ra trong ngắn hạn và sẽ hạ nhiệt trong năm 2024 khi nhu cầu sản xuất thép của Trung Quốc giảm trong năm tới.

Cụ thể, MBS dự báo giá than và quặng năm 2024 lần lượt đạt mức trung bình 290 USD/tấn (giảm 7% so với 2023) và 109 USD/tấn (giảm 6%). Giá bán hồi phục và nguyên liệu giảm nhẹ sẽ giúp biên gộp của ngành thép cải thiện.

Dự phóng giá bán thép nội địa (nghìn đồng/tấn) và giá than, quặng (USD/tấn).

Về kênh xuất khẩu, đây là điểm sáng của ngành thép trong 9 tháng đầu năm 2023 khi đạt mức 8,3 triệu tấn, tăng 29% so với cùng kỳ, do sản lượng xuất khẩu sang EU tăng trên 30%. Đóng góp chính đến từ tôn mạ và HRC khi có mức tăng trưởng trên 40%. Điều này là do thiếu hụt nguồn cung tại EU trong bối cảnh chi phí điện tăng mạnh và các đối tác xuất khẩu vào EU như Thổ Nhĩ Kỳ, Nga và Ukraina không thể duy trì sản lượng.

MBS dự kiến sản lượng xuất khẩu thép năm 2023 và 2024 lần lượt đạt 10,5 triệu tấn (tăng 25% so với cùng kỳ) và 11,2 triệu tấn (tăng 7%). Giá HRC xuất khẩu dự kiến đạt 800 USD/tấn (tăng 8%).

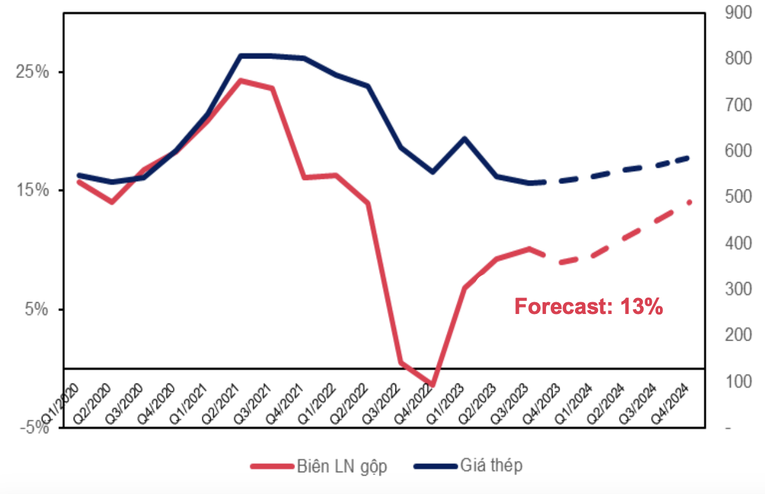

MBS dự báo biên lợi nhuận gộp của các doanh nghiệp thép phục hồi lên mức 13% trong năm 2024.

Lợi nhuận của các doanh nghiệp thép trong năm 2024 dự kiến tăng 40% so với năm 2023

Với việc giá thép phục hồi, MBS nhận định biên lợi nhuận gộp của các doanh nghiệp thép Việt Nam được kỳ vọng sẽ tăng từ mức trung bình 8% trong năm 2023 lên mức 13% trong năm 2024. Đồng thời, chi phí tài chính đối với các doanh nghiệp thép có thể giảm đáng kể khi áp lực tỷ giá và chi phí lãi vay hạ nhiệt. Nhờ vậy, lợi nhuận của các doanh nghiệp thép trong năm 2024 dự kiến tăng 40% so với năm 2023, theo MBS.

MBS nhận định Công ty Cổ phần Tập đoàn Hoà Phát (HPG) và CTCP Thép Nam Kim (NKG) là hai doanh nghiệp thép niêm yết tiêu biểu sẽ hưởng lợi lớn từ sự phục hồi của ngành thép trong nước và thế giới trong năm 2024. Cụ thể:

Đối với Tập đoàn Hoà Phát, dự báo trong năm 2023, sản lượng tiêu thụ của tập đoàn này dự kiến đạt 6,3 triệu tấn thép xây dựng, thép cuộn cán nóng và phôi thép; và lãi ròng dự kiến đạt 6.337 tỷ đồng, lần lượt giảm 12% và 29% so với năm 2022.

Bước sang 2024, giá thép xây dựng và sản lượng bán hàng của Tập đoàn Hoà Phát dự kiến phục hồi lần lượt 8% và 7% so với năm 2023. Trong khi đó, giá nguyên liệu giảm nhẹ, giúp biên lợi nhuận gộp phục hồi về mức 12,8%. Đồng thời, diễn biến tỷ giá ổn định hơn giúp chi phí tài chính giảm 30%.

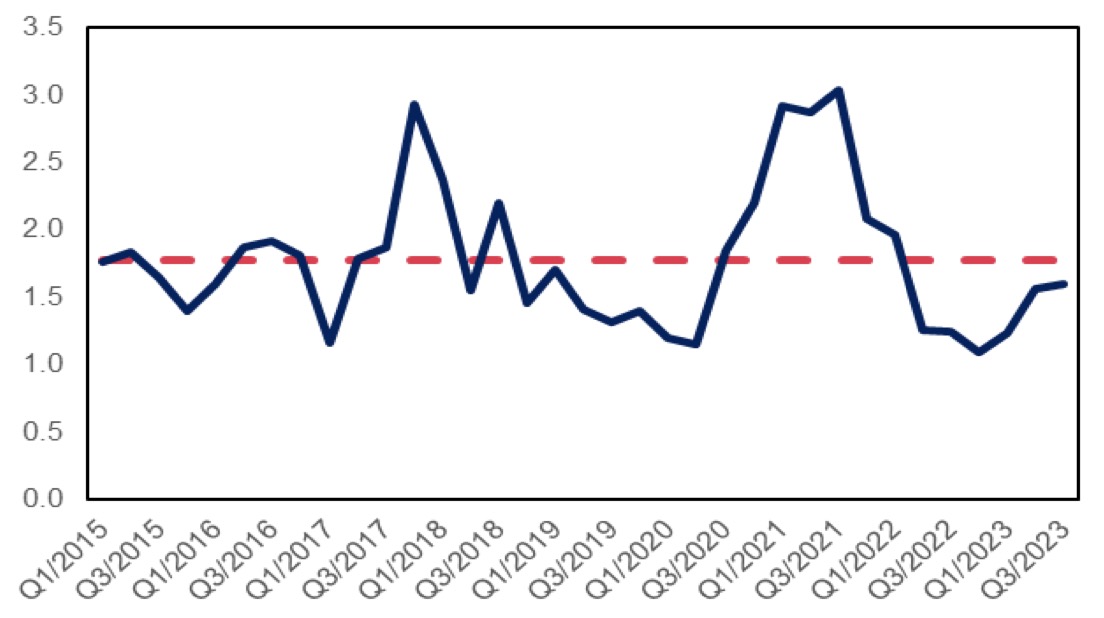

Mức định giá P/B của cổ phiếu HPG - Tập đoàn Hoà Phát qua các quý. (Nguồn: MBS)

Do đó, lãi ròng của Tập đoàn Hoà Phát trong năm 2024 có thể tăng 70%, đạt gần 11.000 tỷ đồng. Đáng chú ý, mức định giá P/B của cổ phiếu HPG đang ở dưới mức trung bình trong 2 chu kỳ gần nhất.

Xem thêm: "Tiêu thụ thép của Hoà Phát lên cao nhất 16 tháng, định giá cổ phiếu HPG liệu đã hấp dẫn?" trên Tạp chí Công Thương tại đây.

Đối với Thép Nam Kim, dự báo trong năm 2023, sản lượng tiêu thụ dự kiến đạt 854.878 tấn, giảm nhẹ 2,3% so với năm trước; và lãi ròng đạt 179 tỷ đồng, so với mức lỗ 126 tỷ đồng của năm trước.

Trong năm 2024, giá tôn mạ xuất khẩu dự kiến cải thiện lên mức 945USD/tấn (tăng 8% so với năm 2023) nhờ nhu cầu tại Mỹ và EU hồi phục. Bên cạnh đó, sản lượng xuất khẩu của Thép Nam Kim có thể tiếp tục tăng 5% khi nguồn cung thép tại EU vẫn bị thắt chặt bởi giá điện tăng.

Theo đó, biên lợi nhuận gộp của Thép Nam Kim có thể đạt khoảng 7% trong năm 2024. Bên cạnh đó, giá cước vận tải biển đã hạ nhiệt, có thể giúp chi phí vận chuyển của Thép Nam Kim trong năm 2024.

Do đó, lãi ròng của Thép Nam Kim trong năm 2024 có thể tăng 66%, đạt 555 tỷ đồng. Mức định giá P/B của cổ phiếu NKG hiện đang ở dưới trung bình trong 2 chu kì gần nhất.