Hệ quả từ việc lệch pha dòng tiền vào chứng khoán

Blue-chip ngày càng đắt đỏ, cổ phiếu vừa và nhỏ bị lãng quên

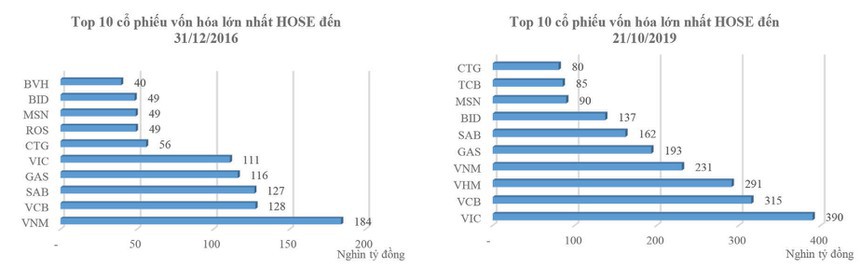

Đóng cửa phiên giao dịch 23/10/2019, cổ phiếu VIC của CTCP Tập đoàn Vingroup đứng ở mức giá 117.000 đồng/cổ phiếu. Với 3,3 tỷ cổ phiếu đang lưu hành, quy mô vốn hóa của doanh nghiệp hiện ở mức 386.100 tỷ đồng.

So với thời điểm cuối năm 2016, quy mô vốn hóa của VIC đã tăng khoảng 3,5 lần và vươn từ vị trí thứ 4 lên số 1 trong số các doanh nghiệp niêm yết trên Sở Giao dịch chứng khoán TP.HCM (HOSE).

Ảnh minh họa.

Không chỉ có Vingroup, hàng loạt doanh nghiệp Top đầu cũng tăng trưởng mạnh mẽ về quy mô vốn hóa trong những năm qua.

Vốn hóa của Ngân hàng TMCP Đầu tư Phát triển Việt Nam (BIDV) đã tăng 2,8 lần so với cuối năm 2016, còn vốn hóa của Ngân hàng TMCP Ngoại thương (Vietcombank) cũng tăng gấp 2 lần. Các doanh nghiệp như Masan, Vinamilk, Vietinbank…, vốn hóa hầu hết đều tăng vài chục phần trăm.

Nguyên nhân giúp mức vốn hóa của các doanh nghiệp này nở rộng đến từ bối cảnh kinh tế vĩ mô tăng trưởng, lạm phát được kiểm soát, lãi suất, tỷ giá ổn định đã tạo nhiều điều kiện thuận lợi cho hoạt động kinh doanh, tăng doanh thu, lợi nhuận, hỗ trợ thị giá.

Không khó để nhận ra điểm chung của các doanh nghiệp này là đà tăng giá của cổ phiếu nhanh hơn đà tăng trưởng của hiệu quả kinh doanh.

Tại Vingroup, nếu như so với cuối năm 2016, thị giá cổ phiếu (sau điều chỉnh các quyền) đã tăng gấp 3,4 lần thì lợi nhuận sau thuế năm 2018 mới tăng 77% so với năm 2016.

Mức tăng của lợi nhuận chậm hơn thị giá khiến bội số giá trên thu nhập (P/E) trượt 4 quý gần nhất của cổ phiếu VIC hiện ở mức 51,2 lần nếu tính trên lợi nhuận sau thuế hợp nhất và khoảng 80 lần nếu tính trên lợi nhuận sau thuế của cổ đông công ty mẹ. Đây là mức cao hơn đáng kể so với mức bình quân các cổ phiếu trên sàn HOSE hiện nay (khoảng 16,8 lần).

Các cổ phiếu khác trong nhóm vốn hóa lớn như VCB có P/E ở mức 25,9 lần, VNM là 22 lần, MSN là 23 lần, SAB là 36 lần, BVH và BID là trên 19 lần…

Nhìn chung, ở nhóm cổ phiếu vốn hóa lớn, đà tăng giá tốt đã đem lại mức lợi nhuận đáng kể cho các nhà đầu tư. Song tình hình ở nhóm cổ phiếu vốn hóa vừa và nhỏ lại không tích cực như vậy.

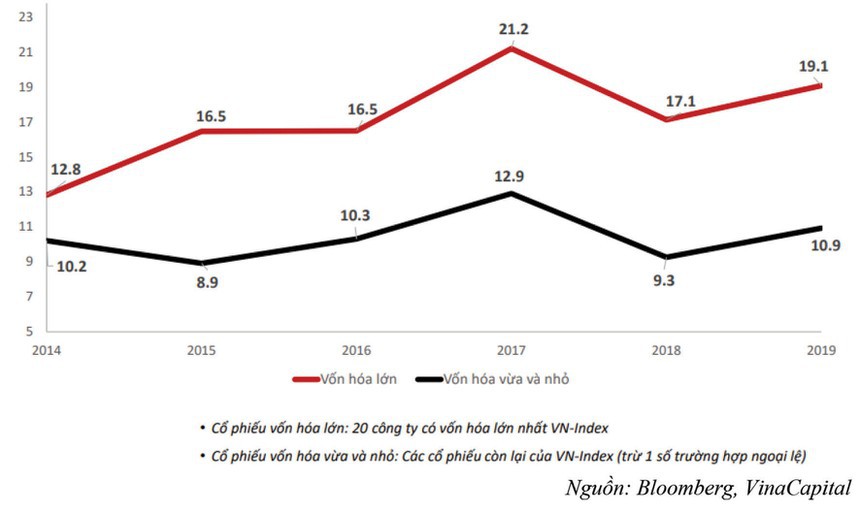

Tại Hội nghị nhà đầu tư VinaCapital 2019 tổ chức tại Hà Nội, bà Nguyễn Hoài Thu, Giám đốc đầu tư cổ phiếu niêm yết Quỹ VCG Partners Vietnam Fund (VVF) và Vietnam Access Fund (VAF) của VinaCapital nhận xét, trong những năm gần đây, có sự phân hóa rõ rệt về mặt định giá giữa nhóm cổ phiếu vốn hóa lớn và nhóm vốn hóa nhỏ.

Cụ thể, nếu như 5 năm trước, mức chênh lệch này chỉ ở mức 30% thì hiện nay đã lên đến 75%. Mức định giá các công ty lớn đã đắt đỏ hơn 50%, trong khi P/E của các công ty vốn hóa nhỏ vẫn giữ nguyên ở mức 5 năm trước, trên dưới 10 lần.

Tính đến hết phiên 21/10/2019, tổng vốn hóa của 10 doanh nghiệp có quy mô vốn hóa lớn nhất sàn HOSE lên đến 1.975.000 tỷ đồng, chiếm 59% vốn hóa toàn sàn. Nếu tính trên 20 cổ phiếu có quy mô lớn nhất, giá trị vốn hóa lên đến 2.574 tỷ đồng, tương ứng tỷ lệ 76,9%.

Khối lượng cổ phiếu niêm yết chỉ chiếm 5,3%, nhưng lại chiếm tới hơn 3/4 vốn hóa toàn sàn, dễ hiểu sự tăng trưởng của nhóm 20 cổ phiếu vốn hóa lớn đã kéo P/E của toàn thị trường đi lên. Tại mức đỉnh lịch sử đầu tháng 4/2018, có lúc P/E của VN-Index đã đạt 23 lần, vượt qua nhiều thị trường trong khu vực.

Trong khi các cổ phiếu vốn hóa lớn được cả nhà đầu tư trong và ngoài nước "tranh mua" khiến thị giá ngày càng cao hơn thì phần lớn các cổ phiếu trên thị trường lại bị lãng quên, nhiều doanh nghiệp quy mô vừa và nhỏ không thu hút được dòng tiền.

Thống kê số liệu giao dịch trên HOSE cho thấy, 30 cổ phiếu trong danh mục VN30 hiện đang chiếm trên dưới 60% giá trị giao dịch khớp lệnh của sàn mỗi phiên. Mở rộng đến nhóm VN50, giá trị khớp lệnh lên đến trên 80,1% giá trị toàn sàn.

Đơn cử, trong phiên giao dịch 21/10/2019, trong số 377 cổ phiếu giao dịch trên HOSE, 50 cổ phiếu có thanh khoản tốt nhất chiếm đến 84% giá trị khớp lệnh, 327 cổ phiếu còn lại (chiếm 87% số cổ phiếu niêm yết) chỉ đóng góp 16%.

Trong đó, 88 cổ phiếu có khối lượng giao dịch chưa đến 1.000 đơn vị trong cả phiên, 29 cổ phiếu hoàn toàn không có giao dịch.

Trong bối cảnh thanh khoản có xu hướng tích tụ tại các cổ phiếu lớn, cổ phiếu của những doanh nghiệp vừa và nhỏ ngày càng khó tạo ra sức hút thu hút dòng vốn.

Việc các quỹ ETF chuẩn bị ra mắt tới đây dự kiến đều tập trung vào chỉ số của mã lớn, các mã hết room dù được kỳ vọng thu hút thêm dòng tiền, tăng thanh khoản cho thị trường chung, nhưng cũng dẫn đến lo ngại sẽ làm thị trường ngày càng bị định giá lệch.

Hệ quả của việc lệch pha dòng tiền

Lựa chọn cổ phiếu hoàn toàn là quyết định của nhà đầu tư, dù là cá nhân hay tổ chức. Những cổ phiếu vốn hóa lớn đáp ứng được nhu cầu tìm kiếm lợi nhuận và thanh khoản dễ thu hút dòng tiền là điều dễ hiểu.

Tuy vậy, việc lệch pha của dòng tiền trên thị trường, phân bổ tập trung vào nhóm 20 - 30 cổ phiếu vốn hóa lớn, trong khi gần như lãng quên phần lớn các cổ phiếu còn lại chắc chắn sẽ có những ảnh hưởng nhất định đến sự phát triển bền vững của thị trường trong dài hạn.

Cụ thể, khi dòng tiền đẩy mức định giá của các cổ phiếu vốn hóa lớn càng cao đồng nghĩa với triển vọng lợi nhuận trên các yếu tố cơ bản của các doanh nghiệp bị thu hẹp, khiến dòng tiền của nhà đầu tư mới e ngại.

Thị giá cổ phiếu cũng không thể tăng mãi, nếu môi trường kinh doanh có diễn biến bất lợi khiến triển vọng tăng trưởng của các doanh nghiệp thay đổi, các cổ phiếu đang có mức định giá cao sẽ chịu áp lực bán mạnh. Thị giá cổ phiếu vốn hóa lớn điều chỉnh sâu sẽ kéo thị trường chung đi xuống do tác động chi phối lớn với chỉ số.

Trong khi đó, với nhóm cổ phiếu vốn hóa vừa và nhỏ, khi ít được nhà đầu tư đại chúng quan tâm trong thời gian dài sẽ rất dễ bị thao túng, “làm giá” do các “đội lái” không cần quy mô vốn lớn cũng dễ dàng kiểm soát được thanh khoản của cổ phiếu.

Trong những năm qua, không ít nhà đầu tư đã nếm trái đắng từ những doanh nghiệp tạo doanh thu, lợi nhuận ảo, mua bán chuyển nhượng lòng vòng nội bộ, thậm chí làm giả hồ sơ, giấy tờ, số liệu tài chính… vẽ ra những viễn cảnh tươi đẹp để đẩy giá cổ phiếu, phát hành, tăng vốn nhưng kết quả thực hiện sau đó cách xa hứa hẹn ban đầu, khiến cổ phiếu tăng giảm thất thường.

Khó thu hút dòng tiền, khó huy động vốn, thị giá không phản ánh đúng giá trị doanh nghiệp cũng khiến lãnh đạo các doanh nghiệp quy mô vừa và nhỏ e ngại lên sàn, xoay sang tìm kiếm các nguồn vốn khác. Nhiều cổ phiếu sau thời gian niêm yết, giao dịch không hiệu quả đã chủ động xin hủy niêm yết tự nguyện để tiết giảm chi phí và giảm bớt các áp lực thực hiện nghĩa vụ của doanh nghiệp niêm yết.

Tất nhiên, không phải mọi cổ phiếu vốn hóa vừa và nhỏ đều bị lãng quên, vẫn có những doanh nghiệp gọi vốn thành công, nhận được sự hỗ trợ của các cổ đông chiến lược, duy trì tăng trưởng, phát triển quy mô và được thị trường đón nhận nhờ làm ăn hiệu quả, minh bạch và truyền thông tích cực.

Tuy vậy, số doanh nghiệp này thực tế chiếm tỷ trọng rất khiêm tốn trong tổng số doanh nghiệp vừa và nhỏ trên thị trường.