Thị trường trái phiếu: Nhóm ngân hàng phát hành 100.000 tỷ trong 5 tháng, tăng 193%

Theo báo cáo thị trường trái phiếu tháng 5, VIS Rating nhận định, phát hành trái phiếu ngân hàng tăng mạnh và sẽ có áp lực đối với trái phiếu bất động sản.

Tổng giá trị phát hành mới đạt 66.000 tỷ đồng trong tháng 5, tăng 35% so với tháng trước, tất cả đều là trái phiếu riêng lẻ.

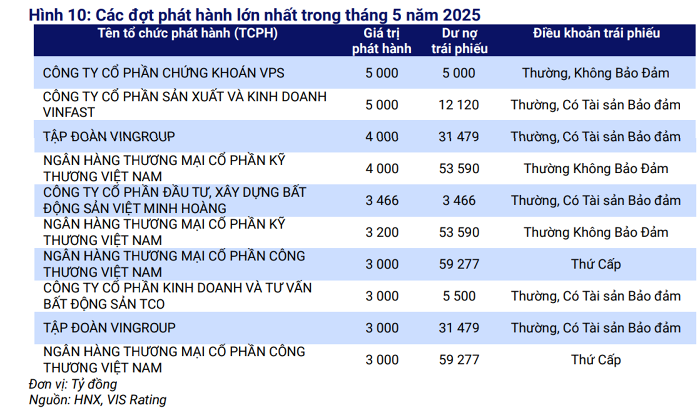

Các doanh nghiệp phát hành lớn trong tháng 5 tiêu biểu như Chứng khoán VPS, VinFast, Vingroup, Techcombank, Việt Minh Hoàng, VietinBank... với giá trị hơn hàng nghìn tỷ đồng.

Tính chung trong 5 tháng đầu năm, tổng lượng phát hành mới đạt 137.000 tỷ đồng, tăng 79% so với cùng kỳ năm trước. Nhóm ngân hàng thương mại đóng góp chủ yếu với giá trị phát hành mới 100.000 tỷ đồng, tăng trưởng 193%.

Trái phiếu thường chiếm 63% tổng giá trị phát hành mới của ngân hàng, có kỳ hạn từ 2-3 năm và lãi suất coupon kỳ đầu tiên từ 5,1% đến 6,0%/năm. Đồng thời, đa phần các trái phiếu ngân hàng thứ cấp mới có kỳ hạn từ 7-8 năm và lãi suất khởi điểm từ 5,68% đến 8,2%/năm.

"Với tăng trưởng cho vay cao hơn nhiều so với tăng trưởng huy động tiền gửi, chúng tôi cho rằng ngân hàng sẽ tăng phát hành trái phiếu dài hạn để đáp ứng nhu cầu vốn", theo chuyên gia VIS Rating.

Theo đó, các ngân hàng sẽ tiếp tục dẫn dắt phát hành mới trong nửa cuối năm 2025, với tổng kế hoạch phát hành gần 200.000 tỷ đồng trong 2025. Đơn cử như MB có kế hoạch phát hành 30.000 tỷ và ACB có kế hoạch phát hành 20.000 tỷ đồng.

Tháng 5/2025 tiếp tục ghi nhận 4 lô trái phiếu chậm trả lần đầu từ 3 công ty bất động sản. Các công ty này từng chậm trả trái phiếu khác trước đây và chưa xử lý xong, đồng thời có hồ sơ tín nhiệm yếu với lợi nhuận thấp và đòn bẩy tài chính cao.

Trong 6 tháng cuối năm 2025, có 474 trái phiếu với tổng dư nợ 150.000 tỷ đồng sẽ đáo hạn, trong đó 148 trái phiếu (tổng dư nợ 25.800 tỷ đồng) đang ở tình trạng chậm trả. Khối bất động sản chiếm một nửa trong tổng giá trị đáo hạn.

Trong đó, VIS Rating đánh giá có 26 trái phiếu sắp đáo hạn (dư nợ 19.000 tỷ đồng) phát hành bởi 15 công ty bất động sản có nguy cơ chậm trả lần đầu.