Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Chuyển đổi số: Chiến lược để tiến tới thành công

PV

Thứ sáu, ngày 23/06/2023 11:19 AM (GMT+7)

Chia sẻ với PV, ông Nguyễn Hưng, Tổng Giám đốc TPBank nhấn mạnh: Chuyển đổi số đối với chúng tôi không còn là sự lựa chọn mà đã là chiến lược để tiến tới thành công.

Bình luận

0

Nhìn nhận của ông về toàn cảnh chuyển đổi số trong Ngành ngân hàng thời gian qua và những đóng góp của Ngành trong xu hướng kinh tế số nói chung?

Công tác chuyển đổi số trong Ngành ngân hàng đang được thực hiện khá tốt và đúng lộ trình. Ngân hàng được đánh giá là Ngành đi đầu chuyển đổi số so với các ngành nghề khác.

Đóng vai trò là huyết mạch trong nền kinh tế, Ngành ngân hàng đã góp phần không nhỏ thúc đẩy kinh tế số phát triển thông qua việc mang tới những giải pháp giao dịch nhanh chóng, thuận tiện cho doanh nghiệp và người dân. Đồng thời, thú đẩy và đóng góp tích cực vào Đề án phát triển thanh toán không dùng tiền mặt (TTKDTM) giai đoạn 2021 – 2025.

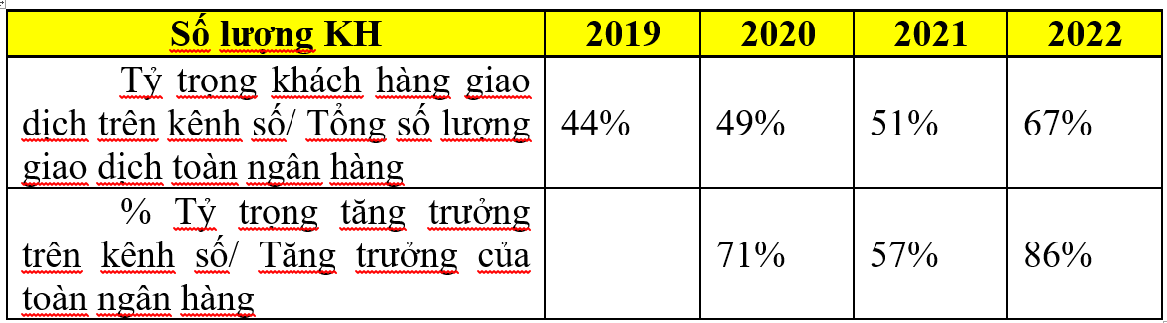

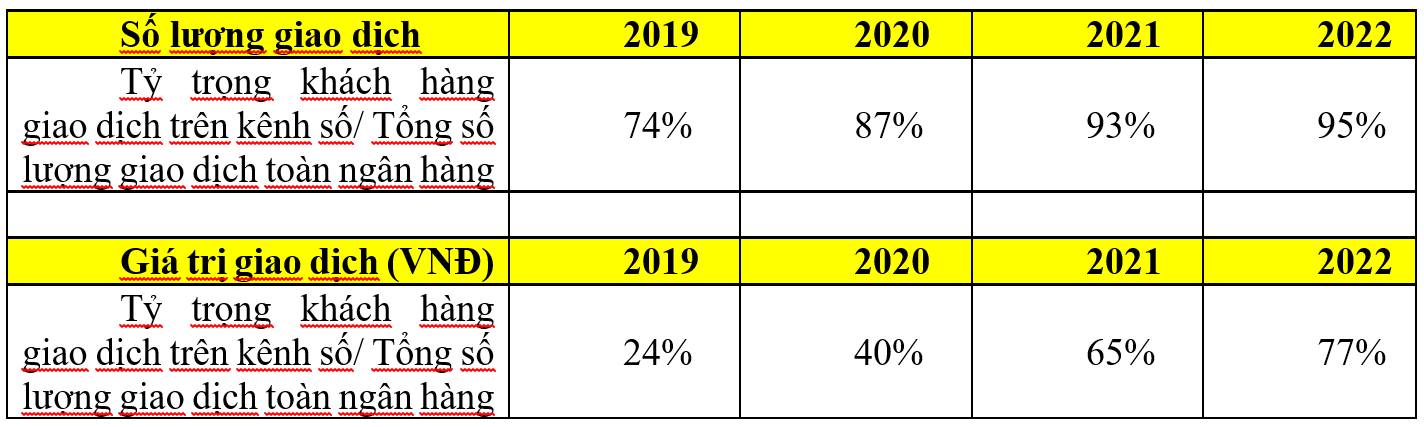

Với các sản phẩm, dịch vụ liên tục được cập nhật, mang tính ưu việt, Ngành ngân hàng đã góp phần tăng nhanh tỷ lệ TTKDTM. Tỷ lệ giao dịch và tỷ trọng giao dịch trên kênh số tăng lên đáng kể. Đặc biệt, ứng dụng thành công công nghệ eKYC đã góp phần phổ cập tài chính, giúp người dân dễ dàng tiếp cận và sử dụng tài khoản ngân hàng.

Cụ thể, tại TPBank:

Ông có những đề xuất, kiến nghị cho tiến trình chuyển đổi số Ngành ngân hàng trong thời gian tới?

Nhằm tạo môi trường thuận lợi cho tiến trình chuyển đổi số thời gian tới, chúng tôi có ba đề xuất chính như sau: Đẩy nhanh số hóa dữ liệu dân cư giúp các tổ chức tín dụng dễ dàng quản lý, xác minh thông tin của khách hàng; Sớm hoàn thiện và ban hành bộ luật Bảo vệ người dùng nhằm quản lý và bảo vệ thông tin người dùng; Ban hành các điều luật liên quan đến chữ ký điện tử, giao kết các hợp đồng điện tử.

Trong nỗ lực chuyển đổi số của Ngành nói chung, TPBank có những dấu ấn lớn. Ông có thể nêu những dẫn chứng khẳng định vị thế dẫn đầu này?

Nói về quy mô, hiện chúng tôi có khoảng 80% số lượng khách hàng đang sử dụng các dịch vụ ngân hàng số của TPBank (khoảng 6,5 triệu trên 8 triệu khách hàng cá nhân sử dụng các ứng dụng Mobile App và thực hiện các giao dịch trên web/ các kênh giao dịch tự động TPBank LiveBank 24/7).

Dịch vụ số của TPBank không chỉ đáp ứng gần như 100% các nhu cầu về tài chính mà chúng tôi cũng đã xây dựng một hệ sinh thái số toàn diện đáp ứng gần như mọi nhu cầu thanh toán ở mọi lĩnh vực trong cuộc sống của khách hàng. Cụ thể, trên App của TPBank Mobile đã kết nối với hơn 50 đối tác khác nhau và cung cấp tới hơn 2.000 đầu dịch vụ thanh toán từ dịch vụ công, giải trí, du lịch, mua sắm, y tế, giao thông, bất động sản, các hóa đơn dịch vụ…

Về hệ sinh thái thanh toán, chúng tôi cung cấp đầy đủ các giải pháp về máy POS, SmartPOS, QR Code và đang cung cấp một mạng lưới lên tới cả triệu đơn vị. Ngoài ra, TPBank còn là ngân hàng đi đầu trong việc đóng gói các giải pháp tài chính và nhúng vào các nền tảng đối tác (Open Banking/Banking as a Service) để khách hàng có thể thực hiện ngay các giao dịch tài chính trên các ứng dụng thương mại điện tử, các fintech, ví điện tử… Cụ thể, TPBank là đơn vị đầu tiên triển khai sản phẩm Ví trả sau (BNPL- buy now pay later) với sàn thương mại điện tử lớn nhất tại Việt Nam và khu vực – Shopee, hay ví điện tử có thị phần lớn nhất Việt Nam là Momo. Chỉ tính riêng năm 2022 đã có hơn 1 triệu khách hàng sử dụng dịch vụ này để mua sắm. TPBank cũng là ngân hàng có tỷ lệ phủ dịch vụ kết nối ví lớn nhất tại Việt Nam với việc đã kết nối với 12 Ví điện tử và chiếm hơn 90% người sử dụng dịch vụ ví điện tử tại Việt Nam.

Ngoài độ phủ của 100 Phòng giao dịch, TPBank còn phát triển mạng lưới Phòng giao dịch tự động 24/7 TPBank LiveBank với 450 điểm trên toàn quốc, phủ tới hơn 40 tỉnh thành, luôn mở cửa 24/7 và 365 ngày/năm. Khách hàng luôn dễ dàng có thể thực hiện các giao dịch ngân hàng mà thậm chí không cần mang thẻ hay giấy tờ tùy thân, 100% sử dụng khuôn mặt/vân tay để giao dịch.

Đây cũng chính là một lợi thế cạnh tranh rất lớn của TPBank trong công cuộc chuyển đổi và phát triển dịch vụ số. Hiện tại, TPBank đã gần như hoàn thiện lộ trình chuyển đổi số với hầu hết các sản phẩm dịch vụ cốt lõi cũng như các nghiệp vụ vận hành đã được số hóa và đã bước sang giai đoạn Sáng tạo số: Phát triển các dịch vụ sản phẩm 100% trên kênh số với những mô hình kinh doanh hoàn toàn mới, mang tính chất đột phá để cung cấp ra thị trường. Những hiệu quả của công cuộc cách mạng số này cũng đã giúp chúng tôi được ghi nhận là một trong những ngân hàng đi đầu trong lĩnh vực ngân hàng số được không chỉ các cơ quan quản lý, tổ chức trong nước ghi nhận mà còn cả các đơn vị có tiếng trên thế giới đánh giá.

Với việc lấy khách hàng là trung tâm và kỳ vọng, nhu cầu của khách hàng đang ngày càng thay đổi nhanh trong thời đại 4.0 này, việc tham gia cuộc đua chuyển đổi số đối với chúng tôi không còn là sự lựa chọn mà đã là chiến lược để tiến tới thành công, khi thiết kế được những trải nghiệm mới, nhanh hơn, tiện lợi hơn và mang đậm tính cá nhân hóa nhờ áp dụng được những thành quả của công nghệ.

Ông có thể chia sẻ về định hướng và chiến lược sắp tới của TPBank?

Chúng tôi chắc chắn sẽ luôn tiếp tục đầu tư trong lĩnh vực này, để ngày một hoàn thiện hệ sinh thái ngân hàng số của mình, cung cấp cho khách hàng những sản phẩm có chất lượng cao nhất, từ đó thúc đẩy việc chuyển dịch giao dịch truyền thống lên kênh số. Chỉ qua 3 năm từ khi có đại dịch, chúng tôi đã chuyển dịch 95% các giao dịch của mình lên trên kênh số. Cả số lượng giao dịch, giá trị giao dịch cũng đã tăng 8-10 lần chỉ trong vòng 3 năm này, thể hiện được sự thúc đẩy mạnh mẽ của TPBank trong quá trình chuyển dịch cũng góp phần vào việc thúc đẩy tài chính số của quốc gia.

Để tiếp tục phổ cập được các giải pháp thanh toán số, TPBank đang trong quá trình đẩy mạnh việc thu hút các khách hàng mở tài khoản và tiếp cận các dịch vụ của Ngân hàng như thanh toán/chuyển tiền/sử dụng thẻ thanh toán qua kênh số. Hiện nay 80% số lượng khách hàng mới của chúng tôi đều đã mở tài khoản thông qua kênh số.

Một trong những chiến lược sắp tới của Ngân hàng và cũng rất phù hợp với định hướng của Chính phủ (Đề án 06) đó là TPBank sẽ là một trong những ngân hàng đầu tiên liên kết với CSDL tập trung về dân cư để ứng dụng trong một loạt các giải pháp về định danh, xác thực khách hàng (như eKYC, định danh khách hàng tại các máy giao dịch Tự động, tại quầy giao dịch), từ đó rút ngắn được thời gian xác thực khách hàng mà vẫn đảm bảo được tính an toàn cho hệ thống. Chúng tôi cũng mong muốn sau này 100% khách hàng có thể sử dụng CCCD gắn chip của mình để giao dịch/rút tiền/thanh toán các dịch vụ mà không cần mang theo thẻ ngân hàng.

Việc đầu tư vào các công nghệ mới nhưng vẫn đảm bảo tính ứng dụng cũng vô cùng cấp thiết. Các giải pháp về sinh trắc học, AI, ML, Big Data được Ngân hàng kỹ lưỡng lựa chọn sử dụng để phục vụ trong mọi hoạt động từ thiết kế sản phẩm, CSKH, quản trị rủi ro, cũng như các hoạt động nội tại. Với mục tiêu đem lại trải nghiệm tốt nhất cho khách hàng và cũng tối ưu được các chi phí trong hoạt động, từ đó góp phần vào việc phát triển bền vững của Ngân hàng đặc biệt trong giai đoạn hiện nay.

Các giải pháp của chúng tôi cũng có mục tiêu nhân rộng tệp khách hàng của TPBank, từ đó cũng góp phần vào các đề án của Chính phủ và NHNN (TTKDTM và Phổ cập tài chính) để tiến tới mục tiêu năm 2030 100% người dân Việt Nam sẽ sử dụng các dịch vụ ngân hàng và 90% sẽ sử dụng các dịch vụ ngân hàng số.

TPBank đã hóa giải những khó khăn, thách thức trong đảm bảo an toàn, bảo mật (bao gồm cả bên cung cấp dịch vụ và bên sử dụng dịch vụ) trong môi trường số như thế nào?

Nhằm đảm bảo an toàn, bảo mật trong môi trường số chúng tôi có những biện pháp kết hợp cả trong nội bộ và các dịch vụ bên ngoài, cụ thể:

Trong nội bộ, chúng tôi xây dựng bộ phận chuyên trách thuộc khối công nghệ thông tin để ngăn ngừa, theo dõi và xử lý khi có sự cố. Cùng với đó, chúng tôi cũng thường xuyên lập các tình huống giả định nhằm test hệ thống cũng như tăng khả năng ứng phó khi sự cố xảy ra.

Cùng với đó, chúng tôi cũng không ngừng nâng cấp hệ thống, cập nhật các công nghệ, công cụ mới trên thế giới.

Ngoài ra, chúng tôi cũng hợp tác với các đối tác, tư vấn qua bên thứ 3 (như FPT, Viettel) nhằm ngăn chặn, phòng ngừa rủi ro nhằm tìm ra những lỗ hổng nếu có một cách định kỳ.

Xin cảm ơn ông.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật