Dự báo "nóng" về đường đi của lãi suất huy động năm 2023

Lãi suất huy động chờ cơ hội "đảo ngược" trong năm 2023?

Phân tích về những nhân tố căn bản xác định đường đi nước bước của lãi suất năm 2023, TS Trương Văn Phước, nguyên Quyền Chủ tịch Ủy ban Giám sát tài chính Quốc gia cho biết, lãi suất bao giờ cũng gắn với lạm phát.

Ông Phước phân tích, bức tranh chung mà ta có thể nhìn thấy của đa số các quốc gia trên thế giới năm 2022 là lạm phát cao hơn lãi suất. Chênh lệch giữa lãi suất trừ (-) lạm phát gọi là lãi suất thực. Lãi suất thực của đồng tiền của các quốc gia phổ biến là âm.

Với Việt Nam, lãi suất thực của đồng Việt Nam là tương đối lớn. Đây có thể xem là một lợi thế trong kiểm soát lạm phát. Nhưng ở góc nhìn khác, lãi suất thực mà dương cao quá sẽ bất lợi cho nền kinh tế về lâu dài. Hiện Ngân hàng Nhà nước (NHNN) đang sử dụng các giải pháp để lãi suất thực thấp xuống.

"Theo tôi, đây là định hướng đúng vì bối cảnh chung là lạm phát thế giới đã đạt đỉnh. Chính sách tiền tệ các quốc gia cũng đang chuẩn bị, có thể vài ba quý nữa, cho một chu kỳ đảo ngược, đó là lãi suất thấp xuống", ông Phước dự báo.

Năm 2023, nhiều dự báo cho rằng lãi suất huy động không còn "hot" như năm 2022.

Dù có chung nhận định cho rằng, lãi suất huy động sẽ không còn "hot" như năm 2022, song theo TS. Cấn Văn Lực, Chuyên gia Kinh tế trưởng BIDV mặt bằng lãi suất huy động sẽ khó có thể giảm nhưng sẽ không tăng.

Cơ sở đưa ra dự báo này là do, áp lực tăng lãi suất năm 2023 sẽ nhẹ nhàng hơn bởi áp lực lạm phát thế giới giảm bớt, nhiều quốc gia hiện đã qua đỉnh lạm phát. Ngân hàng trung ương các nước sẽ giảm dần mức độ tăng lãi suất, như vậy mức độ áp lực với việc điều hành tăng lãi suất của Việt Nam cũng sẽ thấp hơn.

Lãi suất năm 2023 khó ngược chiều thế giới

Dưới góc độ điều hành, TS. Phạm Chí Quang - Vụ trưởng Vụ Chính sách tiền tệ, Ngân hàng Nhà nước dự báo, sang năm 2023, dự báo kinh tế toàn cầu có khả năng đi vào suy thoái lớn.

Bên cạnh đó, việc Cục dự trữ Liên bang Mỹ (Fed) dự kiến còn tiếp tục xu hướng tăng lãi suất trong năm 2023 và có thể sẽ còn duy trì lãi suất ở mức cao cho đến cuối 2024. Điều này sẽ tác động tới xu hướng lãi suất của Việt Nam.

"Xu hướng lãi suất quốc tế còn tăng, Việt Nam khó đi ngược dòng chảy chung của thế giới. Việc giảm lãi suất thời gian tới là nỗ lực lớn để duy trì ổn định mặt bằng lãi suất thị trường… Đây là một trong những nhiệm vụ quan trọng xuyên suốt của ngành ngân hàng", TS. Phạm Chí Quang cho biết.

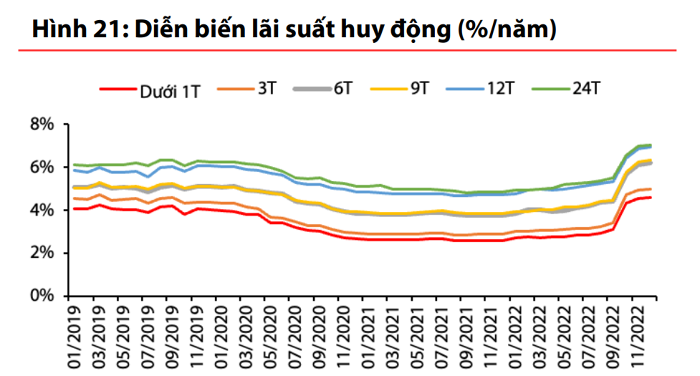

Nguồn: VDSC

Trong báo cáo chiến lược đầu tư năm 2023 mới đây, Chứng khoán Rồng Việt (VDSC) cho rằng NHNN sẽ không tăng lãi suất điều hành trong năm 2023 trên cơ sở định hướng kiềm giữ đà tăng lãi suất cho vay để hỗ trợ tăng trưởng kinh tế.

Theo đó, áp lực tỷ giá là yếu tố chính khiến lãi suất điều hành tăng trong năm 2022, áp lực này hạ nhiệt là cơ sở để NHNN giữ nguyên lãi suất điều hành trong năm 2023.

"Lãi suất điều hành sẽ không chạy theo lãi suất thị trường với định hướng kiềm chế lãi suất để hỗ trợ tăng trưởng kinh tế, kiểm soát đà tăng lãi suất để đảm bảo an toàn hệ thống, đặc biệt trong bối cảnh vấn đề nợ xấu tăng sẽ nổi cộm hơn trong năm 2023," VDSC cho biết.

Các chuyên gia cũng kỳ vọng, tiền gửi khu vực dân cư hồi phục nhờ lãi suất huy động tăng, bong bóng đầu cơ đất đai xẹp, kênh đầu tư vàng, USD hạ nhiệt và thị trường tài sản (trái phiếu, cổ phiếu) giảm đi tính hấp dẫn do nhà đầu tư cân đối lại kỳ vọng lợi nhuận/rủi ro.

Trên thị trường dân cư, lãi suất huy động của các ngân hàng thương mại được dự báo sẽ tiếp tục có sự phân hóa do cạnh tranh lãi suất giữa các ngân hàng thương mại cổ phần tư nhân để giải quyết vấn đề thanh khoản; định hướng điều hành của NHNN trong việc điều hướng đà tăng lãi suất huy động tại các NHTM cổ phần Nhà nước và cạnh tranh thu hút tiền gửi trong bối cảnh dòng tiền nhàn rỗi chấp nhận dịch chuyển đến nơi có lãi suất tiền gửi thấp hơn để hạn chế rủi ro sau sự kiện SCB.

Tính đến đầu tháng 12/2022, lãi suất huy động bình quân đã tăng từ 2-2,5 điểm % so với cuối năm 2021 và cao hơn 0,6-1,2 điểm % so với trước Covid-19.