Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Thương vụ tỷ USD tại VPBank: SMBC đã "xuống tiền" đặt cọc 10%

Huyền Anh

Thứ ba, ngày 18/04/2023 16:34 PM (GMT+7)

Ông Ngô Chí Dũng – Chủ tịch VPBank cho hay, ngày hôm qua (17/4) ngân hàng đã nhận được 10% tiền cọc trong thương vụ bán 15% cổ phần cho SMBC giá trị 1,5 tỷ USD.

Bình luận

0

Chiều 18/4, Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank – mã ck: VPB) đã tổ chức họp đại hội đồng cổ đông (ĐHĐCĐ) thường niên 2023 tại TP.Hà Nội.

Báo cáo kết quả hoạt động kinh doanh năm 2022 tại ĐHĐCĐ, Tổng Giám đốc Nguyễn Đức Vinh cho biết, năm 2022 lợi nhuận trước thuế hợp nhất của ngân hàng đạt hơn 21.000 tỷ đồng, tăng 48% so với năm 2021. Đáng chú ý, quy mô vốn chủ sở hữu hợp nhất của VPBank đã chính thức cán mốc hơn 103.000 tỷ tại thời điểm cuối năm 2022.

Năm 2022, ngân hàng cũng đã thực hiện phát hành cổ phiếu với tỷ lệ 50% để chia cổ tức cho cổ đông, từ đó tăng vốn điều lệ lên 67.000 tỷ đồng, trở thành ngân hàng có vốn điều lệ cao nhất hệ thống.

Cũng theo ban lãnh đạo ngân hàng, với nguồn vốn dồi dào sau thương vụ bán 49% vốn điều lệ tại FE Credit cho SMBC năm 2021, VPBank đã tiến hành tăng vốn điều lệ cho công ty con VPBankS lên hơn 15.000 tỷ đồng, đưa VPBankS trở thành công ty chứng khoán có vốn điều lệ lớn nhất. Ngân hàng cũng đã hoàn tất việc mua công ty cổ phần bảo hiểm OPES với tỷ lệ sở hữu 98%.

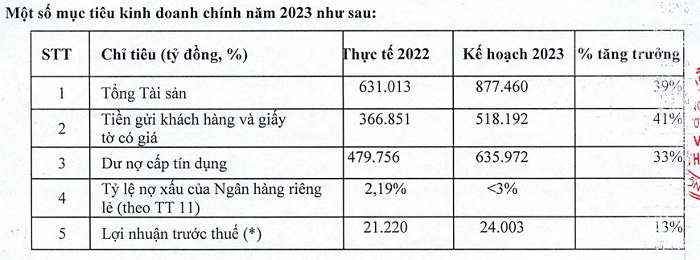

Về kế hoạch năm 2023, ban lãnh đạo VPBank trình cổ đông thông qua mục tiêu lợi nhuận trước thuế đạt hơn 24.000 tỷ đồng, tăng trưởng 13% so với kết quả thực hiện năm 2022. Nếu tính riêng các hoạt động kinh doanh cốt lõi, lợi nhuận của VPBank đặt ra tăng trưởng trong năm nay khoảng 53% so với năm 2022. Đây được xem là "tham vọng" trong bối cảnh nền kinh tế vẫn đang có những khó khăn nhất định.

Đồng thời, các chỉ tiêu như tổng tài sản tăng 39% lên gần 877.500 tỷ đồng. Huy động tiền gửi tăng 41% và dư nợ tín dụng tăng 33% trong năm 2023.

"Về định hướng tương lai, Hội đồng quản trị đã thông qua kế hoạch chiến lược 5 năm (2022 – 2026) và kiên định với kế hoạch này. Trước đây, chiến lược của VPBank là tập trung vào tài chính tiêu dùng, bán lẻ, khách hàng SME (doanh nghiệp nhỏ và vừa). Tuy nhiên, với sự đồng hành của nhà đầu tư chiến lược đến từ Nhật Bản, VPBank có đủ cơ sở để xây dựng một tập đoàn tài chính đa năng, với sự nổi bật của công nghệ, sáng tạo", ông Vinh nhấn mạnh.

Theo thông tin từ ông Vinh, trong quý I/2023, ngân hàng mẹ hoàn thành kế hoạch, còn FE Credit tiếp tục ghi nhận lỗ. Tỷ lệ nợ xấu của ngân hàng mẹ tăng từ 2,19% lên 2,6%. "Tỷ lệ nợ xấu quý I tăng cao và dự kiến sẽ tiếp tục tăng trong quý II, giảm dần trong hai quý cuối năm về 2,2%", Tổng Giám đốc VPBank nói.

SMBC đã "cọc" 10%, cuối tháng 7 sẽ "xuống" hết tiền

Một nội dung quan trọng khác được VPBank trình cổ đông tại đại hội là phương án chào bán riêng lẻ cho nhà đầu tư chiến lược nước ngoài để tăng vốn điều lệ và nâng tổng tỷ lệ sở hữu nước ngoài tại VPBank lên đến tối đa 30% vốn điều lệ.

Cụ thể, VPBank dự kiến chào bán gần 1,2 tỷ cổ phiếu, tương đương 15% vốn cho nhà đầu tư chiến lược là Sumitomo Mitsui Banking Corporation (tính trên vốn điều lệ của VPBank sau khi hoàn thành việc phát hành cho nhà đầu tư chiến lược nước ngoài). Giá chào bán dự kiến 30.159 đồng/cp. Như vậy ước tính giá trị thương vụ đạt khoảng hơn 35.900 tỷ đồng (khoảng 1,5 tỷ USD).

Sau khi trở thành cổ đông chiến lược của VPBank, Sumitomo Mitsui Banking Corporation (SMBC) bị hạn chế chuyển cổ phần theo quy định của pháp luật liên quan. VPBank có thể thỏa thuận với nhà đầu tư chiến lược nước ngoài về một số nội dung khác thuộc thẩm quyền của ĐHĐCĐ phù hợp với pháp luật Việt Nam.

Thời gian chào bán dự kiến trong quý II và quý III/2023, sau khi có sự chấp thuận của Ngân hàng Nhà nước và Ủy ban Chứng khoán Nhà nước. Sau đợt chào bán riêng lẻ cho nhà đầu tư chiến lược, vốn điều lệ của VPBank dự kiến sẽ tăng thêm 11.905 tỷ đồng, lên mức hơn 79.339 tỷ đồng.

Khoản đầu tư từ SMBC sẽ mang lại cho VPBank 35.900 tỷ đồng vốn cấp 1, nâng tổng vốn chủ sở hữu của VPBank từ 103.500 tỷ đồng lên xấp xỉ 140.000 tỷ đồng, trở thành ngân hàng có vốn chủ lớn nhất hệ thống.

Toàn cảnh ĐHĐCĐ VPBank.

Được biết, ngày 27/3 vừa qua ngân hàng đã tổ chức lễ ký kết thỏa thuận phát hành riêng lẻ 15% cổ phần cho SMBC. Thông tin tới cổ đông tại phần thảo luận, ông Ngô Chí Dũng – Chủ tịch VPBank cho hay, ngày hôm qua (17/4), VPBank đã nhận được 10% tiền cọc, tương đương với 3.590 tỷ đồng trong thương vụ này.

"Phần còn lại sẽ nhận được sau khi thực hiện các thủ tục theo quy định của pháp luật, sau khi nhận được phê duyệt của Ngân hàng Nhà nước và Ủy ban chứng khoán Nhà nước, dự kiến sẽ kéo dài trong 2-3 tháng. Dự kiến cuối tháng 7 , đầu tháng 8 sẽ hoàn tất và đối tác chiến lược chuyển tiền tăng vốn", ông Dũng cho hay.

Đối với câu hỏi của cổ đông liên quan đến việc VPBank có tham gia tái cơ cấu các tổ chức tín dụng (nhận chuyển nhượng ngân hàng yếu kém) không?. Chủ tịch VPBank cho biết, VPBank có tham gia chương trình tái cơ cấu các tổ chức tín dụng yếu kém và là một trong 4 ngân hàng thực hiện tái cơ cấu các tổ chức tín dụng thuộc diện chuyển nhượng bắt buộc. Tuy nhiên, hiện tại việc này đang trong qua trình nghiên cứu, đề xuất phê duyệt.

Đối với việc VPBank có được nới room ngoại lên 49% hay không, ông Ngô Chí Dũng nói: Trong dự thảo đề án, trong 4 ngân hàng tham gia nhận chuyển nhượng các tổ chức tín dụng yếu kém, có 2 ngân hàng tham gia được nới room ngoại lên 49%. Đề án này đang trong quá trình thực thi nên chưa thể thông tin chính xác.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật