Trái phiếu doanh nghiệp phát hành tăng vọt, "báo động" nợ xấu trái phiếu bất động sản

Con số này cao gấp 13,2 lần tháng 2/2023. Trong đó, hơn 88,6% lượng trái phiếu doanh nghiệp phát hành mới là của doanh nghiệp bất động sản.

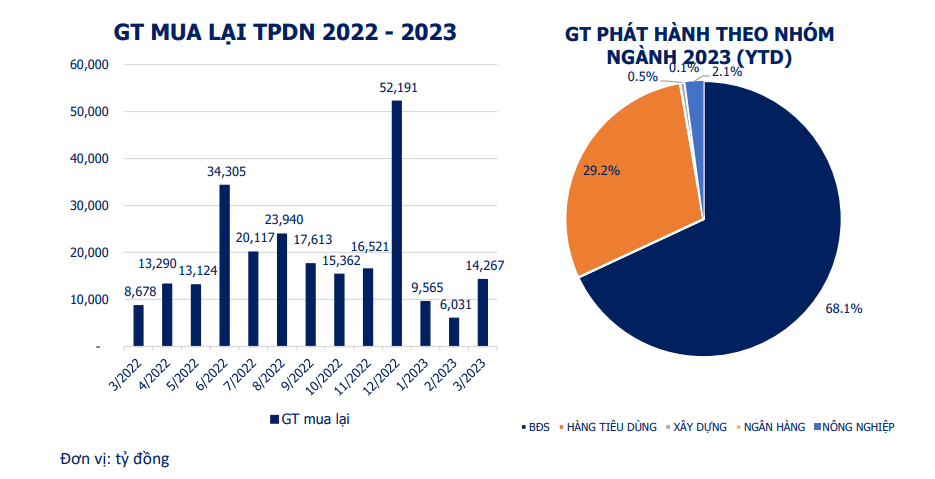

Mặc dù thị trường khởi sắc trở lại, song áp lực mua lại trái phiếu doanh nghiệp trước hạn của doanh nghiệp phát hành vẫn rất lớn. Tổng giá trị trái phiếu đã được các doanh nghiệp mua lại trước hạn trong tháng 3/2023 là gần 14.300 tỷ đồng (tăng 137% so với tháng trước và tăng 64% so với cùng kỳ tháng 3/2022).

Xây dựng và hàng tiêu dùng là 2 nhóm ngành ghi nhận giá trị mua lại lớn nhất trong tháng, lần lượt đạt 5.000 tỷ đồng (chiếm 35% tổng giá trị mua lại) và 3.400 tỷ đồng (chiếm 24% tổng giá trị mua lại). Tính từ đầu năm tới nay, tổng giá trị trái phiếu đã được các doanh nghiệp mua lại đạt hơn 29.860 tỷ đồng (tăng 63% so với cùng kỳ năm 2022).

Nguồn: VBMA

Đáng lưu ý, nhiều lô trái phiếu công bố thông tin về việc chậm thanh toán gốc, lãi trái phiếu. Các doanh nghiệp công bố thông tin bất thường trong tuần từ 27/3 – 2/4 về chậm thanh toán lãi, gốc có thể kể đến như: Công ty TNHH Du lịch Khách sạn Đông Á (Lý do: xác định sai kỳ tính lãi coupon); CTCP Đầu tư Xây Dựng Trung Nam (Lý do: gặp vấn đề trong quá trình chuyển tiền từ các hệ thống ngân hàng khác nhau);

CTCP Kinh doanh Bất động sản Thái Bình (Lý do: chưa thu xếp được nguồn thanh toán); Công ty cổ phần tập đoàn Danh Khôi (Lý do: chưa sắp xếp được nguồn); Công ty Cổ phần Hưng Thịnh Investment (Lý do: tín dụng bị siết chặt, thị trường BĐS không thuận lợi, dòng tiền chủ đầu tư mất cân đối, không thu xếp kịp nguồn thanh toán cho trái chủ đầy đủ, đúng hạn so với kế hoạch);

CTCP Hưng Thịnh Land ( Lý do: tín dụng bị siết chặt, thị trường BĐS không thuận lợi, dòng tiền chủ đầu tư mất cân đối, không thu xếp kịp nguồn thanh toán cho trái chủ đầy đủ, đúng hạn so với kế hoạch); CTCP Tập đoàn Đầu tư Địa ốc Nova (Lý do: chưa thu xếp đủ nguồn thanh toán).

Điều này cho thấy áp lực trả nợ của doanh nghiệp vẫn rất lớn. Trong tháng 4/2023, lượng trái phiếu đến hạn ước khoảng 14.540 tỷ đồng. Bất động sản và ngân hàng là hai nhóm ngành có giá trị đến hạn lớn nhất, chiếm 31% và 36% giá trị đến hạn.

Rất ít doanh nghiệp công bố kế hoạch phát hành trái phiếu doanh nghiệp năm 2023.

Số liệu của FiinGroup cho thấy, tính đến ngày 17/3/2023, đã có 69 tổ chức phát hành có một hoặc nhiều hơn lô trái phiếu lưu hành đã không thể đáp ứng nghĩa vụ nợ với tổng giá trị 94.430 tỷ đồng, chiếm 8,15% giá trị trái phiếu doanh nghiệp đang lưu hành.

Trong số 69 doanh nghiệp phát hành này, có 43 doanh nghiệp bất động sản (62,3%) với tổng giá trị trái phiếu doanh nghiệp chậm trả nợ ở mức 78.900 tỷ đồng, chiếm 83,6% với tổng giá trái phiếu doanh nghiệp của các doanh nghiệp chậm trả nợ trái phiếu.

Tính chung toàn ngành, FiinGroup cho hay, ngành năng lượng có tỷ lệ nợ xấu trái phiếu doanh nghiệp cao nhất: 63,1%, song quy mô trái phiếu năng lượng nhỏ và tập trung vào số ít doanh nghiệp (chỉ chiếm 0,3% tổng giá trị lưu hành).

Đáng lo nhất là nợ xấu trái phiếu bất động sản. Ngành bất động sản là ngành có tỷ lệ nợ xấu trái phiếu ở mức 20,17% cao thứ hai sau ngành năng lượng. Trái phiếu doanh nghiệp bất động sản hiện đang có quy mô lưu hành lên tới hơn 396.300 tỷ đồng, chiếm 33,8% tổng giá trị lưu hành.

Tính đến thời điểm này, rất ít doanh nghiệp công bố kế hoạch phát hành trái phiếu doanh nghiệp.

Mới đây, Công ty cổ phần Đầu tư Hạ tầng Kỹ thuật TP.HCM (CII) công bố có kế hoạch trình ĐHĐCĐ thông qua phương án phát hành tổng cộng 4.500 tỷ đồng trái phiếu chuyển đổi, không có tài sản bảo đảm, không kèm theo chứng quyền với kỳ hạn 10 năm cho cổ đông hiện hữu trong năm 2023.

Ngoài ra, CTCP Tập đoàn Masan (MSN) cũng có kế hoạch trình ĐHĐCĐ thông qua phương án phát hành tối đa 500 triệu USD trái phiếu chuyển đổi, không có tài sản bảo đảm, không kèm theo chứng quyền với kỳ hạn 5 năm trên thị trường quốc tế trong năm 2023 và/hoặc 2024.