VND đã mất giá gần 9%, tâm lý gom giữ USD ở mức cao

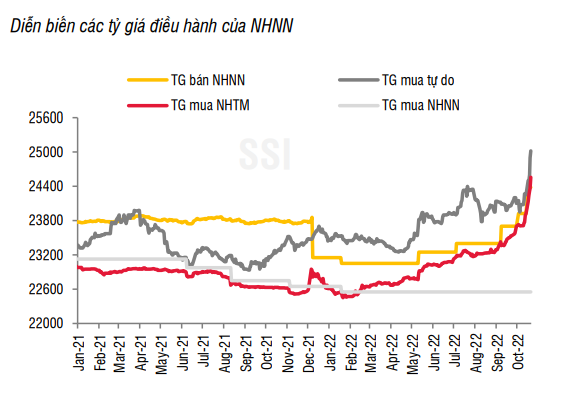

Tỷ giá niêm yết tại các ngân hàng thương mại (NHTM) gần như đã ở mức kịch trần biên độ mới (5%) so với tỷ giá trung tâm, quanh mốc 24.870 VND/USD (tương đương mất giá 8,5% so với cuối năm ngoái), theo báo cáo thị trường tiền tệ tuần 17/10-21/10, Bộ phận phân tích Chứng khoán SSI.

Tỷ giá liên ngân hàng cũng nhanh chóng tăng vượt mốc giá bán tại Sở GD Ngân hàng Nhà nước (24.380 VND/USD) và Ngân hàng Nhà nước (NHNN) đã phải tiếp tục can thiệp thông qua việc bán ngoại tệ từ dữ trự ngoại hối, tuy nhiên ở mức tương đối hạn chế.

VND đã mất giá gần 9%, tâm lý gom giữ USD vẫn ở mức cao

Nguồn: SSI

Trên thực tế, trong phiên đầu tuần này, NHNN đã phải tiếp tục điều chỉnh tăng giá bán tại Sở GDNHNN, lên mức 24.870 VND/USD.

Tại các ngân hàng thương mại, giá USD bán ra tính đến thời điểm đầu giờ sáng nay dao động quanh mức 24.885 – 24.888 VND/USD, tăng khoảng 8,6% kể từ đầu năm đến nay.

Tỷ giá trên thị trường tự do cũng tăng vượt mức 25.000 VND/USD (tương đương tăng 6,8% so với cuối năm ngoái).

Các chuyên gia tại bộ phận nghiên cứu của Công ty Chứng khoán SSI nhận định, mặc dù các yếu tố cơ bản trong nước ghi nhận tích cực, trên thực tế, xu hướng găm giữ USD đã tăng lên đáng kể trong thời gian qua trong bối cảnh VND không thể đứng ngoài xu hướng đồng nội tệ mất giá đang lan rộng khắp Châu Á, nguyên nhân xuất phát từ các đợt tăng lãi suất liên tục của Cục dự trữ Liên bang Mỹ (Fed).

Trạng thái tâm lý này sẽ tiếp tục tạo áp lực tỷ giá và các chính sách điều hành của NHNN cũng khó có thể có tác động lớn như trước đó.

Công ty Chứng khoán KB Việt Nam (KBSV) cho rằng quý cuối năm nay sẽ là giai đoạn căng thẳng nhất về tỷ giá USD/VND.

Nguyên nhân đến từ sức mạnh đồng USD nhiều khả năng tiếp tục tăng do chính sách tiền tệ thắt chặt của Cục Dự trữ Liên bang Mỹ (Fed).

Trong khi đó, dự trữ ngoại hối của Việt Nam tại thời điểm cuối tháng 9 đã thấp hơn mức 12 tuần nhập khẩu nên dư địa để NHNN tiếp tục can thiệp tỷ giá thông qua bán USD sẽ hẹp dần.

KBSV cho rằng trong ngắn hạn, NHNN sẽ tiếp tục sử dụng hai công cụ dự trữ ngoại hối và bơm - rút tiền trên thị trường mở để ổn định tỷ giá, đồng thời điều tiết và hỗ trợ thanh khoản hệ thống trước những cú sốc bên ngoài.

Lãi suất điều hành còn tăng?

Trong bối cảnh áp lực tỷ giá gia tăng khi các yếu tố trong và ngoài nước đều không thuận lợi, NHNN đã thực hiện tăng lãi suất điều hành thêm 100 điểm cơ bản trước kỳ họp Fed vào tháng 11 trong ngày 24/10.

Hiện, lãi suất tái cấp vốn tăng từ 5,0%/năm lên 6,0%/năm; lãi suất tái chiết khấu từ 3,5%/năm lên 4,5%/năm; lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với TCTD từ 6,0%/năm lên 7,0%/năm. Trong khi đó, trần lãi suất huy động với tiền gửi từ 1 tháng đến dưới 6 tháng từ 5,0%/năm lên 6,0%/năm.

Các chuyên gia SSI cho rằng, mặt bằng lãi suất huy động và cho vay có thể sẽ tiếp tục tăng thêm 50 – 100 điểm cơ bản nữa về cuối năm trong bối cảnh các điều kiện tài chính vẫn gặp nhiều khó khăn.

Lãi suất điều hành dự báo còn tăng trong thời gian tới. (Ảnh: ABB)

Trong báo cáo trước đó của Chứng khoán VnDirect, các chuyên gia phân tích tại đây cũng đã đưa ra dự báo: Ngân hàng Nhà nước có thể tăng lãi suất điều hành thêm 50-100 điểm cơ bản trong vòng 6 tháng tới, với 3 lý do.

Thứ nhất, Fed dự định tăng lãi suất thêm khoảng 150 điểm cơ bản trong 6 tháng tới; Thứ hai, USD có thể mạnh lên so với các đồng tiền khác khi Fed duy trì chính sách tiền tệ thắt chặt và gây áp lực lên tỷ giá VND.

Thứ ba, tăng lãi suất giúp hạ nhiệt lạm phát.

Các chuyên gia VnDirect cũng dự báo, lãi suất huy động sẽ tiếp tục tăng vào cuối năm 2022.

Theo đó, lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại có thể tăng lên mức 6,5-6,7%/năm (bình quân) vào cuối năm 2022.

Đối với năm 2023, lãi suất huy động tiếp tục tăng thêm khoảng 50 điểm cơ bản, theo đó lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại sẽ tăng lên 7,0-7,2%/năm (bình quân) vào cuối năm 2023.