8,2 triệu tỷ cho vay khách hàng: 3 "ông lớn" quốc doanh chiếm 45%, tiền vẫn chảy vào bất động sản

Tốc độ tăng trưởng tín dụng cao chưa từng có tại nhóm ngân hàng quốc doanh

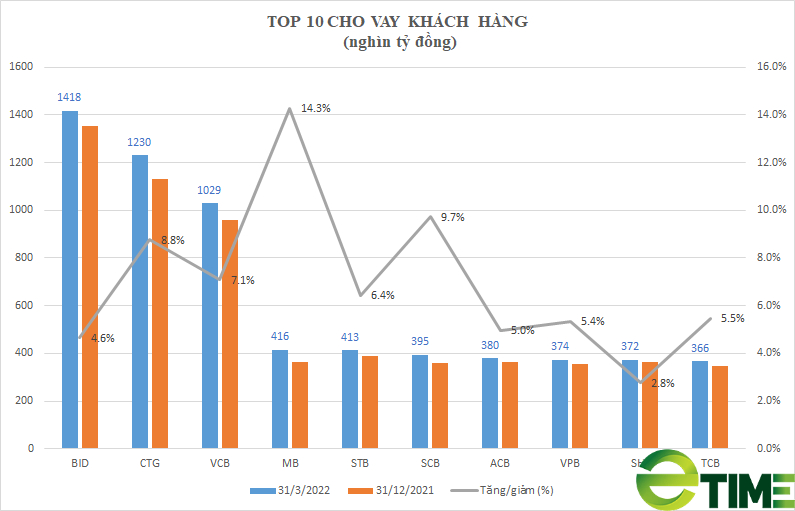

TOP3 bảng xếp hạng về cho vay khách hàng vẫn là gương mặt quen thuộc là BIDV, Vietcombank và VietinBank.

Trong đó, BIDV dẫn đầu với hơn 1,4 triệu tỷ đồng, tăng 4,6% trong 3 tháng đầu năm.

VietinBank đứng thứ 2 với dư nợ cho vay 1,23 triệu tỷ đồng, tăng 8,8% trong quý I/2022 - gần đạt hạn mức tín dụng được cấp ban đầu vào cuối tháng 3 (tăng 9% so với đầu năm) với việc đẩy mạnh giải ngân cho các doanh nghiệp vừa và nhỏ.

Với mức tăng trưởng 7,1%, tổng số dư cho vay khách hàng của Vietcombank chính thức vượt 1 triệu tỷ đồng (xấp xỉ 1,03 triệu tỷ đồng) - con số tương đương với tăng trưởng cả năm trước.

Theo tính toán của bộ phận nghiên cứu tại SSI, tốc độ tăng trưởng tín dụng của nhóm ngân hàng quốc doanh (Vietcombank, VietinBank và BIDV) đạt 6,4% trong quý I/2022 là tốc độ tăng trưởng tín dụng cao chưa từng có tại các ngân hàng quốc doanh. Trong khi đó, tăng trưởng của toàn ngành trong quý I/2022 chỉ là 5%.

Tổng hợp báo cáo tài chính quý I/2022. (Ảnh: LT)

MB chiếm "ngôi" của Sacombank

Ngoài 3 ngân hàng quốc doanh kể trên, TOP 10 ngân hàng có số dư cho vay cao nhất trong quý I còn có MB, Sacombank, SCB, ACB, VPBank, SHB và TCB.

Trong nhóm này, MB đã vượt qua Sacombank leo lên vị trí thứ tư trong bảng xếp hạng. MB có dư nợ cho vay khách hàng là 416 nghìn tỷ, tăng 14,3% - đây cũng là mức tăng trưởng cho vay cao nhất trong gần 30 ngân hàng được thống kê.

MB là một trong những ngân hàng cho biết sẽ tham gia quá trình hỗ trợ tái cơ cấu tổ chức tín dụng (TCTD) với việc nhận chuyển giao bắt buộc một TCTD yếu kém thuộc sở hữu của Ngân hàng Nhà nước. Một trong những kỳ vọng của MB khi nhận chuyển giao bắt buộc ngân hàng yếu kém chính là được "ưu ái" hơn trong việc cấp hạn mức tín dụng (room).

Ở vị trí thứ 5 là Sacombank với 413 nghìn tỷ, tăng 6,4%.

5 ngân hàng còn lại trong TOP 10 ghi nhận mức tăng trưởng cho vay từ 2,8% - 9,7%.

Tổng hợp báo cáo tài chính quý I/2022. (Ảnh: LT)

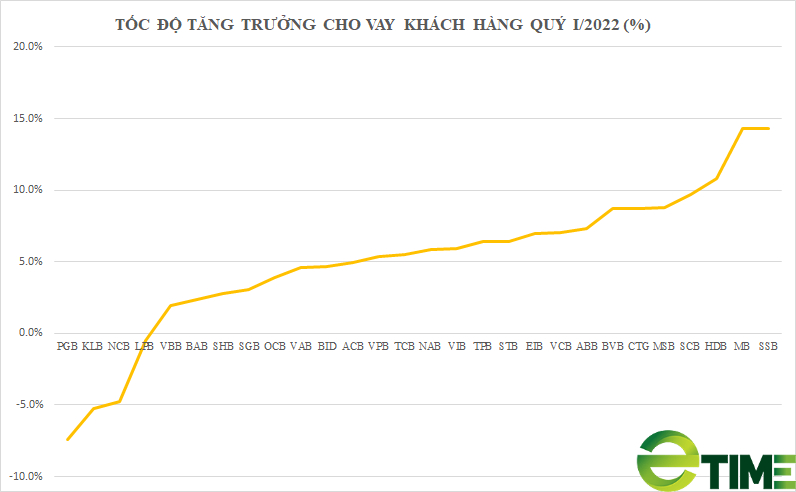

Xét về tốc độ tăng trưởng, ngoài MB, Seabank và ngân hàng của vị Chủ tịch người Hàn Quốc - ông Kim Byoungho cũng có mức tăng trưởng 2 con số. Cụ thể, tăng trưởng cho vay khách hàng đến 31/3/2022 của HDBank đạt 10,8%, kéo theo đó dư nợ cho vay khách hàng hàng lên 225 nghìn tỷ đồng.

Trong khi, Seabank ghi nhận mức tăng trưởng cao tới 14,3% - tương đương với mức tăng trưởng tại MB trong 3 tháng đầu năm.

Một số ngân hàng khác không nằm trong TOP 10 nhưng có tăng trưởng cho vay khách hàng cao khác như Seabank (tăng 9%); MSB (tăng 8,8%); Ngân hàng Bản Việt (tăng 8,7%), Eximbank (tăng 7%).

Ở chiều ngược lại, một số ngân hàng có tăng trưởng cho vay khách hàng sụt giảm như LienVietpostbank (giảm 0,5%); NCB (giảm 4,8%); Kienlongbank (giảm 5,3%) và PG Bank giảm mạnh nhất với 7,4%, xuống còn 25 nghìn tỷ đồng.

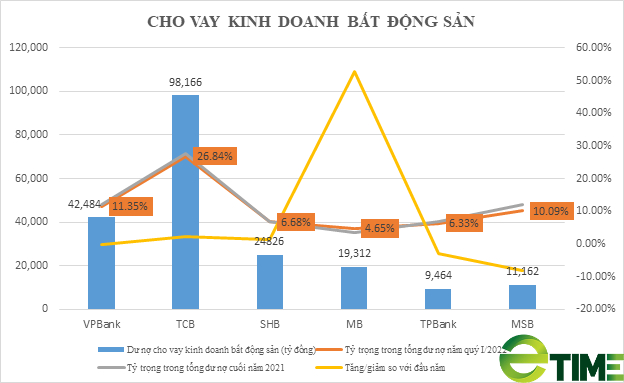

Tiền vẫn chảy vào bất động sản

Khảo sát của Dân Việt tại các ngân hàng thương mại đã công bố báo cáo tài chính quý I/2022 có thuyết minh về cho vay đối với lĩnh vực kinh doanh bất động sản, mặc dù tỷ trọng cho vay đối với lĩnh vực này trong tổng dư nợ đa số đều có xu hướng giảm xong nếu tính về giá trị tuyệt đối, tổng dư nợ cho vay kinh doanh bất động sản của các ngân hàng này vẫn tăng nhẹ 4% so với đầu năm.

Tổng hợp báo cáo tài chính quý I/2022. (Ảnh: LT)

Số liệu từ Ngân hàng Nhà nước chỉ ra rằng, tăng trưởng cho vay đối với lĩnh vực bất động sản có xu hướng giảm, từ mức trên 26% trong năm 2018 xuống chỉ còn 11,89% vào năm 2020 và duy trì ở mức này trong năm 2021.

Dù vậy, dư nợ tín dụng bất động sản hiện vẫn chiếm khoảng 18 – 20% tổng dư nợ nền kinh tế (khoảng 2,2 triệu tỷ đồng).

Trong cơ cấu tín dụng bất động sản, cho vay mua bất động sản để sử dụng chiếm khoảng 68%, còn lại là kinh doanh bất động sản.

Còn theo số liệu được đề cập tại Ấn phẩm đánh giá kinh tế Việt Nam thường niên năm 2021 vừa phát hành, các chuyên gia tại trường Đại học Kinh tế Quốc dân đánh giá, tốc độ tăng trưởng tín dụng bất động sản lên tới 17,14%, cao hơn mức tăng trưởng bình quân toàn hệ thống. Dư nợ tín dụng đổ vào bất động sản chiếm khoảng 20,11% dư nợ toàn hệ thống. Như vậy, bất động sản là một trong những ngành có tỷ trọng lớn nhất của hệ thống. Các diễn biến này cho thấy thị trường bất động sản vẫn phụ thuộc vào tín dụng ngân hàng.

Theo kế hoạch của Ngân hàng Nhà nước, mục tiêu tăng trưởng tín dụng năm nay vào khoảng 14%. Riêng quý I tăng trưởng tín dụng đã đạt 5,04%, cao vượt trội so với mức 1,26% của năm trước. Tính đến 25/4, tăng trưởng tín dụng đã đạt 6,75% so với cuối năm 2021, cho thấy nhu cầu tín dụng rất lớn của nền kinh tế trong bối cảnh phục hồi mạnh mẽ.

Như vậy, chỉ trong 25 ngày của tháng 4, tín dụng đổ vào nền kinh tế đã tăng thêm gần 180.000 tỷ đồng, tương ứng bình quân có hơn 7.100 tỷ đồng được bơm thêm vào nền kinh tế mỗi ngày.