Chính sách tiền tệ sẽ có xu hướng nới lỏng hơn trong năm 2023?

Chính sách tiền tệ sẽ có xu hướng nới lỏng hơn trong năm 2023

Báo cáo thị trường tiền tệ vừa cập nhật, Bộ phận nghiên cứu tại Công ty Chứng khoán SSI đánh giá, biến động trên thị trường tiền tệ trong tuần giao dịch cuối cùng của năm không quá nhiều bất ngờ, trong bối cảnh thanh khoản hệ thống vẫn tương đối dư thừa.

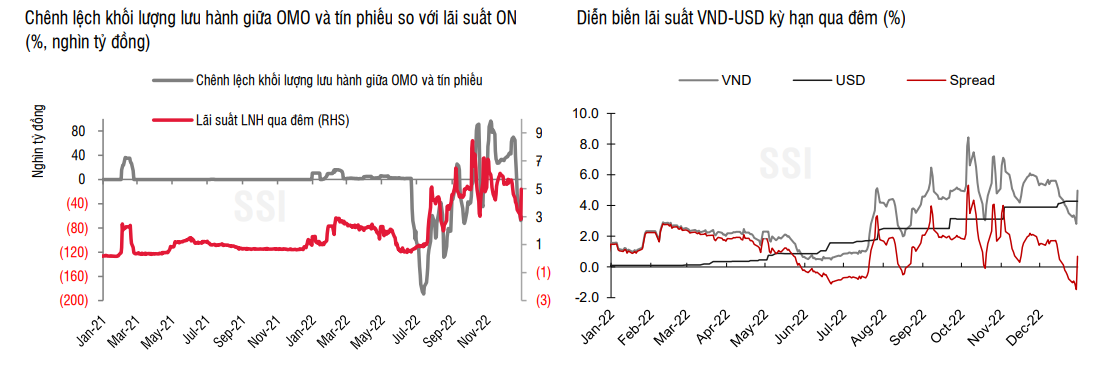

Cụ thể, xuyên suốt trong những ngày đầu tuần, mặt bằng lãi suất liên ngân hàng kỳ hạn qua đêm tiếp tục xu hướng giảm, với mức thấp nhất là 2,8% vào phiên giao dịch ngày thứ 5.

Trạng thái này đã được đảo ngược trong ngày giao dịch cuối cùng, và kết tuần, lãi suất liên ngân hàng bật tăng về mức 5% (tăng 150 điểm cơ bản).

Trên kênh hoạt động thị trường mở, Ngân hàng Nhà nước (NHNN) tiếp tục linh hoạt kết hợp nghiệp vụ mua kỳ hạn và bán tín phiếu.

Trong đó, trên kênh mua kỳ hạn, NHNN chào thầu 49 nghìn tỷ đồng (tăng gấp đôi so với tuần trước) ở kỳ hạn 7 ngày và lãi suất là 6,0%.

Tổng khối lượng trúng thầu đạt 41,9 nghìn tỷ đồng trúng thầu (riêng phiên ngày thứ 6 là 17,3 nghìn tỷ).

Trên kênh tín phiếu, NHNN chào thầu với kỳ hạn 7 ngày ở hầu hết các phiên, với tổng khối lượng trúng thầu đạt 124,4 nghìn tỷ đồng, lãi suất dao động từ 5,2% đến 6,0%.

Kết tuần, NHNN hút ròng 37,2 nghìn tỷ đồng thông qua nghiệp vụ thị trường mở, khối lượng lưu hành trên kênh mua kỳ hạn là 62,9 nghìn tỷ và kênh tín phiếu là 124,4 nghìn tỷ.

Nguồn: SSI

Báo cáo của SSI cũng chỉ ra rằng, NHNN trong hội nghị tổng kết năm 2022 của Chính phủ đã công bố tăng trưởng tín dụng trong năm 2022 ước đạt 14,5% so với cuối năm 2021 (2021: 13,6%).

Như vậy, chỉ trong 10 ngày cuối cùng của tháng 12, tín dụng đã bật tăng khoảng hơn 1,5 điểm phần trăm, tuy nhiên mức tăng trưởng này vẫn thấp hơn hạn mức mà NHNN cho phép trong năm 2022 là 16%.

"Bức tranh tăng trưởng tín dụng trong năm nay có thể được chia rõ rệt thành 2 màu sắc, tăng mạnh trong nửa đầu năm và giảm nhiệt trong nửa cuối năm trong bối cảnh các điều kiện tài chính thắt chặt hơn", các chuyên gia SSI nhấn mạnh.

Chính sách tiền tệ xuyên suốt năm 2022 là linh hoạt với xu hướng thắt chặt

Nhìn chung, chính sách tiền tệ xuyên suốt năm 2022 là linh hoạt với xu hướng thắt chặt, tùy theo diễn biến tình hình để xác định trọng tâm, trọng điểm ưu tiên trong từng thời điểm.

Thực tế, từ tháng 10 khi sự cố SCB xảy ra tác động mạnh tới thanh khoản hệ thống và thị trường, NHNN đã ưu tiên cao nhất và tập trung thực hiện các giải pháp đảm bảo an toàn hệ thống và ổn định thị trường ngoại hối.

Mục tiêu điều hành trong năm 2023 cũng không có nhiều khác biệt với hiện tại, là sẽ tùy vào trạng thái thực tế của thị trường để có những giải pháp phù hợp.

Tuy nhiên, với mặt bằng lãi suất hiện nay đang ở mức tiệm cận cao (tương đương giai đoạn 2011-2012) và tăng trưởng kinh tế trong năm tới sẽ gặp nhiều khó khăn hơn do các yếu tố từ bên ngoài, bộ phận nghiên cứu tại SSI kỳ vọng chính sách tiền tệ sẽ có xu hướng nới lỏng hơn, và kết hợp với chính sách tài khóa mở rộng nhằm thúc đẩy tăng trưởng.

Trong khi đó, Ngân hàng UOB lại có quan điểm cho rằng, với tỷ lệ lạm phát có khả năng duy trì ổn định, đặc biệt là trong nửa đầu năm 2023, NHNN dự kiến sẽ cân bằng chính sách tiền tệ để hỗ trợ tăng trưởng, đồng thời duy trì sự ổn định giá cả và đảm bảo an toàn hoạt động ngân hàng. UOB dự báo, có thể NHNN sẽ thực hiện một đợt tăng lãi suất 100 điểm cơ bản khác vào đầu năm 2023 và có thể tạm ngừng từ đó.

Tâm lý găm giữ USD đã được giải tỏa

Trên thị trường ngoại hối, tỷ giá niêm yết tại các ngân hàng thương mại và tỷ giá liên ngân hàng dao động trên biên độ hẹp, giảm khoảng 0,2% so với cuối tuần liền trước. Trong khi đó, tỷ giá chợ đen ghi nhận mức giảm mạnh hơn, khi giảm tới 225 đồng và hiện chỉ còn giao dịch ở mức 23.750 đồng/USD – tương đương với tỷ giá trên thị trường niêm yết.

"Như vậy, tâm lý găm giữ USD đã được giải tỏa nhờ chênh lệch tăng cao giữa lãi suất huy động VND và USD", các chuyên gia đánh giá.

Bên cạnh đó, các yếu tố cơ bản liên quan đến nguồn cung ngoại tệ cũng có nhiều điểm tích cực, như dòng vốn FDI giải ngân, FII, cán cân thương mại thăng dư hay dòng tiền từ các khoản vay ngoại tệ mới được giải ngân.

Trong năm 2022, VND mất giá khoảng 3,5% – thấp hơn nhiều so với các đồng tiền khác trên thế giới và khu vực. NHNN cũng đã triển khai các biện pháp cần thiết nhằm ổn định tỷ giá trong năm 2022, bao gồm tăng biên độ giao dịch của tỷ giá từ + 3% lên + 5% để linh hoạt và sẵn sàng bán ngoại tệ can thiệp.