Chủ tịch FiinGroup: Có quỹ bảo lãnh trái phiếu, rủi ro và nợ xấu sẽ được quản trị tốt hơn

Diễn đàn Kinh tế xã hội Việt Nam năm 2023 đã diễn ra ngày 19/9. Gửi tới Diễn đàn, ông Nguyễn Quang Thuân, Chủ tịch CTCP FiinRatings đã có tham luận với tựa "Giải pháp đột phá phát triển bền vững thị trường trái phiếu doanh nghiệp Việt Nam".

Báo cáo phân tích của Chủ tịch FiinRatings cho biết, thị trường trái phiếu doanh nghiệp Việt Nam (TPDN) đã trải qua một chu kỳ tăng trưởng cao liên tục trong giai đoạn 2012-2021, đặc biệt tập trung vào thời gian 2018-2021 với tốc độ trung bình hàng năm vào khoảng 45%.

Kênh vốn từ TPDN đã trở thành kênh huy động vốn trung và dài hạn quan trọng cho nền kinh tế trước khi suy giảm mạnh từ đầu năm 2023 sau những trước một số sự việc vi phạm của một số tổ chức phát hành và thay đổi chính sách nhằm chuẩn hóa lại điều kiện phát hành cộng với bối cảnh vĩ mô và điều kiện tín dụng không thuận lợi.

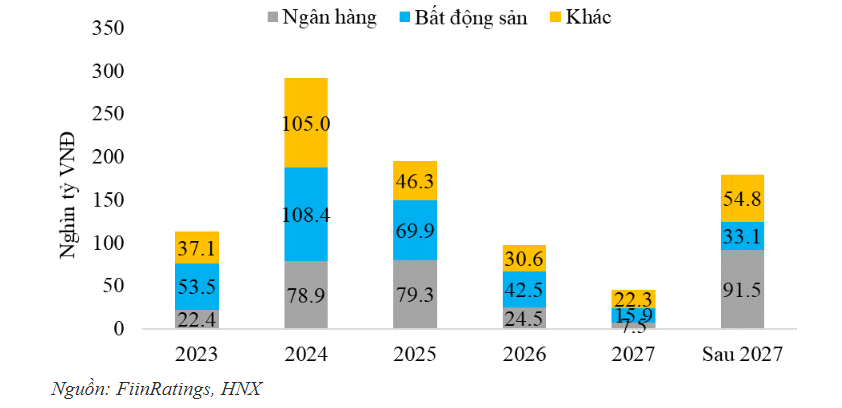

Quy mô đáo hạn thị trường TPDN riêng lẻ Việt Nam

Quy mô TPDN đang lưu hành hiện ở mức 923 ngàn tỷ vào cuối tháng 8 năm 2023, chiếm khoảng 10% GDP năm 2022. Trước đó, tại thời điểm đỉnh cao vào giữa năm 2022, tổng dư nợ TPDN đã đạt quy mô giá trị lưu hành gần 1,5 triệu tỷ đồng, tương đương khoảng 14% GDP năm 2021 và 12% tổng dư nợ tín dụng toàn hệ thống ngân hàng.

Quy mô trái phiếu đã thu hẹp rất mạnh kể từ đầu năm 2022 trở lại đây do những thay đổi môi trường kinh doanh, khuôn khổ pháp lý và chính sách và một số vụ việc làm cho hoạt động phát hành mới suy giảm lớn.

Tham luận của ông Thuân đã đưa ra các đề xuất nhằm khôi phục thị trường trái phiếu doanh nghiệp qua các giải pháp chính như: cải thiện minh bạch thông tin thị trường khôi phục niềm tin vào kênh đầu tư dài hạn này; rà soát và tháo gỡ những quy định về hạn chế đầu tư nhằm "tạo cầu" cho sản phẩm đầu tư trái phiếu; đẩy mạnh kênh phát hành chào bán rộng rãi ra công chúng qua việc áp dụng phê duyệt nhanh dành cho các doanh nghiệp niêm yết và trái phiếu được xếp hạng tín nhiệm cao; tiếp tục hoàn thiện nền tảng cứng và mềm cho thị trường, bao gồm việc hình thành tổ chức bảo lãnh thanh toán trái phiếu; và ban hành khung chính sách cho sản phẩm trái phiếu xanh nhằm tận dụng nguồn vốn trong nước và quốc tế cho phát triển bền vững...

Thành lập quỹ bảo lãnh trái phiếu: Sẽ góp phần quản trị rủi ro bảo lãnh tốt hơn

Bên cạnh những giải pháp trên, ông Thuân cũng đề xuất về việc xem xét thành lập quỹ bảo lãnh trái phiếu doanh nghiệp.

Theo vị Chủ tịch này, Việt Nam hiện thiếu các định chế tài chính trung gian trong đó có nghiệp vụ bảo lãnh tín dụng hoặc bảo lãnh trái phiếu. Khác với bảo lãnh phát hành, bảo lãnh tín dụng hay bảo lãnh trái phiếu được hiểu là bảo lãnh thanh toán, tức là bên đứng ra bảo lãnh sẽ thực hiện cam kết thanh toán một phần hoặc toàn bộ nghĩa vụ nợ của tổ chức phát hành trong trường hợp rủi ro xảy ra tức là tổ chức phát hành không thể thực hiện nghĩa vụ nợ đã cam kết.

Hiện trên thị trường trái phiếu doanh nghiệp đã có một số lô trái phiếu bảo lãnh thanh toán bởi ngân hàng thương mại và phần còn lại chủ yếu là bảo lãnh doanh nghiệp được thực hiện bởi công ty trong cùng một tập đoàn đối với tổ chức phát hành TPDN. Trên thị trường TPDN Việt Nam, một số lô trái phiếu riêng lẻ đã được một số ngân hàng thương mại tốt tham gia bảo lãnh thanh toán và giúp một số quỹ đầu tư, công ty bảo hiểm dựa vào đó để đầu tư với rủi ro gắn một phần hoặc toàn bộ với tổ chức bảo lãnh đó.

Tuy nhiên, số lượng trái phiếu được bảo lãnh còn ít và chủ yếu là các trái phiếu được mua bởi các công ty bảo hiểm. Các trái phiếu chào bán ra công chúng hầu như chưa được ngân hàng hoặc một định chế tài chính có tiềm lực tài chính và xếp hạng tín nhiệm cao tham gia bảo lãnh thanh toán.

Nhằm mục đích khôi phục niềm tin và đa dạng hóa cho sản phẩm trái phiếu cung cấp ra thị trường, Việt Nam nên cân nhắc hình thành khung pháp lý thành lập một số tổ chức cung cấp dịch vụ bảo lãnh tín dụng trong đó có bảo lãnh trái phiếu được thực hiện ngoài các tổ chức tín dụng. Tổ chức bảo lãnh này có thể do tư nhân thành lập và hoạt động bởi các định chế tài chính – đầu tư lớn của Việt Nam và các tổ chức quốc tế.

Trên thị trường TPDN Việt Nam hiện có hai tổ chức quốc tế tham gia thị trường bảo lãnh tín dụng tại Việt Nam là CGIF (được thành lập bởi Ngân hàng Phát triển Châu Á) và GuarantCo (được thành lập bởi Tập đoàn Đầu tư Hạ Tầng Tư nhân/ PIDG). Tuy nhiên, hai tổ chức này đều hoạt động theo phương thức là tổ chức nước ngoài và chưa có sự hiện diện tại Việt Nam. Hai tổ chức này đã bảo lãnh được tám giao dịch trái phiếu phát hành nội địa tại Việt Nam, trong đó có lô trái phiếu xanh đầu tiên của Việt Nam do EVN Finance phát hành vào giữa năm 2022.

Vai trò của định chế này là cung cấp dịch vụ bảo lãnh trái phiếu và các công cụ nợ khác. Các định chế đứng ra bảo lãnh phải có mức vốn đủ lớn và khuôn khổ hoạt động để có được mức xếp hạng tín nhiệm rất cao (thông thường là ở mức cao nhất AAA – ngang bằng với mức xếp hạng của Chính phủ) để có thể tạo sự yên tâm cho nhà đầu tư trong việc thực hiện các nghĩa vụ bảo lãnh nếu xảy ra trường hợp một ngân hàng hoặc doanh nghiệp gặp khó khăn về đáp ứng nghĩa vụ nợ. Đổi lại, các tô chức bảo lãnh này sẽ thu một mức phí dựa trên giá trị TPDN được bảo lãnh khoảng 0,5% - 2% tùy theo mức độ xếp hạng tín nhiệm của tổ chức phát hành hoặc lô trái phiếu đó.

"Nếu được thành lập, quỹ bảo lãnh này không chỉ giới hạn ở các trái phiếu của các ngân hàng thương mại mà cả trái phiếu của các doanh nghiệp (không phải là tổ chức tín dụng) với những tiêu chí nhất định về chất lượng tín dụng hoặc mức xếp hạng tín nhiệm", ông Thuân cho hay.

Việc thiết lập một định chế bảo lãnh như vậy sẽ góp phần quản trị rủi ro bảo lãnh tốt hơn với quy chế hoạt động, phạm vi bảo lãnh, điều kiện và tiêu chí bảo lãnh, quy trình quản trị rủi ro cũng như cơ chế xử lý nợ xấu khi sự kiện nợ xảy ra.

Vai trò của định chế cung cấp dịch vụ bảo lãnh này là nhằm tạo chất xúc tác và niềm tin để các nhà đầu tư tham gia mua các trái phiếu có kỳ hạn dài và được các tổ chức bảo lãnh uy tín cao như vậy đảm bảo nghĩa vụ thanh toán (toàn bộ hoặc từng phần) khi rủi ro xảy ra. Đây là định chế rất tốt để kích thích phát triển cơ chế đầu tư và đưa dòng tiền nhàn rỗi của người dân và doanh nghiệp vào kênh đầu tư dài hạn thay vì chỉ tập trung gửi tại ngân hàng.

Ngoài ra, các tiêu chí để được bảo lãnh có thể bao gồm việc ưu tiên các trái phiếu có kỳ hạn dài (năm năm trở lên) nhằm kích thích chức năng đầu tư của thị trường vốn và có các cấu phần hỗ trợ cho tăng trưởng xanh theo các quy định về phân loại xanh (đang được dự thảo) nhằm góp phần thực hiện mục tiêu phát triển thị trường trái phiếu xanh tại Việt Nam và qua đó hướng tới việc thực hiện cam kết phát thải ròng bằng 0 của Việt Nam.