ĐHĐCĐ Vietcombank: Chia cổ tức 18,1%, nhận chuyển giao bắt buộc một ngân hàng yếu kém

Tại ĐHĐCĐ, Vietcombank trình cổ đông thông qua chủ trương nhận chuyển giao bắt buộc một tổ chức tín dụng.

Trình ĐHĐCĐ việc nhận chuyển giao bắt buộc một tổ chức tín dụng yếu kém

Tờ trình nêu rõ, VCB dự kiến sẽ tham gia tái cơ cấu một tổ chức tín dụng yếu kém theo hình thức nhận chuyển giao bắt buộc (CGBB). Việc tham gia tái cơ cấu này phù hợp với chủ trương của Chính phủ, Ngân hàng Nhà nước (NHNN) và quy định pháp luật, góp phần vào sự phát triển lành mạnh và ổn định của ngành ngân hàng, nền kinh tế; đồng thời tạo cơ hội mang lại lợi ích cho cổ đông của VCB.

Về mục tiêu của việc nhận CGBB một tổ chức tín dụng, với tổ chức tín dụng được CGBB, Vietcombank sẽ hỗ trợ tổ chức tín dụng này (TCTD) từng bước khôi phục hoạt động bình thường, khắc phục các yếu kém, trở thành ngân hàng có tình hình tài chính lành mạnh, đảm bảo khả năng hoạt động liên tục;

Với Vietcombank, ngân hàng sẽ có điều kiện mở rộng quy mô kinh doanh, cơ sở khách hàng, mạng lưới… và có thể nhận sáp nhập, hoặc tiếp tục duy trì TCTD như một ngân hàng con hoặc bán/chuyển nhượng TCTD cho nhà đầu tư mới.

Đại hội đồng cổ đông Vietcombank năm 2022. (Ảnh: TL)

Theo Vietcombank, việc nhận CGBB một tổ chức tín dụng sẽ tuân thủ quy định pháp luật. Đồng thời, hạn chế tối đa ảnh hưởng đến hoạt động kinh doanh thông thường và danh tiếng của VCB; đảm bảo quyền lợi hợp pháp của các cổ đông và cán bộ công nhân viên VCB; Phục hồi TCTD trong thời gian ngắn nhất.

Vietcombank có quyền bán/chuyển nhượng, nhận sáp nhập, tiếp tục duy trì TCTD là ngân hàng con của VCB trong và sau khi hoàn thành việc thực hiện phương án CGBB;

Chính sách về cổ tức, phân phối lợi nhuận sau thuế và trích lập các quỹ của VCB không phụ thuộc hoặc ảnh hưởng bởi việc nhận CGBB và độc lập với kết quả kinh doanh của TCTD trong thời gian thực hiện phương án CGBB.

Sau sau khi VCB nhận CGBB, TCTD hoạt động dưới hình thức ngân hàng trách nhiệm hữu hạn một thành viên do VCB sở hữu 100% vốn điều lệ, là pháp nhân độc lập và không thực hiện hợp nhất BCTC vào BCTC hợp nhất của VCB. Ngân hàng không góp vốn vào TCTD trong thời gian TCTD còn lỗ lũy kế; đồng thời, VCB không chịu trách nhiệm về thanh khoản và các nghĩa vụ tài chính của TCTD trong thời gian thực hiện phương án CGBB.

Nhận chuyển giao bắt buộc tổ chức tín dụng yếu kém, Vietcombank được ưu tiên chấp thuận cho vay vượt 15%/25% vốn tự có của VCB đối với khách hàng và nhóm khách hàng liên quan của VCB; cho vay trung dài hạn bằng ngoại tệ đối với các dự án trọng điểm; tăng thị phần phục vụ các dự án vốn tín dụng quốc tế cho VCB trong suốt thời gian TCTD chưa hết lỗ luỹ kế.

Bên cạnh đó, NHNN không giới hạn tăng trưởng tín dụng hàng năm của VCB nếu VCB đáp ứng tỷ lệ an toàn vốn theo quy định; VCB được phát hành trái phiếu dài hạn cho Bảo hiểm tiền gửi Việt Nam ngay sau khi nhận CGBB TCTD.

VCB được trả cổ tức bằng cổ phiếu từ toàn bộ lợi nhuận còn lại sau trích lập các quỹ để tăng vốn tự có (trong các năm xử lý lỗ lũy kế của TCTD);

VCB được mở thêm Chi nhánh/PGD trên các địa bàn tỉnh thành phố với số lượng tối thiểu bằng ngân hàng thương mại có vốn nhà nước có số chi nhánh/PGD thấp nhất trên địa bàn.

Ngoài ra, VCB không phải áp dụng các điều kiện hạn chế trong giao dịch với TCTD nhận CGBB với tư cách là một ngân hàng con của VCB, các giao dịch liên quan đến tài sản có với TCTD được áp dụng hệ số rủi ro 0% khi tính tỷ lệ an toàn và được phân loại vào nhóm nợ đủ tiêu chuẩn. Các biện pháp hỗ trợ cụ thể và mức áp dụng được cơ quan nhà nước có thẩm quyền phê duyệt tại Phương án CGBB.

Mục tiêu lợi nhuận trên 30.000 tỷ, chia cổ tức tỷ lệ 18,1%

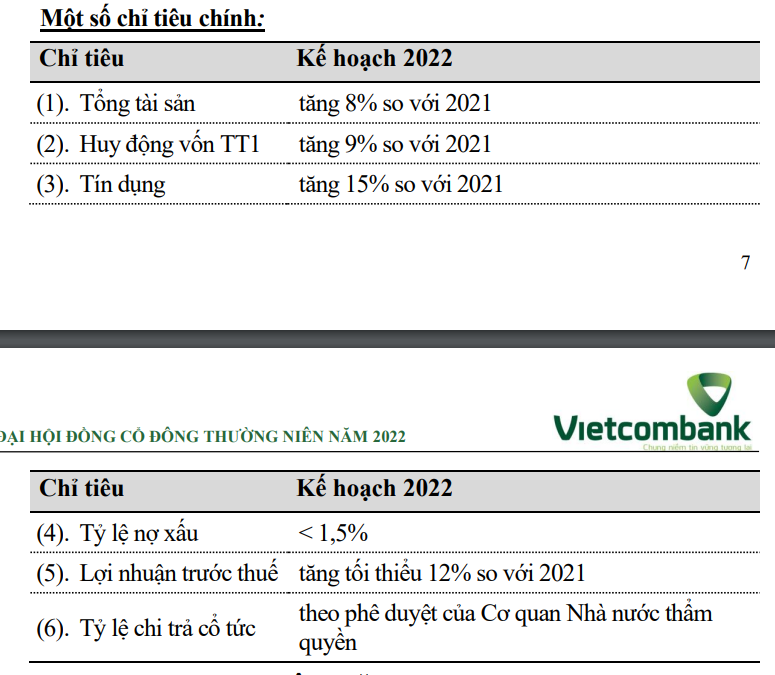

Tại ĐHĐCĐ, Vietcombank công bố mục tiêu kinh doanh 2022 với tổng tài sản tăng 8%, dư nợ tín dụng tăng 15% (gồm cho vay và đầu tư trái phiếu doanh nghiệp), lợi nhuận trước thuế tăng ít nhất 12% so với con số gần 27.390 tỷ đồng năm 2021.

Nhà băng này cũng cổ đông phương án chia cổ tức tỷ lệ 18,1% từ nguồn lợi nhuận còn lại của năm 2019 và 2020.

Theo đó, mỗi cổ đông sở hữu 1.000 cổ phần tại thời điểm phát hành sẽ được nhận thêm 181 cổ phần mới. Nếu phương án được duyệt và phát hành thành công, vốn điều lệ của nhà băng sẽ tăng từ 47.235 tỷ đồng lên hơn 55.890 tỷ đồng.

Nguồn: VCB

Ngân hàng nhấn mạnh, vốn điều lệ là chỉ tiêu quan trọng khi xem xét đánh giá xếp hạng tín nhiệm quốc tế. Việc tăng quy mô vốn cũng tạo điều kiện để Vietcombank mở rộng quy mô, tăng trưởng dư nợ tín dụng và đầu tư cho các dự án chuyển đổi, nhất là khi Covid-19 đã gây áp lực lên chất lượng tài sản ngân hàng. Sau khi kết thúc thời hạn cơ cấu nợ đến 30/6 năm nay (cơ cấu nợ theo Thông tư 01), dự kiến nợ xấu của Vietcombank sẽ tăng lên, làm tăng tổng tài sản có rủi ro ảnh hưởng tiêu cực lên chỉ số an toàn vốn (CAR).

Hiện CAR riêng lẻ của ngân hàng này vào cuối năm ngoái là 9,4% - mức thấp hơn nhiều so với các ngân hàng thương mại cổ phần không có vốn nhà nước, cũng như các ngân hàng trong khu vực ASEAN. Để đáp ứng tăng trưởng tín dụng đồng thời đảm bảo an toàn vốn, việc tăng vốn tự có, vốn điều lệ từ nguồn lợi nhuận để lại trong các năm là rất cần thiết, Vietcombank nhấn mạnh.

Bên cạnh đó, theo chiến lược của Chính phủ phát triển ngành ngân hàng đến năm 2025, Việt Nam sẽ có 3-5 ngân hàng niêm yết cổ phiếu trên thị trường chứng khoán nước ngoài. Với vai trò là một trong những ngân hàng thực hiện mục tiêu của ngành, việc tăng quy mô vốn là "vô cùng cần thiết để hướng tới niêm yết tại thị trường chứng khoán nước ngoài", HĐQT ngân hàng cho biết.

Năm 2021, Vietcombank ghi nhận lợi nhuận trước thuế tăng 19% so với năm trước, đạt mức 27.389 tỷ đồng. Tổng tài sản đạt 1,41 triệu tỷ đồng, tăng 7%. Dư nợ tín dụng tăng 15% so với năm 2020 và tổng huy động vốn tăng 9%. Tỷ lệ nợ xấu đạt 0,63% và tỷ lệ dự phòng nợ xấu nội bảng ở mức 424%, cao nhất ngành ngân hàng cũng như lịch sử hoạt động của ngân hàng này.