"Miếng bánh" gần 500.000 tỷ đồng, Ngân hàng Nhà nước sẽ "chia lại" thế nào?

Thông điệp mới nhất của Thống đốc Nguyễn Thị Hồng về room tín dụng

Trong thông điệp gửi tới các doanh nghiệp tại Hội nghị "Thủ tướng với các Doanh nghiệp", Tư lệnh Ngành Ngân hàng - Thống đốc Nguyễn Thị Hồng khẳng định, tăng trưởng tín dụng phải đảm bảo được các mục tiêu: Bảo đảm ổn định kinh tế vĩ mô, góp phần kiềm soát lạm phát và bảo đảm an toàn hoạt động cho các ngân hàng.

Cũng theo Thống đốc, việc cấp tín dụng do tổ chức tín dụng tự thỏa thuận với khách hàng và phải bảo đảm theo quy định của pháp luật. Tuy nhiên, thời gian tới NHNN sẽ rà soát, điều chỉnh nốt phần tăng trưởng tín dụng của dữ liệu 14% còn lại; tiếp tục theo dõi diễn biến lạm phát để phối hợp với các bộ ngành tham mưu cho Chính phủ đạt những mục tiêu đề ra.

Thống đốc Nguyễn Thị Hồng khẳng định, chưa thay đổi mục tiêu tăng trưởng tín dụng 14% trong năm nay.

Rõ ràng, trong thông điệp này Thống đốc Nguyễn Thị Hồng một lần nữa khẳng định sự thận trọng của Ngân hàng Nhà nước trong điều hành tín dụng trong bối cảnh hiện nay. Đồng thời, NHNN đến nay vẫn kiên định mục tiêu tăng trưởng tín dụng 14% trong năm nay. Tuy nhiên, Thống đốc vẫn "bật đèn xanh" về khả năng điều chỉnh room tín dụng cho một số ngân hàng từ nay cho tới cuối năm.

Số liệu thống kê của Ngân hàng Nhà nước cho thấy, đến ngày 30/6/2022, tín dụng toàn nền kinh tế đạt trên 11,42 triệu tỷ, tăng 9,35% so với đầu năm (cùng kỳ năm 2021 tăng 6,47%).

Như vậy, với chỉ tiêu tăng trưởng tín dụng 14% trong năm 2022, chỉ có gần 500.000 tỷ đồng được giải ngân trong nửa cuối năm (so với mức gần 1 triệu tỷ đồng trong nửa đầu năm).

Tổng hợp báo cáo tài chính quý II/2022. (Ảnh: LT)

Vậy trong "miếng bánh" gần 500.000 tỷ đồng này, Ngân hàng Nhà nước sẽ "chia lại" như thế nào?

Còn nhớ, tại cuộc họp báo tổng kết hoạt động ngân hàng 6 tháng đầu năm, lãnh đạo NHNN thừa nhận, Ngân hàng Nhà nước thấu hiểu nhu cầu nới room tín dụng của các ngân hàng thương mại và cam kết sẽ tính toán lượng vốn bơm ra nền kinh tế một cách hợp lý. Theo đó, nguyên tắc của NHNN là những ngân hàng nào không sử dụng hết room tín dụng sẽ được chuyển sang cho ngân hàng khác.

Trong báo cáo về hoạt động điều hành tín dụng mới đây, NHNN cũng đã chính thức công bố hai cơ sở chính trong việc phân bổ hạn mức tăng trưởng tín dụng năm 2022 cho từng tổ chức tín dụng.

Cơ sở thứ nhất, là theo kết quả xếp hạng từng tổ chức tín dụng theo các tiêu chí và chấm điểm quy định tại Thông tư 52/2018/TT-NHNN.

Thứ hai là xem xét một số yếu tố cụ thể hóa chủ trương, định hướng điều hành của Chính phủ, NHNN như tiêu chí giảm lãi suất cho vay hỗ trợ doanh nghiệp và người dân, tiêu chí tín dụng tập trung vào lĩnh vực đầu tư kinh doanh bất động sản, đầu tư trái phiếu doanh nghiệp, tiêu chí tổ chức tín dụng tham gia hỗ trợ xử lý các ngân hàng yếu kém… để làm cơ sở điều chỉnh tăng/giảm chỉ tiêu tăng trưởng tín dụng đối với các tổ chức tín dụng trong quá trình phân bổ/điều chỉnh chỉ tiêu tăng trưởng tín dụng cho từng tổ chức tín dụng.

Nguyên tắc của NHNN là những ngân hàng nào không sử dụng hết room tín dụng sẽ được chuyển sang cho ngân hàng khác. (Ảnh: TN)

Từ nguyên tắc nêu trên, cộng với việc "soi" vào các tiêu chí của NHNN, giới phân tích cho rằng, 4 "ông lớn" quốc doanh là Vietcombank, VietinBank, BIDV và Agribank sẽ được ưu tiên cấp thêm hạn mức tăng trưởng tín dụng khi NHNN phân bổ lại "miếng bánh" gần 500.000 tỷ đồng tín dụng trong những tháng cuối năm. Nguyên nhân,đây đều là ngân hàng có sự hỗ trợ mạnh mẽ nhất cho nền kinh tế theo lời kêu gọi của NHNN trong giai đoạn đại dịch Covid -19.

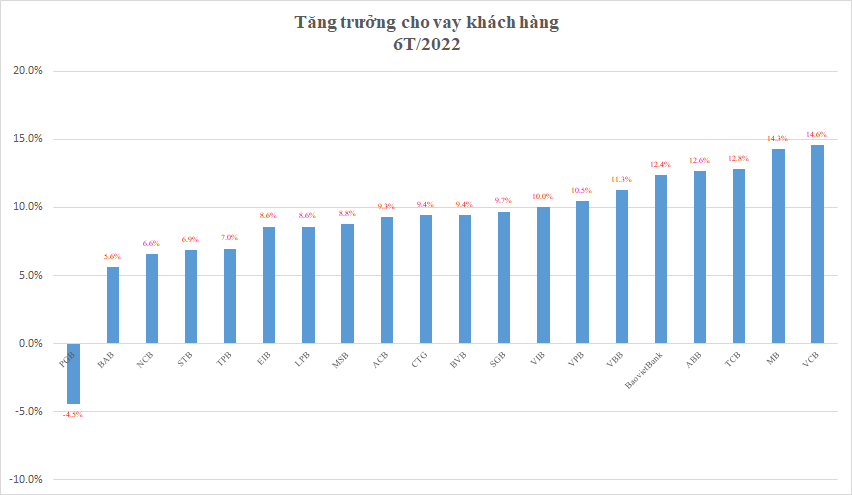

Tính đến hết tháng 6, dư nợ cho vay khách hàng của Vietcombank đã tăng tới 14,6%. Nếu tính thêm cả trái phiếu, tăng trưởng tín dụng của ngân hàng này ước tính đạt gần 14,4%, vượt khá xa so với hạn mức 10% được tạm cấp.

Trong khi đó, Agribank cũng đã dùng hết 6% trong tổng số 7% room tín dụng được phân bổ, còn BIDV cũng sử dụng hết 90% hạn mức ngay từ cuối tháng 5.

Bên cạnh đó, các ngân hàng nhận chuyển giao bắt buộc tổ chức tín dụng yếu kém, ngoài Vietcombank, MB Bank cũng sẽ có lợi thế về tăng trưởng tín dụng so với các ngân hàng khác.

Thậm chí, trong một số dự báo của các tổ chức trong nước, Vietcombank có thể được nới room tín dụng lên khoảng 19%, trong khi tăng trưởng cho vay khách hàng của MB có thể đạt khoảng 25%.

VPBank cũng có thể được nới room cao hơn mặt bằng chung khi ngân hàng này đã sử dụng hết hạn mức được tạm cấp từ đầu năm và có kế hoạch nhận chuyển giao một tổ chức tín dụng yếu kém (theo thông tin tại ĐHĐCĐ năm 2022).

Ngoài ra, NHNN sẽ "để mắt tới" nhóm ngân hàng có hệ số CAR cao và mô hình quản trị rủi ro tốt như Techcombank, ACB, TPBank, MSB,... Tuy nhiên, một số ngân hàng trong nhóm này lại có "điểm trừ" vì có tỷ trọng cho vay các lĩnh vực rủi ro như đầu cơ bất động sản, chứng khoán, trái phiếu doanh nghiệp… như Techcombank, MSB.

Ngoài ra, còn có SHB và OCB cũng có thể sẽ bị hạn chế room tăng trưởng tín dụng ở mức vừa phải hơn để bảo đảm hạn chế rủi ro hệ thống – theo các chuyên gia tại Chứng khoán Vietcombank (VCBS).