Thống đốc chưa "bật đèn xanh", ngân hàng ứng xử thế nào khi "xài" gần hết room tín dụng?

Room tín dụng: Tăng trưởng lên tới 16- 17% là gay, không thể cứ "xài quá tay" rồi lại xin".

Thống đốc Nguyễn Thị Hồng cho biết, năm 2022, khi xây dựng chỉ tiêu tăng trưởng tín dụng, lúc đó là thời điểm nền kinh tế chưa phục hồi nhanh, Ngân hàng Nhà nước (NHNN) đã đưa chỉ tiêu 14%, cao hơn 13,6% năm 2021 và 12,17% của năm 2020, như vậy đã là để tạo dư địa để thúc đẩy phục hồi.

"Đến nay, diễn biến rất khác, nền kinh tế đã phục hồi khá mạnh mẽ, riêng tăng trưởng quý 2 tăng 7,72%, tính chung 6 tháng tăng là 6,42%. Từ nay đến cuối năm, Chính phủ chỉ đạo đẩy mạnh các gói phục hồi, cũng như đẩy mạnh đầu tư công.

Như vậy, tới đây sẽ có dòng tiền ra để hỗ trợ kinh tế. NHNN cho rằng với điều hành chỉ tiêu tăng trưởng tín dụng trong bối cảnh lạm phát này thì không thể chủ quan được, nên trước mắt, NHNN vẫn điều hành theo chỉ tiêu 14%", Thống đốc Nguyễn Thị Hồng cho hay.

Có thể thấy, Ngân hàng Nhà nước đến nay vẫn chưa có tín hiệu "bật đèn xanh" nới trần tăng trưởng tín dụng cho dù thời gian gần đây một số ý kiến từ các tổ chức, chuyên gia cho rằng, cần nới mục tiêu này thêm 1 – 2%. Nhiều ngân hàng cũng bày tỏ mong muốn được nới room tín dụng khi đã "xài" gần hết trong 6 tháng đầu năm.

Thống đốc Nguyễn Thị Hồng thông tin về điều hành tín dụng tại cuộc thảo luận về kinh tế vĩ mô chiều 30/7. (Ảnh: CT)

Bình luận về room tín dụng, TS. Lê Xuân Nghĩa – Chuyên gia Kinh tế cho rằng, hạn mức tăng trưởng tín dụng năm nay chỉ nên ở quanh mức 14%, tức là sẽ có khoảng trên 1,46 triệu tỷ đồng tín dụng được bơm ra trong năm 2022.

Thậm chí, theo vị chuyên gia này IMF còn khuyến nghị, tăng trưởng tín dụng của Việt Nam nên giảm về mức dưới 10%.

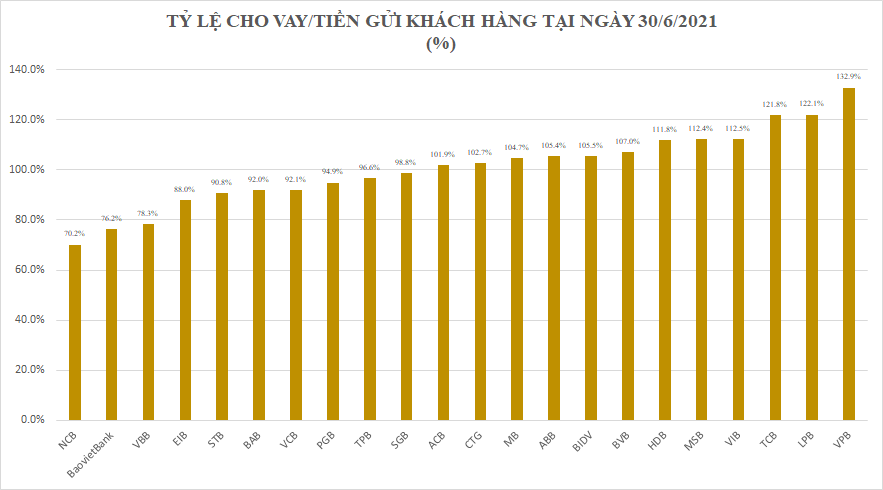

Cũng theo ông Nghĩa, nếu tăng trưởng tín dụng lên tới 16% - 17% sẽ "gay". Khi đó, nới lỏng tín dụng không chỉ dẫn tới lạm phát trong bối cảnh hiện nay còn dẫn tới cuộc đua lãi suất huy động như đã từng xảy ra vào những năm 2010, khi tỷ lệ cho vay trên tiền gửi có những ngân hàng đã lên tới trên 90%, tức là tiền dự trữ thanh toán rất mỏng. Hậu quả cuối cùng, tăng trưởng tín dụng vượt quá mức NHNN có thể kiểm soát được và lạm phát tăng "vô phương cứu chữa".

Khảo sát của Dân Việt tại hơn 20 ngân hàng thương mại cũng cho thấy, tỷ lệ cho vay/tiền gửi khách hàng tại các ngân hàng này dao động từ 70% - 133%. Trong đó, số ngân hàng có tỷ lệ này trên 80% chiếm đa số, 18 trong tổng số 22 ngân hàng được thống kê.

Tổng hợp báo cáo tài chính của các ngân hàng. (Ảnh: LT)

Về phía các ngân hàng thương mại, việc một số ngân hàng xin nới room vì đã "xài" gần hết hạn mức cho phép trong nửa đầu năm nay, theo ông Nghĩa đó là vấn đề của các ngân hàng này. Hiện, NNHNN chưa có lý do để "chiều" theo nguyện vọng của các ngân hàng này.

"Việc cấp hạn mức tín dụng đã được Ngân hàng Nhà nước tính toán dựa trên tiềm lực tài chính của mỗi ngân hàng, đảm bảo các hệ số an toàn vốn theo các quy định,... Vì vậy, các ngân hàng đã dùng hết room cần tự cơ cấu lại nguồn vốn của mình để cho vay cho phù hợp và hiệu quả, không thể cứ "xài quá tay" rồi lại xin", ông Nghĩa nói.

Ngân hàng ứng xử thế nào?

Thực tế, việc "xài" gần hết hạn mức tín dụng cho phép đã khiến cho các ngân hàng khó khăn hơn trong việc đáp ứng nhu cầu vay vốn của khách hàng trong nửa cuối năm nay. Tuy nhiên, theo nhấn mạnh của Thống đốc Nguyễn Thị Hồng, ngân hàng "từ chối" cho vay không chỉ vì cạn room.

Việc một số nhà băng từ chối cho vay, còn do họ phải đảm bảo các tỷ lệ an toàn hoặc là ngân hàng đó bị xếp hạng thấp nên chỉ được giao "room" ít.

Bên cạnh đó, có tình trạng một số nhà băng hết dư địa tăng trưởng tín dụng do chủ yếu cho vay trung dài hạn, tập trung vào lĩnh vực bất động sản nên thời gian quay vòng vốn chậm, không thu hồi được nợ nhanh. Trong khi đó, bản chất hoạt động ngân hàng chủ yếu tập trung cho vay ngắn hạn, bổ sung vốn lưu động. Do đó, việc xử lý ách tắc dòng vốn của thị trường BĐS – theo NHNH, cần được cân nhắc và tiếp cận theo nhiều nguồn vốn khác nhau, và không đẩy rủi ro tới hệ thống ngân hàng.

Nhiều ngân hàng kỳ vọng được cho phép tăng trưởng tín dụng cao trong năm 2022. (Ảnh: VPB)

Dưới góc độ ngân hàng thương mại, chia sẻ với nhà đầu tư, bà Lưu Thị Thảo - Phó Tổng giám đốc cho biết, room tín dụng không chỉ là vấn đề của VPBank mà cũng là "nỗi đau đầu" của rất nhiều ngân hàng trong hệ thống.

VPBank cũng như các ngân hàng khác đã dùng hết room mà ngân hàng nhà nước cấp và trong 6 tháng đầu năm, tín dụng của VPBank cũng dành hầu hết cho hai phân khúc chiến lược của ngân hàng là khối khách hàng cá nhân và SMEs.

Nếu không có room, theo bà Thảo, VPBank phải xem xét ưu tiên cho phân khúc khách hàng, còn tín dụng đối với doanh nghiệp cũng là một bài toán nan giải. Những cam kết như cam kết thanh toán quốc tế ngân hàng cũng sẽ ưu tiên, còn những cam kết có thể trễ được thì ngân hàng đành phải nói không với khách hàng.

Dù đã chuẩn bi sẵn tinh thần cho trường hợp xấu nhất là room tín dụng không được nới, song Phó Tổng Giám đốc VPBank vẫn hy vọng sẽ sớm có những thông báo về việc cấp hạn mức tín dụng.

Tổng Giám đốc Techcombank - ông Jens Lottner cũng cho rằng, Techcombank sẽ nhận được hạn mức tín dụng tốt nhờ bảng cân đối khỏe mạnh.

Ngoài ra, những ngân hàng dự báo sẽ được NHNN xem xét nới room có thể bao gồm cả trong nhóm Big 4 và MB – ngân hàng tham gia hỗ trợ xử lý các ngân hàng yếu kém.