TS Lê Xuân Nghĩa: "Song song với xử lý nợ, có thể xem xét giải pháp xoá nợ"

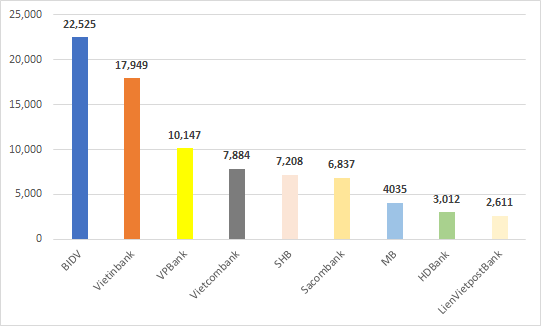

Báo cáo chiến lược tháng 11 của Công ty Chứng khoán Rồng Việt (VDSC) cho thấy nợ xấu tại 17 ngân hàng thương mại niêm yết tính đến hết quý III/2020 ở mức hơn 97.280 tỷ đồng, tăng 31% so với cuối năm 2019 và tỷ lệ nợ xấu tương đương 1,8% tổng tài sản.

Con số này phù hợp với tỷ lệ nợ xấu mà Ngân hàng Nhà nước (NHNN) công bố dưới 2% một phần nhờ các biện pháp tạm thời do NHNN ban hành nhằm nới lỏng các quy định về ghi nhận nợ xấu của các ngân hàng đối với các doanh nghiệp chịu ảnh hưởng của dịch Covid-19.

TOP 10 ngân hàng có nợ xấu nội bảng cao nhất hệ thống

Nhà băng "ôm" khối nợ xấu ngày càng lớn

VDSC cho rằng, với giả định tăng trưởng tín dụng đạt 9% so với cùng kỳ vào năm 2020, ước tính tỷ lệ nợ xấu (không bao gồm các khoản đã bán cho VAMC) sẽ khoảng 2,4% vào cuối năm 2020.

Ngoài khả năng hình thành nợ xấu tăng mạnh, tác động cuối cùng lên sức khỏe hệ thống ngân hàng còn phụ thuộc vào sự kết hợp của 4 yếu tố. Thứ nhất là mức nợ xấu tiềm ẩn sẽ được ghi nhận. Thứ hai là tỷ lệ nợ xấu mà Ngân hàng Nhà nước có thể chấp nhận được. Thứ ba là khả năng Ngân hàng Nhà nước sửa đổi Thông tư 01 nhằm kéo dài thời gian gia hạn việc phân loại nợ xấu. Cuối cùng là tốc độ phục hồi kinh tế để hỗ trợ tăng trưởng tín dụng.

"Nhiều khả năng nợ xấu tiếp tục gia tăng trong thời gian tới do ảnh hưởng của đại dịch Covid-19 và sẽ vượt ngưỡng 3% vào năm 2021", Công ty chứng khoán Rồng Việt nhận định.

Cùng quan điểm, TS. Cấn Văn Lực, Thành viên Hội đồng Tư vấn Chính sách Tài chính – Tiền tệ Quốc gia cho biết, nợ xấu đã tăng tương đối mạnh trong 3 quý vừa qua, khoảng 30% so với cuối năm 2019 ở nhóm các ngân hàng niêm yết và sẽ còn tiếp tục tăng.

Theo ông Lực, con số này có thể chỉ phản ánh phần nào tình hình thực tế bởi một mặt, tác động của dịch Covid-19 đến các khách hàng của ngân hàng có một độ trễ nhất định; mặt khác, các tổ chức tín dụng được phép cơ cấu lại nợ, giãn thời hạn trả nợ, giữ nguyên nhóm nợ theo Thông tư 01/2020/TT-NHNN quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng do dịch COVID-19.

Dự báo của Viện Đào tạo và Nghiên cứu Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) cho thấy, đến cuối năm tỷ lệ nợ xấu nội bảng sẽ tăng và ở mức 3%, tới năm 2021 con số này sẽ lên tới 3,5-4%; nợ xấu gộp (gồm cả nợ xấu các tổ chức tín dụng bán cho Công ty Quản lý tài sản (VAMC) chưa xử lý được và nợ xấu tiềm ẩn) có thể tăng lên mức 5% cuối năm 2020 và khoảng 5,5-6% năm 2021./.

Có thể xem xét giải pháp xoá nợ

Trước sức ép gia tăng của nợ xấu, ông Nguyễn Thế Huân, Thành viên HĐQT Vietinbank cho biết, ngân hàng đã rất tích cực, chủ động triển khai đồng bộ, quyết liệt các giải pháp xử lý nợ xấu (đôn đốc thu hồi nợ, bán, xử lý nợ, xử lý TSBĐ, khởi kiện khách hàng vay, sử dụng DPRR…). Đến nay, nhiều khoản nợ được xử lý, giúp tiết kiệm khá nhiều nguồn lực của ngân hàng, thời gian và công sức, qua đó cho phép ngân hàng tăng cường nguồn lực để tiếp tục cho vay.

Tuy nhiên, trên thực tế, số ngân hàng gặp thuận lợi trong việc xử lý nợ là không nhiều, nếu không muốn nói là "chỉ đếm trên đầu ngón tay". Một trong những khó khăn, theo ông Huân đó là, quy định pháp luật về xử lý nợ xấu nói chung và xử lý TSBĐ của các khoản nợ xấu nói riêng còn nhiều bất cập, chồng chéo, chưa tạo hành lang pháp lý thông thoáng cho các ngân hàng xử lý nợ xấu, xử lý TSBĐ của các khoản nợ xấu. Tiến độ xử lý, thu hồi nợ qua cơ quan Tòa án và Thi hành án còn rất chậm. Điều này khiến cho việc xử lý nợ xấu cũ chưa đạt kỳ vọng, trong khi nợ xấu mới có chiều hướng gia tăng.

TS Lê Xuân Nghĩa: "Song song với xử lý nợ, theo tôi có thể xem xét giải pháp xoá nợ"

Trước thực tế kể trên, nhiều chuyên gia cho rằng, trong điều kiện hiện nay cần chấp nhận nợ xấu có xu hướng tăng, vì đây là chuyện bình thường khi nền kinh tế đi vào khủng hoảng. Tuy nhiên, sau khi dịch bệnh qua đi, tăng trưởng tín dụng sẽ dần phục hồi và thu nhập lãi thuần (NIM) có thể được cải thiện nhờ thay đổi cơ cấu cho vay và huy động.

Đó là trên lý thuyết, còn trong thực tế, nợ xấu chỉ có thể được giải quyết nhanh gọn nếu ngân hàng thận trọng trong cho vay, xếp hạng nợ và dự phòng, đảm bảo thanh khoản cho hệ thống tài chính.

Nêu quan điểm của mình, TS. Lê Xuân Nghĩa - Thành viên Hội đồng Tư vấn chính sách, tài chính tiền tệ quốc gia cho hay, trọng tâm thời gian tới các ngân hàng vẫn phải tập trung giải quyết nợ xấu (Cả nợ xấu cũ và nợ xấu do dịch Covid-19 để lại). Đồng thời, đáp ứng nhu cầu tín dụng tăng lên cho doanh nghiệp phục hồi, kể cả khu vực dịch vụ cũng như nông nghiệp, công nghiệp.

Ngoài xử lý nợ xấu theo quy định hiện hành, theo ông Nghĩa, cần phải quan tâm đến mở rộng room tín dụng cho ngân hàng đảm bảo điều kiện hệ số CAR, hoặc ngân hàng nào có khả năng phát triển tín dụng an toàn để họ có thể tăng lợi nhuận. Từ đó có thêm nguồn lực tài chính để khoanh, xử lý nợ.

"Song song với xử lý nợ, theo tôi có thể xem xét giải pháp xoá nợ. Vì Covid-19 và lũ lụt miền Trung có thể coi là cuộc khủng hoảng lớn, tác động của nó đang ảnh hưởng nặng nề đến doanh nghiệp toàn cầu và Việt Nam. Nhiều nước khi khủng hoảng họ phải xoá nợ đối với trường hợp thực sự không còn khả năng trả nợ để họ có cơ hội tái sinh, tiếp cận công nghệ mới, thay đổi sản phẩm, phục hồi lại…", ông Nghĩa nhấn mạnh.