Cho vay tiêu dùng - không thể "thả lỏng" thị trường?

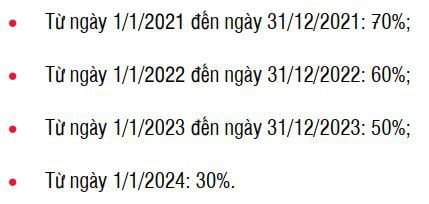

Tỷ lệ cho vay giải ngân trực tiếp bằng tiền mặt tại các công ty tài chính sẽ giảm mạnh từ 70% hiện nay xuống chỉ còn 30%, theo lộ trình yêu cầu của Ngân hàng Nhà nước.

Đây là nội dung nổi bật tại Thông tư số 18/2019/TT-NHNN vừa được Ngân hàng Nhà nước (NHNN) ban hành, sửa bổi, bổ sung một số điều của Thông tư số 43/2016/TT-NHNN quy định cho vay tiêu dùng của công ty tài chính (CTTC) được ban hành mới đây.

Liên quan đến quy định này, phóng viên Etime đã có cuộc trao đổi với PGS.TS Đỗ Hoài Linh, Chuyên gia Tài chính – Ngân hàng (Đại học Kinh tế Quốc dân).

PGS.TS Đỗ Hoài Linh

Bà đánh giá sao về lộ trình giảm tỷ lệ cho vay giải ngân trực tiếp bằng tiền mặt tại các công ty tài chính sẽ giảm mạnh từ 70% xuống chỉ còn 30% của Ngân hàng Nhà nước (NHNN)?

Chúng ta thấy rất rõ thực trạng cho vay tiêu dùng của các công ty tài chính đang hoạt động tại Việt Nam hiện nay là phần lớn sẽ giải ngân trực tiếp cho khách hàng vay. Chính việc giải ngân trực tiếp cho khách hàng vay trong thực tế đang phát sinh nhiều rủi ro, không kiểm soát được mục đích sử dụng vốn vay.

Không những thế, nguyên nhân của khủng hoảng tài chính tại một số quốc gia Châu Á thế kỷ trước cho thấy, nếu không có sự kiểm soát được mục đích sử dụng vốn vay của cho vay tiêu dùng tại công ty tài chính, dòng vốn này sẽ chảy vào chứng khoán và bất động sản, gây bong bóng giá. Thậm chí, vốn có thể chảy vào những lĩnh vực kinh doanh mà pháp luật cấm; hoặc người vay không dùng dòng vốn cho chi tiêu tiêu dùng mà nướng vào lô đề, bài bạc, nghiện hút…

Do vây, mục tiêu sâu xa hơn của những thay đổi trong Thông ty là muốn hạ nhiệt sự bùng nổ nhanh chóng trong hoạt động của các công ty tài chính tiêu dùng giai đoạn vừa qua, hướng đến phát triển theo chiều sâu, an toàn và bền vững hơn là việc làm rất đáng ghi nhận.

Với quy định này, người dân và CTTC sẽ bị ảnh hưởng như thế nào?

Thông qua báo cáo của HSC, kỳ hạn của các khoản vay tiền mặt thường là trung hạn, và các khoản vay tài trợ hàng tiêu dùng thường là ngắn hạn. Tỷ trọng cho vay bằng tiền mặt của FE Credit là 80%, HD Saison là khoảng 50% và Home Credit là 40%. Nếu so sánh tỷ lệ yêu cầu trong dự thảo của Ngân hàng Nhà nước là không vượt quá 30% tổng dư nợ tín dụng tiêu dùng của công ty tài chính thì trong ngắn hạn sẽ là thách thức lớn đối với các Công ty tài chính. Đặc biệt bối cảnh tỷ trọng sử dụng tiền mặt trong xã hội của chúng ta vẫn ở mức rất cao, do đó, Ngân hàng nhà nước nên có những hướng dẫn cụ thể về cách thức giảm tỷ lệ này, cùng với đó là ban hành một lộ trình để các công ty tài chính có thể giảm từng bước, sao cho các nội dung quản lý nhà nước gắn được với thực tế, tránh gây khó khăn quá lớn đối với các công ty tài chính tiêu dùng, nhất là khi các công ty trong lĩnh vực này đều khá non trẻ.

Cũng tương tự, với người dân sẽ có những nhu cầu vay chính đáng như vay tiêu dùng để mua sắm trang thiết bị, tài trợ cho con đi học, thậm chí là khám sức khỏe, chữa bệnh, cưới xin, ma chay… sẽ cần giải ngân trực tiếp cho khách hàng vay nhưng lại bị giới hạn tỷ lệ giải ngân trực tiếp, vô hình chung gây khó khăn cho người dân đặc biệt là người dân vùng sâu, vùng xa và vùng nông thôn tiếp cận với các khoản vay tiêu dùng từ CTTC.

Như bà phân tích thì việc siết tỷ lệ giải ngân hàng liệu có đi ngược với chủ trương đẩy mạnh cho vay tiêu dùng, hạn chế tín dụng đen hay không, thưa bà?

Cũng có những quan điểm cho rằng, khi thắt chặt giải ngân trực tiếp cho khách hàng cũng sẽ hạn chế quyền lựa chọn tiêu dùng của nhiều khách hàng và cản trở sự tiếp cận vốn vay của khách hàng từ các CTTC. Từ đó, khách hàng sẽ quay lưng lại với tài chính tiêu dùng, tìm đến những nơi cho vay không chính thống. Điều này vô tình tạo điều kiện cho tín dụng đen phát triển.

Tôi không khẳng định điều này hoàn toàn sai, những chúng ta phải nhìn nhận một thực tế rằng, sự mở rộng hoạt động cùng với đó là thủ tục nhanh gọn, hệ thống đại lý khá rộng khiến sự nối dài hoạt động của CTTC thời gian vừa qua khá tốt, giúp người dân có cơ hội tiếp cận vốn vay từ nguồn tín dụng chính thức nhiều hơn, và từng được kỳ vọng là một giải pháp có thể hạn chế tín dụng đen.

Tuy nhiên, xét về quản lý vĩ mô và an toàn hệ thống, chúng ta không chỉ vì những mặt tích cực mà bỏ qua đi những hạn chế mà công ty tài chính tiêu dùng đang gặp phải như tăng trưởng dư nợ quá nóng không chú ý đến khả năng trả nợ của người vay, không kiểm soát mục đích sử dụng vay vốn dẫn đến nguy cơ nợ xấu cao, và xuất hiện những phương thức đòi nợ đòi nợ kiểu xã hội đen của một số công ty tài chính.

Không những thế, không phải nhu cầu vay vốn của khách hàng cũng chính đáng, đặc biệt khi có rất nhiều người đã lợi dụng danh nghĩa vay để tiêu dùng nhưng lại sử dụng số tiền mặt vay được đề bài bạc, ma túy… Do vậy, chủ trương không vì nỗ lực đẩy lùi tín dụng đen bằng mọi giá mà các công ty tài chính tiêu dùng có thể nới lỏng quản trị rủi ro trong quá trình hoạt động là rất phù hợp.

Ngoài ra, thông qua tất cả các nội dung trong sửa đổi chúng ta thấy rằng NHNN không chỉ giảm giải ngân trực tiếp bằng tiền, mà còn hướng dẫn các hình thức giải ngân khá cụ thể, bổ sung nội dung "không nhắc nợ, đòi nợ tổ chức, cá nhân không có nghĩa vụ trả nợ cho công ty tài chính", bộ phận chuyên trách và phương thức tiếp nhận, xử lý góp ý, phản ánh, khiếu nại đối với không chỉ khách hàng mà bổ sung thêm người có liên quan. Do đó, chúng ta khẳng định Ngân hàng Nhà nước đang hướng tới chất lượng hoạt động và sự phát triển bền vững của các công ty tài chính tiêu dùng, giảm tăng trưởng nóng về quy mô.

Lộ trình giảm tỷ lệ cho vay tiền mặt tại các công ty tài chính

Có nhiều quan điểm cho rằng, trong dài hạn, chúng ta nên phá bỏ hoàn toàn những quy định mang tính chất hành chính để thị trường này vận động hoàn toàn theo cơ chế thị trường. Bà có đồng tình với quan điểm này không?

Việt Nam đang vận hành nền kinh tế theo cơ chế thị trường và gia nhập các tổ chức quốc tế nên đúng là rất cần có sự tôn trọng với những điều chỉnh của tự thân thị trường dựa trên những quy luật vốn có của nó như Cung-Cầu, Giá trị, Cạnh tranh…. Tuy vậy, cũng không thể thả lỏng thị trường hoàn toàn vì thị trường cũng có những khiếm khuyết nhất định nên Nhà nước bắt buộc phải có những can thiệp để thị trường phát triển hài hòa, đặc biệt với lĩnh vực ngân hàng.

Sự quản lý này không chỉ đúng với Việt Nam mà tất cả các nước trên thế giới đều có sự giám sát chặt chẽ của cơ quan quản lý trong lĩnh vực ngân hang. Do đó, không nên để thị trường cho vay tiêu dùng vận hành hoàn toàn theo cơ chế thị trường mà không có sự quản lý của nhà nước.

Tôi chỉ lưu ý rằng, trong dài hạn, việc yêu cầu một tỷ lệ giới hạn việc giải ngân tiền mặt cho khách hàng trong tổng dư nợ đó là bao nhiêu % thì cần có cơ sở khoa học bằng nghiên cứu định lượng hoặc tham khảo từ những quốc gia có đặc điểm tương đồng Việt Nam.