Giảm lãi suất dự trữ bắt buộc: Nới lỏng tiền tệ hay tiết kiệm ngân sách?

Mới đây, Ngân hàng Nhà nước Việt Nam (NHNN) đã bất ngờ thông báo về việc giảm một loạt mức lãi suất quan trọng từ 0,2 - 0,5%.

Theo đó lãi suất đối với tiền gửi dự trữ bắt buộc bằng VND là 0,5%/năm, giảm 0,5% so với mức lãi suất trước. Lãi suất đối với tiền gửi vượt dự trữ bắt buộc bằng VND duy trì 0%/năm.

Ngoài ra, mức lãi suất tiền gửi bằng VND của Ngân hàng Phát triển Việt Nam, Ngân hàng Chính sách xã hội, Quỹ tín dụng nhân dân và Tổ chức tài chính vi mô tại NHNN về còn 0,8%/năm, giảm 0,2%. Mức lãi suất tiền gửi của Kho bạc Nhà nước, Bảo hiểm tiền gửi Việt Nam tại NHNN giảm còn 0,8%/năm, tương đương mức giảm 0,2% so với mức lãi suất trước đó.

Tính đến tháng 5/2020, theo thống kê của NHNN, hiện có 10.928.485 tỷ đồng đang gửi trong hệ thống ngân hàng, trong đó, 3.973.173 tỷ đồng là tiền gửi của các tổ chức kinh tế, còn 5.023.044 tỷ đồng là của dân cư. Con số này có ý nghĩa thế nào khi lãi suất dự trữ bắt buộc giảm?

Giảm gánh nặng ngân sách

Dưới góc nhìn từ thị trường, các chuyên gia phân tích thuộc Công ty Chứng khoán KB Việt Nam (KBSV) nhận định, tác động của động thái giảm lãi suất tiền gửi dự trữ bắt buộc tới các tổ chức tín dụng là hạn chế và chủ yếu là giảm áp lực chi ngân sách trong năm nay đang được dự kiến ở mức cao do các chính sách hỗ trợ kinh tế của Chính phủ trong năm nay dưới tác động của Covid-19 (bao gồm các gói giảm thuế thu nhập doanh nghiệp vừa và nhỏ, tăng chi đầu tư công...).

Cụ thể, việc giảm lãi suất dự trữ bắt buộc mặc dù có ảnh hưởng tới nguồn lợi nhuận của các tổ chức tín dụng nhưng không đáng kể. Nguyên nhân là mức dự trữ bắt buộc của các ngân hàng hiện nay ở mức thấp, chỉ khoảng 3% đối với khoản tiền gửi không kỳ hạn và dưới 1 năm và 1% đối với khoản tiền gửi trên 1 năm.

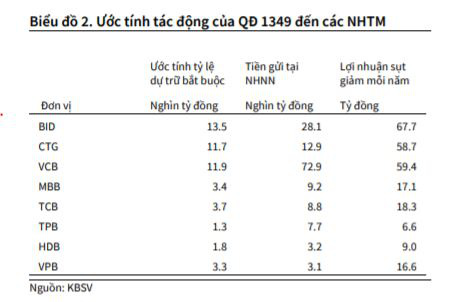

"Mức tác động của việc giảm lãi suất này tới tổng hệ thống ngân hàng là vào khoảng 600 tỷ đồng, trong đó khối NHTM nhà nước chịu ảnh hưởng nhiều nhất, khoảng trên dưới 60 tỷ đồng/ngân hàng", KBSV ước tính.

Sẽ có khoảng 600 tỷ đồng bị tác động bởi quyết định giảm lãi suất tiền gửi dự trữ bắt buộc của các tổ chức tín dụng xuống 0,5%/năm vừa được Ngân hàng Nhà nước ban hành.

Đơn cử như BIDV, con số lợi nhuận mà ngân hàng này có thể giảm khi hạ lãi suất đối với tiền gửi dự trữ bắt buộc sẽ vào khoảng 67,7 tỷ đồng. Đây cũng là mức cao nhất hiện nay. Các ngân hàng khác như Vietinbank hay Vietcombank, con số này xấp xỉ 60 tỷ đồng mỗi năm. Các ngân hàng thương mại khác như MBBank, Techcombank, VPBank có mức giảm lợi nhuận dưới 20 tỷ đồng.

Tuy nhiên, nếu nhìn ở góc độ khác, hạ lãi suất đối với tiền gửi dự trữ bắt buộc bằng VND lại giúp ngân sách giảm một phần chi phí trong bối cảnh bội chi ngân sách năm nay dự kiến ở mức cao do các chính sách hỗ trợ kinh tế của Chính phủ trong năm nay dưới tác động của Covid-19 (bao gồm các gói giảm thuế thu nhập doanh nghiệp vừa và nhỏ, tăng chi đầu tư công...).

Đồng quan điểm, chuyên gia tài chính, ngân hàng Cấn Văn Lực bình luận thông thường các ngân hàng thương mại chỉ duy trì lượng tiền gửi bằng với dự trữ bắt buộc theo quy định của Ngân hàng Nhà nước tại cơ quan này. Bởi nếu gửi vượt lượng tiền gửi tại Ngân hàng Nhà nước vượt qua mức dữ trự bắt buộc sẽ lãng phí nguồn lực của chính các ngân hàng. Lượng tiền này các NHTM đem cho vay hoặc đi đầu tư để mang lại hiệu quả cao hơn cho đồng vốn.

Về phía Ngân hàng Nhà nước, ông Lực cho rằng, việc Ngân hàng Nhà nước thực hiện giảm lãi suất đối với khoản tiền gửi dự trữ bắt buộc của các ngân hàng tại Ngân hàng Nhà nước nhằm giảm bớt gánh nặng cho ngân sách Nhà nước. Bởi hiện tại, chi phí trả lãi cho khoản tiền gửi này được trích từ Ngân sách Nhà nước.

"Tuy nhiên, cũng giống như lợi nhuận của các ngân hàng thương mại, khoản ngân sách tiết kiệm được từ đồng thái giảm lãi suất này sẽ không nhiều", ông Lực nhấn mạnh.

Có phải động thái nới lỏng tiền tệ?

Ngược lại, chuyên gia phân tích tại Công ty Chứng khoán Bảo Việt (BVSC) cho rằng, việc giảm lãi suất cho tiền gửi dự trữ bắt buộc không giống như việc cắt giảm các loại lãi suất điều hành khác như lãi suất tái cấp vốn, lãi suất tái chiết khấu... (giúp giảm chi phí đi vay của ngân hàng thương mại, qua đó giúp giảm mặt bằng lãi suất trên thị trường).

Do đó, việc NHNN giảm lãi suất trả cho tiền gửi dự trữ bắt buộc của các ngân hàng thương mại không phải là động thái thể hiện nới lỏng thêm tiền tệ.

"Các quyết định này nhằm mục tiêu chủ yếu là giảm chi phí hoạt động cho NHNN. Điều này đồng nghĩa thu nhập của các ngân hàng thương mại từ tiền gửi dự trữ bắt buộc gửi tại NHNN theo đó sẽ bị giảm theo", nhà phân tích BVSC nhấn mạnh.

Các quyết định giảm lãi suất dự trữ bắt buộc nhằm mục tiêu chủ yếu là giảm chi phí hoạt động cho Ngân hàng Nhà nước

Ngoài ra, tăng trưởng tín dụng cho đến nay vẫn ở mức rất thấp. Đến 28/7, con số này chỉ đạt 3,45% so với cuối năm 2019, không cải thiện nhiều so với mức 3,26% cuối tháng 6. Điều này cho thấy tín dụng vẫn đang "ách tắc" trong hệ thống bất chấp mặt bằng lãi suất cho vay đã giảm khá sâu. Việc Covid-19 quay trở lại Việt Nam càng khiến triển vọng tăng trưởng tín dụng quý III trở nên kém lạc quan.

BVSC duy trì quan điểm chính sách tiền tệ của NHNN trong 2 quý cuối năm sẽ tập trung vào việc tháo dỡ các rào cản tiếp cận vốn, nhằm thúc đẩy tăng trưởng tín dụng thay vì chỉ cố gắng giảm lãi suất điều hành như trong 6 tháng đầu năm.