Lãi dự thu “neo” cao, ngân hàng đang “làm xiếc” cho nợ xấu?

Lãi dự thu "neo" cao

Báo cáo tài chính quý II gần 30 ngân hàng thương mại (NHTM) cho thấy, tổng lãi phí dự thu của các ngân hàng được khảo sát trong nửa đầu năm 2020 lên tới trên 198.000 tỷ đồng, tăng 12% so với đầu năm. Trong đó, 17/29 nhà băng trong nhóm được khảo sát ghi nhận khoản mục này tăng so với đầu năm.

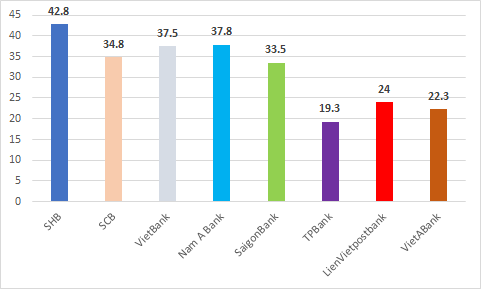

Dẫn đầu đà tăng là SHB với mức tăng trưởng lên tới trên 40%, đạt 11.521 tỷ đồng. NamABank tăng gần 38% lên mức 1.812 tỷ đồng. Tiếp theo là VietBank (tăng 37,5%); SCB (tăng 34,8%); LienVietPostBank tăng 24,1% lên mức 5.320 tỷ đồng; TPBank tăng 19,30% lên mức 1.564 tỷ đồng.

Top ngân hàng có tỷ lệ tăng trưởng lãi dự thu cao trong nửa đầu năm 2020 (%)

Một số ngân hàng khác có mức độ tăng lãi dự thu tuy chậm hơn, song cũng chiếm tỷ trọng rất lớn. Cụ thể, lãi dự thu tính đến hết tháng 6 của Techcombank là 5.597 tỷ đồng, Kienlongbank là 1.307 tỷ đồng…

Xét về giá trị tuyệt đối, ngân hàng có lãi dự thu cao nhất hiện nay là SCB, Sacombank, BIDV, Agribank, SHB đều trên 10.000 tỷ đồng. Hai "ông lớn" VietinBank và Vietcombank xếp phía dưới với 7.486 tỷ đồng và 6.871 tỷ đồng lãi phí dự thu.

Lãi dự thu "neo" cao, ngân hàng đang "làm xiếc" cho nợ xấu?

Về lý thuyết, lãi dự thu là các khoản lãi ngân hàng dự tính thu được trong tương lai và thường tăng theo tốc độ tăng trưởng tín dụng của ngân hàng. Tuy nhiên, tỷ lệ lãi dự thu quá lớn, hoặc tốc độ tăng nhanh lại là một dấu hiệu cảnh báo đối với các nhà đầu tư.

Thậm chí, một số ngân hàng đang quá lạc quan vào việc ghi nhận các khoản lãi dự thu này, dẫn đến lợi nhuận bị "thổi phồng". Việc làm này có thể xuất phát từ sức ép lợi nhuận của các cổ đông, hay đơn giản chỉ là muốn làm đẹp sổ sách; giảm con số trích lập dự phòng rủi ro… Tuy nhiên, điều đó có thể khiến ngân hàng đối mặt với tình trạng "lãi giả, lỗ thật" và khiến các cổ đông cũng như các nhà đầu tư nhận thức sai về thực trạng hoạt động của các ngân hàng.

Cũng chính vì thế, Thống đốc Ngân hàng Nhà nước đã từng có văn bản yêu cầu các tổ chức tín dụng nghiêm túc thực hiện dự thu lãi phù hợp với thực trạng các khoản nợ, đảm bảo tuân thủ đúng quy định của pháp luật để phản ánh đúng kết quả hoạt động kinh doanh.

Nghi vấn ngân hàng đang “làm xiếc” cho nợ xấu?

Không chỉ liên quan mật thiết lợi lợi nhuận, lãi dự thu liên quan mật thiết đến cả nợ xấu thực của chính các ngân hàng. Theo nguyên tắc thận trọng thì ngân hàng chỉ tính lãi dự thu cho nợ nhóm 1. Bởi các khoản nợ khi bắt đầu chuyển sang nhóm 2 trở đi sẽ xuất hiện rủi ro về khả năng thu hồi. Do đó, ngân hàng phải ngưng dự thu lãi nếu nợ đó quá hạn 10 ngày, hay bắt đầu chuyển sang nợ nhóm 2.

Tuy nhiên, trên thực tế, không phải ngân hàng nào cũng tuân thủ đúng theo nguyên tắc này. Bởi một khi chuyển thành nợ xấu, ngân hàng phải tăng trích lập dự phòng, khi đó lợi nhuận sẽ bị hao mòn, thậm chí âm.

Một chuyên gia ngành ngân hàng khẳng định, trong một số trường hợp, lãi dự thu không đơn thuần là các khoản lãi ngân hàng dự tính thu được trong tương lai, mà chính là nợ xấu tiềm ẩn.

"Có nhiều khoản lẽ ra là nợ xấu, nhưng lại được ghi nhận thành lãi dự thu. Nghĩa là thay vì chuyển nhóm các khoản nợ nhóm 1 thành nợ quá hạn, đồng thời tăng trích lập dự phòng để hạn chế rủi ro, thì ngân hàng lại vẫn giữ nguyên nhóm nợ (vì cả lý do chủ quan hoặc khách quan) và hạch toán lãi dự thu để tính vào lợi nhuận đối với khoản nợ này. Do vậy, lợi nhuận cuối kỳ có thể không phản ánh đúng thực chất hoạt động kinh doanh, kéo theo nợ xấu thực có thể lớn hơn nhiều so với nợ xấu mà các ngân hàng báo cáo. Vì thế, mặc dù lợi nhuận không tăng trưởng nhưng gánh nặng nợ xấu đối với các ngân hàng là hoàn toàn hiện hữu", chuyên gia này cho hay.

Cũng phải nhấn mạnh rằng, nợ xấu nội bảng của hệ thống các tổ chức tín dụng hiện đang có xu hướng tăng cao do tác động của đại dịch Covid-19. Theo số liệu thống kê của mới đây của Ngân hàng Nhà nước, đến hết tháng 5/2020, nợ xấu nội bảng của toàn hệ thống các tổ chức tín dụng tăng 16,3% so với cuối năm 2019. Tuy nhiên, đây mới chỉ là nợ xấu nội bảng. Con số nợ xấu thực tế có thể lớn hơn nữa, nhất là nhiều khoản nợ đã được cơ cấu lại thời hạn trả nợ, được giữ nguyên nhóm nợ theo Thông tư 01 mà Ngân hàng Nhà nước ban hành hồi đầu năm.

"Chính vì vậy, nếu "giấu" nợ được ở khoản lãi dự thu dại gì không làm", vị chuyên gia này nhận định và khuyến nghị, việc phải bóc tách tỷ lệ lãi dự thu có nguy cơ biến thành nợ xấu sẽ giúp cơ quan quản lý giám sát kịp thời và hạn chế được những hệ lụy trong tương lai.