Nợ xấu "bị che giấu" sẽ gia tăng, ngân hàng “nhập kho” hơn 42.000 tỷ dự phòng

Nợ xấu "bị che giấu" sẽ gia tăng

Báo cáo cập nhật ngành ngân hàng của Công ty Chứng khoán Maybank Kim Eng Việt Nam (MBKE) mới đây đã bày tỏ lo ngại, bức tranh nợ xấu có thể bị ảnh hưởng bởi Thông tư 01/2020/TT-NHNN.

Đây là Thông tư được NHNN ban hành vào ngày 13/3 quy định về việc các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ; miễn, giảm lãi, phí; giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng do dịch Covid-19. Điều đó cũng đồng nghĩa với việc, nợ xấu của các nhóm thay vì có nguy cơ "thăng cấp", "nhảy nhóm" thì theo thông tư này, trước mắt có cơ sở pháp lý để được tạm giữ nguyên.

Nợ xấu "bị che giấu" bởi Thông tư 01 sẽ gia tăng

MBKE nhìn nhận, khoản vay bị ảnh hưởng bởi dịch Covid-19, có thể chuyển thành nợ xấu trong tương lai. Nhưng hiện tại, những khoản nợ này vẫn đang xếp loại tốt. Nếu những khoản vay này chuyển thành nợ xấu và các ngân hàng đang cố giấu diếm, thì khoản mục lãi phải thu sẽ khá lớn trên bảng cân đối 6 tháng 2020 của các ngân hàng. Tuy nhiên, hiện vẫn chưa thấy điều này qua báo cáo của các ngân hàng gần đây.

Với tình hình dịch đang phức tạp như hiện tại, rủi ro về chất lượng tài sản vẫn đang là quan ngại lớn nhất cho các ngân hàng, đặc biệt với các ngân hàng có tỷ lệ bao phủ nợ xấu khá thấp để chống đỡ trước những cú sốc chất lượng tài sản không lường trước được.

Theo tính toán của công ty chứng khoán, dư nợ cần tái cấu trúc của ngân hàng sẽ tăng lên khoảng 8% tổng dư nợ trong trường hợp dịch bệnh Covid-19 bùng phát kéo dài. Trong đó, VIB là sẽ nhà băng có tỷ lên thấp nhất chỉ ở mức 1,9% trong khi đó Eximbank cao nhất khi dư nợ cần tái cấu trúc sẽ chiếm khoảng 13%.

Dưới góc nhìn của một chuyên gia tài chính, TS. Trần Du Lịch nhìn nhận, trong bối cảnh dịch bệnh hiện nay, nợ xấu tăng là điều khó tránh, nhưng vẫn phải được kiểm soát ở mức hợp lý, chứ không để quay trở lại tình trạng nợ xấu cao như trước đây.

"Nhập kho" hơn 42.000 tỷ dự phòng rủi ro nợ xấu trong nửa đầu năm

Thực tế, nhận thấy sức ảnh hưởng của dịch bệnh lên hoạt động sản xuất - kinh doanh của doanh nghiệp, NHNN đã đề phòng việc nợ xấu toàn ngành sẽ tăng lên mức 3 - 4% vào cuối năm nay - là mức nằm trong tầm kiểm soát. Vì thế, các nhà băng đã sớm mạnh tay trích lập dự phòng rủi ro.

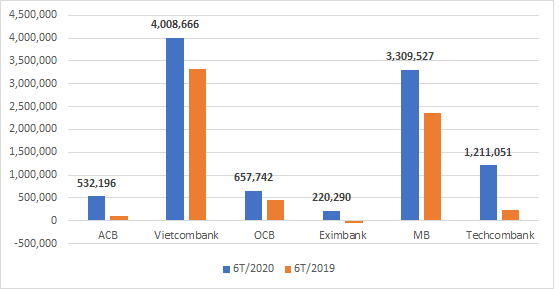

Khảo sát báo cái tài chính quý II của 28 ngân hàng cho thấy, tổng chi phí dự phòng rủi ro đạt trên 42.100 tỷ đồng, tăng 18,3% so với cùng kỳ năm ngoái.

Đơn cử như ACB, chi phí dự phòng rủi ro tín dụng nửa đầu năm đạt 532 tỷ đồng, gấp 5,6 lần cùng kỳ.

Nửa đầu năm nay, chi phí dự phòng của Vietcombank tăng 21%, khiến lợi nhuận trước thuế giảm 3% so với cùng kỳ năm ngoái. Nhờ đó, tỷ lệ bao phủ nợ xấu tăng lên mức kỷ lục 254% (nghĩa là cứ 100 đồng nợ xấu hiện có thì ngân hàng đã "để dành" ra 254 đồng dự phòng tổn thất), cao vượt trội trong hệ thống ngân hàng.

OCB cũng là ngân hàng đề cao tính an toàn. Mức tăng chi phí dự phòng trong nửa đầu năm nay của OCB lên đến 49%, nhưng lợi nhuận trước và sau thuế của ngân hàng này vẫn tăng 67% so với cùng kỳ năm 2019, đạt lần lượt hơn 1.864 tỷ đồng và 1.491 tỷ đồng, qua đó thực hiện được 42,36% kế hoạch lợi nhuận cả năm (4.400 tỷ đồng).

Những nhà băng mạnh tay nhất trong trích lập dự phòng rủi ro nửa đầu năm 2020 (đơn vị: triệu đồng)

Với Eximbank, trong 6 tháng đầu năm đã trích lập hơn 220 tỷ đồng chi phí dự phòng rủi ro tín dụng, trong khi cùng kỳ được hoàn nhập hơn 43 tỷ đồng. Kết quả, lợi nhuận trước và sau thuế giảm 28%, xuống mức gần 552 tỷ đồng và 441 tỷ đồng, hoàn thành 42% kế hoạch lãi trước thuế đề ra cho cả năm.

MB cũng là ngân hàng có truyền thống đề cao tính an toàn. Mức tăng chi phí dự phòng trong nửa đầu năm của nhà băng này lên tới 40%, khiến tăng trưởng lợi nhuận trước thuế chỉ đạt 5%. Tỷ lệ bao phủ nợ xấu ở mức cao, lên đến 121%.

Hay như Techcombank, nửa đầu năm 2020, nhà băng này chỉ ghi nhận lãi trước thuế 6.737 tỷ đồng, cao hơn 19% so với cùng kỳ 2019. Con số này thấp hơn mức tăng của lợi nhuận trước trích lập dự phòng là 34% với 7.948 tỷ đồng. Nguyên nhân do tốc độ tăng chi phí dự phòng tín dụng gấp 5 lần cùng kỳ, ở mức 1.211 tỷ đồng.

Tỷ lệ bao phủ nợ xấu là một tiêu chí để đánh giá mức độ chống chịu của ngân hàng đối với tổn thất mà nợ xấu gây ra. Trong bối cảnh dịch Covid-19 diễn biến phức tạp, dự báo các ngân hàng sẽ phải ghi nhận thêm lượng lớn nợ xấu trong tương lai. Tỷ lệ bao phủ nợ xấu càng cao càng đảm bảo ngân hàng sẽ chống chịu tốt trong "cơn bão nợ xấu" sắp tới, lợi nhuận theo đó sẽ ổn định hơn bởi áp lực trích lập dự phòng ít hơn. Đây cũng là lý do khiến nhiều ngân hàng tăng mạnh tỷ lệ bao phủ nợ xấu trong quý II, dù nợ xấu chưa thực sự "lộ diện".