Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Lãnh đạo công ty phân bón hàng đầu thị trường nói lý do năm 2022 “rất khó khăn” với mặt hàng NPK

Quốc Hải

Thứ sáu, ngày 29/04/2022 11:50 AM (GMT+7)

Dự báo năm 2022 thời tiết khô hạn và xâm nhập mặn tiếp tục diễn biến phức tạp, đặc biệt giá cả nguyên liệu sản xuất phân bón NPK tiếp tục tăng sẽ ảnh hưởng đến ngành nông nghiệp, hoạt động của các doanh nghiệp sản xuất kinh doanh phân bón NPK…

Bình luận

0

Ông Ngô Văn Đông, Tổng Giám đốc Công ty CP Phân bón Bình Điền trình bày về kế hoạch kinh doanh năm 2022. Ảnh: Quốc Hải

Đây là nhận định của ông Ngô Văn Đông, Tổng Giám đốc Công ty CP Phân bón Bình Điền (HoSE: BFC), tại đại hội đồng cổ đông thường niên năm 2022, diễn ra sáng nay (29/4), tại TP.HCM.

Nông dân chuyển sang dùng phân bón NPK, Bình Điền thắng lớn

Báo cáo tại đại hội, ông Ngô Văn Đông, Tổng Giám đốc Công ty CP Phân bón Bình Điền, cho hay trong năm 2021 công ty gặp nhiều khó khăn trong sản xuất - kinh doanh do chịu ảnh hưởng của dịch Covid-19; giá cả nguyên liệu sản xuất phân bón tăng cao. Trong đó một số loại phân bón như Urê, DAP, SA và Kali thời điểm cuối năm 2021 tăng trung bình gấp 2-3 lần so với thời điểm đầu năm khiến chi phí sản xuất tăng vọt.

Bên cạnh đó một số nước có nguồn phần bón lớn hạn chế xuất khẩu phân bón đã ảnh hưởng đến nguồn cung. Chiến tranh Nga – Ukraine khiến giá cả bị đẩy lên cao và tại một số thời điểm đã xảy ra tình trạng khan hiếm hàng hóa trên thị trường.

"Tuy nhiên, có một số thuận lợi là trong năm 2021 là tình hình thời tiết thuận lợi khiến nhu cầu sử dụng phân bón tăng. Đặc biệt, do giá phân đơn tăng cao và khan hiếm nên bà con nông dân chuyển sang sử dụng phân bón NPK khiến sản lượng tiêu thụ của các doanh nghiệp sản xuất NPK tăng mạnh, trong đó có Bình Điền", ông Đông nhận định.

Công nhân sản xuất tại nhà máy Bình Điền Tây Ninh. Ảnh: Quốc Hải

Nhờ đó, kết thúc năm 2021, Bình Điền đạt được kết quả kinh doanh khá khả quan. Cụ thể, sản lượng sản xuất 744.809 tấn, so với năm 2020 đạt 124,6%, so với kế hoạch năm 2021 đạt 123,7%. Sản lượng tiêu thụ 728.552 tấn, so với năm 2020 đạt 125,3%, so với kế hoạch năm 2021 đạt 121%.

Đại hội cũng tiến hành bầu bổ sung thành viên HĐQT với ông Nguyễn Văn Thiệu, vì Chủ tịch HĐQT Bùi Thế Chuyên đã đến tuổi về hưu...

Tổng doanh thu hợp nhất thực hiện hơn 7.889 tỷ đồng, so với năm 2020 đạt 142,7%, so với kế hoạch năm 2021 đạt 138,7%.

Lợi nhuận trước thuế hợp nhất là hơn 371,6 tỷ đồng, so với năm 2020 đạt 185,7%, so với kế hoạch năm 2021 đạt 223,9%. Lợi nhuận trước thuế thực hiện riêng công ty mẹ đạt hơn 205 tỷ đồng, so với năm 2020 đạt 142,7%, so với kế hoạch năm 2021 đạt 178,3%.

Vì sao Bình Điền đặt mục tiêu kinh doanh "khiêm tốn" trong năm 2022?

Bước sang năm 2022, theo ông Đông, dự báo giá cả nguyên liệu sản xuất phân bón NPK tiếp tục tăng trong khi giá nông sản còn thấp sẽ khiến nông dân cắt giảm sử dụng phân bón vô cơ hoặc dùng phân bón hữu cơ thay thế.

Bên cạnh đó, dự báo thời tiết khô hạn và xâm nhập mặn sẽ tác động xấu đến ngành nông nghiệp, gây bất lợi cho ngành phân bón.

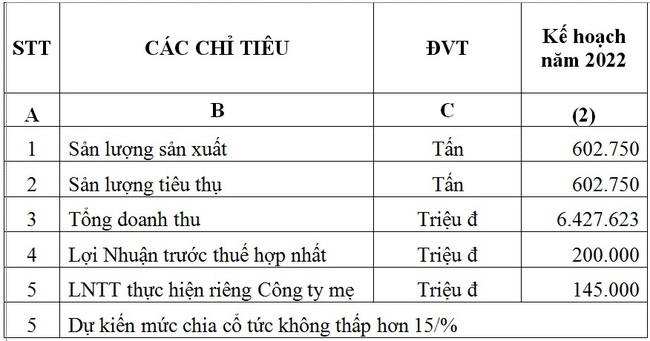

Các chỉ tiêu kinh doanh năm 2022 của Bình Điền.

Từ những nguyên nhân này, ông Đông dự báo nhu cầu sử dụng phân bón vô cơ sẽ giảm trong năm 2022 và những năm tiếp theo.

"Trước những khó khăn đó, doanh nghiệp đã đặt ra một mục tiêu "khiêm tốn" cho năm nay với 6.428 tỷ đồng doanh thu hợp nhất và 200 tỷ đồng lợi nhuận trước thuế hợp nhất, tương ứng giảm 18,4% và 46,1% so với năm 2021" – ông Đông chia sẻ.

Bước qua phần thảo luận, cổ đông đặt câu hỏi tại sao chỉ đưa ra mức cổ tức "không thấp hơn 15%"?

Trả lời vấn đề này ông Ngô Văn Đông cho hay, do giá đầu vào phân đơn cao, khiến giá phân bón bị đẩy lên và bà con nông dân hạn chế dùng phân bón hóa học. Điều này sẽ làm giảm biên lợi nhuận của công ty. Vì vậy, công ty đặt ra các kế hoạch khá thận trọng, trong đó có cả cổ tức.

Một cổ đông khác lại hỏi về các khoản "nợ xấu" của Bình Điền hiện giải quyết ra sao?

Ông Đông cho hay, Bình Điền đang có 1 công ty mẹ và 5 công ty con gồm: Công ty TNHH MTV Thể Thao Bình Điền Long An; Công ty CP Bình Điền Ninh Bình; Công ty CP Bình Điền Lâm Đồng; Công ty CP Bình Điền Quảng Trị và Công ty CP Bình Điền MeKong. Hiện, Công ty CP Bình Điền MeKong còn một số vấn đề về nợ xấu. Tuy nhiên, HĐQT và Đảng Ủy công ty đã họp và đang khắc phục.

Ở thị trường Campuchia, ông Đông cho hay, sản lượng phân bón xuất khẩu qua Campuchia là 80.000 tấn (năm 2021), tuy nhiên áp lực cạnh tranh rất lớn từ Thái Lan.

Tình hình giá phân đơn tăng cao mà các loại phân bón đầu vào này là nguyên liệu không thể thay thế trong sản xuất NPK nên Bình Điền cũng bị ảnh hưởng.

"Tuy nhiên, chúng tôi cũng chỉ tăng giá phân bón ở mức phù hợp để chia sẻ với người nông dân, chứ không thể tăng quá nhiều. Vì vậy, lợi nhuận năm 2022 mới được đưa ra ở mức khiêm tốn như đã báo cáo với cổ đông", ông Đông chia sẻ.

Đại hội cũng thông qua tất cả các tờ trình với sự nhất trí cao của cổ đông.

Trước đó, Công ty CP Phân bón Bình Điền (Mã: BFC) đã công bố BCTC quý I/2022 với kết quả kinh doanh nổi bật.

Cụ thể, sản lượng tiêu thụ trong quý I của công ty mẹ là 9.000 tấn, hợp nhất là 164.000 tấn; doanh thu thuần bán hàng của Bình Điền trong quý đạt 2.594 tỷ đồng, lợi nhuận sau thuế đạt 86 tỷ đồng, tương ứng tăng 47% và tăng 27% so với cùng kỳ năm ngoái. Lãi ròng đạt 66 tỷ đồng, lãi cơ bản trên cổ phiếu là 1.046 đồng.

Trong cơ cấu doanh thu chủ yếu là nguồn thu từ nội địa, doanh thu xuất khẩu đạt chưa tới 115 tỷ đồng trong quý I. Biên lợi nhuận gộp quý I vẫn được duy trì ở mức 12% như kỳ trước.

Về tình hình tài sản, tổng quy mô tài sản cuối kỳ là 3.960 tỷ đồng trong đó hàng tồn kho chiếm tỷ trọng 52%. Trong kỳ, phải thu khách hàng cuối kỳ tăng gấp ba lần so với đầu kỳ, đạt 619 tỷ đồng. Nợ phải trả cuối kỳ là 2.578 tỷ đồng, chiếm tỷ trọng 65% trong cơ cấu nguồn vốn.

Tổng giá trị vay ngắn hạn và dài hạn, chủ yếu vay từ ngân hàng, là 1.573 tỷ đồng. Vốn chủ sở hữu là 1.382 tỷ đồng, trong đó lãi lũy kế là 310 tỷ đồng.

Như vậy, kết thúc quý I, doanh nghiệp đã đạt 40,9% kế hoạch doanh thu và 53% kế hoạch lợi nhuận cả năm.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật