Lộ diện tổ chức gọi vốn bằng trái phiếu lãi suất chỉ 3%/năm

Phát hành trái phiếu tăng dần trở lại, lãi suất gọi vốn thấp nhất 3%/năm

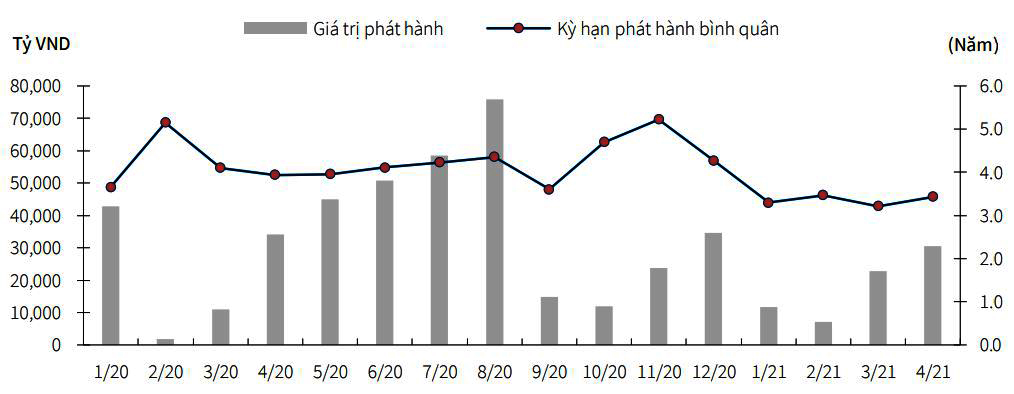

Báo cáo của Công ty Chứng khoán KB Việt Nam (KBSV) cho thấy, khối lượng trái phiếu doanh nghiệp phát hành tăng dần kể từ đầu năm 2021.

Tính đến tháng 4/2021, tổng giá trị phát hành đạt 72,1 nghìn tỷ đồng, giảm gần 20% so với cùng kỳ. Tuy nhiên, riêng trong tháng 4, trên thị trường trái phiếu doanh nghiệp đã có 30,5 nghìn tỷ đồng được phát hành thành công, tăng 33% so với tháng trước đó.

Khối lượng phát hành trái phiếu doanh nghiệp 4 tháng đầu năm. Nguồn: FiinGroup, KBSV.

Trong 4 tháng đầu năm, nhóm bất động sản là tổ chức phát hành lớn nhất thị trường và chiếm tới 53,4% tổng giá trị phát hành.

Giá trị phát hành thành công lớn nhất là 5.760 tỷ đồng đến từ Công ty CP Đầu tư Golden Hill với kỳ hạn 3 năm.

Về kỳ hạn trái phiếu phát hành, theo KBSV, các doanh nghiệp có xu hướng phát hành với kỳ hạn không có nhiều sự phân hóa trong 4 tháng đầu năm 2021 với kỳ hạn phát hành bình quân 3,4 năm.

Theo đó, nhóm sản xuất và điện là 2 nhóm có kỳ hạn phát hành lớn nhất trong tháng, với bình quân đạt 5,2 năm. Nhóm tài chính có kỳ hạn thấp nhất, chỉ đạt 1,8 năm.

Về lãi suất, một số ít doanh nghiệp công bố lãi suất phát hành, dao động từ 3,0% đến 13%. TPBank trả lãi suất thấp nhất là 3,0% cho kỳ hạn 3 năm trong khi Công ty Bất động sản Phát Đạt trả lãi suất cao nhất, 13,0% cho kỳ hạn 2 năm.

Như vậy, nếu không so sánh về kỳ hạn, lãi suất phát hành cao nhất gấp hơn 4 lần tổ chức có mức lãi suất phát hành thấp nhất.

Doanh nghiệp niêm yết sẽ thuận lợi hơn với phát hành trái phiếu ra công chúng

Các chuyên gia của KBSV cho rằng, sự bùng nổ của thị trường trái phiếu doanh nghiệp trong khoảng 2 năm gần đây đã khiến Chính phủ liên tục ban hành những quy định để có thể quản lý chặt chẽ hơn.

Sang năm 2021, các quy định siết chặt điều kiện của nhà phát hành trái phiếu riêng lẻ tại Nghị định 81/2020/NĐ-CP (dư nợ trái phiếu chính phủ ≤ 5 lần vốn chủ; các đợt phát hành cách nhau 6 tháng) đã được gỡ bỏ và thay vào đó, các điều kiện của nhà đầu tư tham giao giao dịch được áp dụng.

Doanh nghiệp niêm yết sẽ thuận lợi hơn với phát hành trái phiếu ra công chúng (Ảnh: IT)

Việc quy định điều kiện về nhà đầu tư tham gia giao dịch trái phiếu doanh nghiệp phát hành riêng lẻ là nhà đầu tư chứng khoán chuyên nghiệp với tất cả các loại hình trái phiếu doanh nghiệp sẽ làm giảm đáng kể khả năng tiếp cận trái phiếu của nhà đầu tư, đặc biệt là nhà đầu tư cá nhân.

Cụ thể, xác nhận nhà đầu tư chứng khoán chuyên nghiệp là yêu cầu bắt buộc với các giao dịch mua và có hiệu lực trong vòng 1 năm kể từ thời điểm được xác nhận.

Ngoài ra, điều kiện để các ngân hàng thương mại tham gia đầu tư trái phiếu doanh nghiệp có thể bị siết chặt khi Ngân hàng Nhà nước đang thực hiện lấy ý kiến cho Dự thảo Thông tư quy định việc tổ chức tín dụng (TCTD) mua, bán trái phiếu doanh nghiệp.

Trong đó, TCTD không được mua trái phiếu của tổ chức phát hành có phát sinh nợ xấu trong 12 tháng gần nhất (tại tất cả các TCTD); không được mua lại trái phiếu đã bán và/hoặc trái phiếu phát hành cùng lô/đợt với trái phiếu đã bán trong vòng 12 tháng; không được bán trái phiếu doanh nghiệp cho các công ty con.

Vì vậy, theo các chuyên gia của KBSV, phát hành trái phiếu doanh nghiệp ra công chúng được kỳ vọng sẽ tăng trưởng khá.

"Khi các doanh nghiệp niêm yết vốn đã tuân thủ các yêu cầu về kinh doanh có lãi và công bố thông tin, nên việc chuyển từ hình thức phát hành riêng lẻ sang phát hành ra công chúng sẽ không quá khó khăn" – chuyên gia KBSV cho hay.