Thấy gì khi các ngân hàng được cấp room tín dụng lần đầu thấp hơn năm 2022?

Các ngân hàng được cấp room tín dụng lần đầu trung bình 9-10%

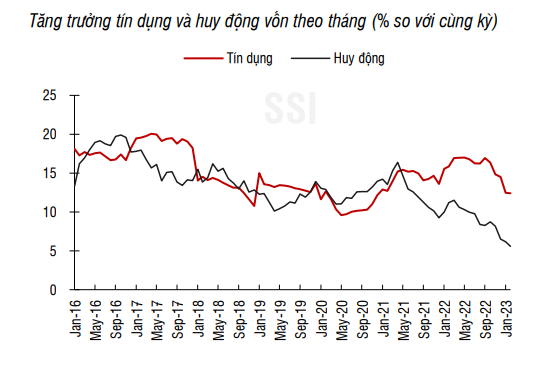

Trong cuộc họp thường kỳ tháng 2, Ngân hàng Nhà nước cho biết tính đến ngày 24/2, tín dụng toàn nền kinh tế tăng 0,77%, huy động vốn tăng 0,05% so với cuối năm 2022.

Trong tháng 2, cơ quan này đã thông báo chỉ tiêu tăng trưởng tín dụng cho các ngân hàng thương mại, với mức tăng trung bình 9-10%, thấp hơn so với năm 2022 nhưng điều này không mang hàm ý Ngân hàng Nhà nước siết chặt chính sách tiền tệ - theo đánh giá của các chuyên gia phân tích tại bộ phận nghiên cứu Chứng khoán SSI.

Nguồn: SSI

Trên thực tế, theo các nhà phân tích tại đây, quan điểm về chính sách tiền tệ trong năm 2023 từ Ngân hàng Nhà nước mang tính chất ôn hòa hơn, và hạn mức tín dụng này sẽ được điều chỉnh linh hoạt xuyên suốt năm.

Hạn mức thận trọng được đưa ra trong bối cảnh nhu cầu tín dụng chưa cao và Ngân hàng Nhà nước cũng cần phải cân đối việc điều hành chính sách tiền tệ nhằm ổn định các cân đối vĩ mô trong bối cảnh lãi suất toàn cầu vẫn tiếp tục tăng.

Về lãi suất, Ngân hàng Nhà nước cho biết lãi suất trên thị trường đã có xu hướng giảm, trong đó lãi suất cho vay bình quân phát sinh mới đã giảm 0,43%/năm so với cuối năm 2022. Tuy nhiên nếu so với cùng kỳ, mức lãi suất cho vay đã cao hơn 3,0-3,5%.

Thực tế, mặt bằng lãi suất huy động và cho vay có giảm so với thời điểm cuối năm 2022 nhưng vẫn ở mức cao so với nhu cầu thực tế của nền kinh tế.

Ở chiều huy động, mức lãi suất niêm yết dành cho khách hàng cá nhân tại các ngân hàng thương mại cổ phần đã được điều chỉnh giảm thêm 20-50 điểm cơ bản từ ngày 6/3, xuống chỉ còn cao nhất 9,0%/năm cho kỳ hạn 12 tháng.

Mặt bằng lãi suất cho vay trên thị trường cho doanh nghiệp sản xuất thông thường đang dao động ở mức 10-10,5%/năm cho kỳ hạn 6 tháng và 11-12%/năm cho kỳ hạn 12 tháng, trong khi lãi suất vay tiêu dùng đã được đẩy lên mức 14-16%/năm.

Tuần qua, Ngân hàng Nhà nước hút ròng 1,4 nghìn tỷ đồng qua kênh OMO. (Ảnh: ABB)

Về hoạt động bơm – hút tiền của Ngân hàng Nhà nước, thống kê cho thấy, do nhu cầu tăng về cuối tháng , trong tuần trước Ngân hàng Nhà nước đã sử dụng kênh mua kỳ hạn 7 ngày với khối lượng lớn hơn (15,8 nghìn tỷ - so với mức 10,8 nghìn tỷ) nhằm hỗ trợ thanh khoản hệ thống.

Nghiệp vụ bán tín phiếu vẫn được duy trì xuyên suốt tuần, với tổng khối lượng 98,2 nghìn tỷ, ở kỳ hạn 7 và 91 ngày và lãi suất 6%.

Kết tuần, Ngân hàng Nhà nước rút ròng nhẹ 1,4 nghìn tỷ đồng và khối lượng lưu hành trên kênh cầm cố tăng nhẹ lên 36,8 nghìn tỷ đồng, trong khi đó khối lượng lưu hành trên kênh tín phiếu là 167,2 nghìn tỷ đồng.

Mặt bằng lãi suất liên ngân hàng kỳ hạn dược duy trì trên 6% và kết tuần ghi nhận tại 6,3% (tăng 3- điểm so với tuần trước) ở kỳ hạn qua đêm. Chênh lệch giữa lãi suất VND và USD ở trạng thái dương.

Áp lực tỷ giá USD vẫn khá lớn

Trên thị trường ngoại hối, tỷ giá USD niêm yết tại các ngân hàng thương mại, tỷ giá chợ đen và tỷ giá liên ngân hàng đã hạ nhiệt trong tuần trước.

Kết tuần, tỷ giá niêm yết từ Vietcombank giảm 110 đồng/USD, trong khi tỷ giá chợ đen giảm 95 đồng/USD. Tỷ giá trên thị trường liên ngân hàng giảm 0,25%, xuống 23.728VND/USD.

Tuy nhiên, các chuyên gia cho rằng, áp lực điều hành đối với Ngân hàng Nhà nước vẫn khá lớn khi tìm điểm cân bằng giữa tăng trưởng, lãi suất và tỷ giá.

Điểm tích cực hỗ trợ tỷ giá đến từ nguồn cung ngoại tệ, với việc cán cân thương mại ước tính thặng dư 2,8 tỷ USD trong 2 tháng đầu năm hay giải ngân FDI đạt 4,5 tỷ USD.

Trên thị trường thế giới, trong tuần này, thị trường chờ đợi các thông tin quan trọng từ phiên điều trần của Chủ tịch Cục dự trữ Liên Bang Mỹ (Fed) về chính sách tiền tệ của Fed, kéo dài 2 ngày 07-08/03 và báo cáo thị trường lao động chi tiết của Mỹ sẽ được Bộ Lao động nước này công bố ngày 10/03.

Theo công cụ dự báo lãi suất Fed của CME (CME FedWatch), xác suất Fed tăng 25 điểm cơ bản trong kỳ họp tháng 3 vẫn đang là 75%.