Chuyên gia cảnh báo về cuộc suy thoái mang tính cơ cấu, kỳ vọng "sốc" về Vn-Index

Đó là đánh giá của các chuyên gia phân tích đến từ Công ty TNHH Chứng khoán Maybank (MBKE), tại báo cáo chiến lược thị trường và tiêu điểm kinh tế vĩ mô vừa phát hành.

Lãi suất vay quá cao nếu nút thắt trái phiếu không được giải quyết kịp thời

Theo đó, các quy định và giám sát được nới lỏng quá mức trong quá khứ đã khuyến khích phát hành trái phiếu để tài trợ cho các hoạt động đầu cơ đất đai và tài sản rủi ro, tạo ra một quả bom tiềm ẩn cho thị trường trái phiếu, như sự tham gia của các nhà đầu tư nhỏ lẻ cao bất thường (và không lành mạnh) – chiếm tới 64%.

Trong khi thị trường trái phiếu là nguồn vốn quan trọng nhất cho các nhà phát triển bất động sản trong nước, việc Chính phủ kiểm soát thị trường trái phiếu, bao gồm cả Nghị định 65, đã tạo ra tình trạng khủng hoảng thanh khoản cho thị trường bất động sản trong bối cảnh nhu cầu yếu.

Chính phủ kiểm soát thị trường trái phiếu, bao gồm cả Nghị định 65, đã tạo ra tình trạng khủng hoảng thanh khoản cho thị trường bất động sản trong bối cảnh nhu cầu yếu.

Các chuyên gia tại đây cho rằng, việc tái cấp vốn cho 8,4 tỷ USD và 7,7 tỷ USD trái phiếu đáo hạn vào năm 2023 và 2024 sẽ là một thách thức lớn đối với thị trường bất động sản.

"Nếu nút thắt chính sách này không được giải quyết kịp thời, Việt Nam nên chấp nhận một 'kịch bản xấu', tức là một cuộc suy thoái mang tính cơ cấu trong đó lãi suất vay quá cao (lợi suất trái phiếu trên 15%; lãi suất cho vay trên 12,5%) để có thể chi trả dịch vụ giá trị gia tăng", các chuyên gia Chứng khoán Maybank cảnh báo.

MBKE cho rằng, hiện lãi suất vẫn ở mức không lành mạnh sau các đợt tăng lãi suất chính sách mạnh mẽ 200 điểm cơ bản từ tháng 9- tháng 10/2022. Với việc Cục dự trữ Liêng bang Mỹ (Fed) tiếp tục tăng lãi suất, nhu cầu bổ sung dự trữ ngoại hối của Ngân hàng Nhà nước và áp lực lạm phát cao hơn trong năm nay, khối phân tích không loại trừ khả năng lãi suất điều hành của Ngân hàng Nhà nước tăng thêm 50 điểm cơ bản nữa.

Theo ước tính của các chuyên gia tại công ty chứng khoán này, lãi suất thế chấp hiện tại đang tăng áp lực lên thanh toán thế chấp của các hộ gia đình và sẽ ảnh hưởng đến nhu cầu về thế chấp, nhà ở và tiêu dùng.

Kỳ vọng "sốc" Vn-Index chạm đáy ở mức khoảng 870 điểm

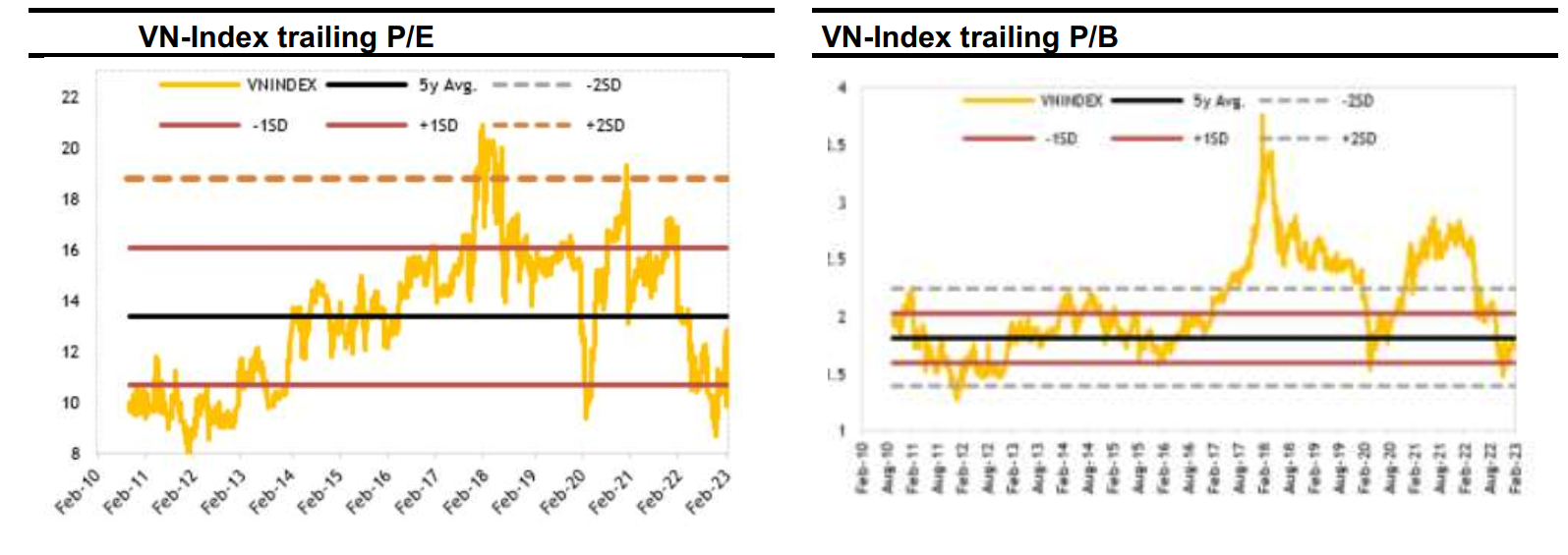

Trong báo cáo, MBKE cũng ước tính sơ bộ mức tăng trưởng lợi nhuận hàng năm của nhóm ngành phi ngân hàng sẽ giảm xuống còn 3% trong năm 2023 (so với dự báo trước đó là 19%), trong khi các ngân hàng vẫn có thể tạo ra mức tăng trưởng lợi nhuận 12% so với cùng kỳ năm ngoái (so với dự báo trước đó là tăng trưởng 15%). Khối phân tích cho rằng dự báo tăng trưởng EPS năm 2023 cho toàn thị trường sẽ giảm xuống 7% (từ 20%). Như vậy, VN-Index đang giao dịch ở mức 10 lần P/E năm 2023.

"Trong ngắn hạn, chúng tôi cho rằng sự không chắc chắn về lãi suất, việc hạn chế phát hành trái phiếu doanh nghiệp và tăng trưởng lợi nhuận giảm sẽ tiếp tục ảnh hưởng đến tâm lý thị trường. Điều này có thể cản trợ VN-Index đảo ngược mức giảm xếp hạng mà chúng ta đang thấy hiện nay, giữ thanh khoản ở mức thấp khoảng 450 triệu - 500 triệu USD mỗi phiên (tương đường một nửa so với mức đỉnh cuối năm 2021) và giữ VN-Index ở mức khoảng 1.000 điểm trong những tháng tới", MBKE dự báo thêm.

Nguồn: Bloomberg, Maybank IBG Research.

Cũng theo quan điểm của Chứng khoán Maybank, thị trường Việt Nam đã chuyển từ suy thoái do sự kiện (tức vụ Chủ tịch Tân Hoàng Minh bị bắt vào tháng 4/2022) sang suy thoái theo chu kỳ (do lãi suất tăng từ tháng 9/2022) và có khả năng sang suy thoái cơ cấu (nếu sự cố thị trường trái phiếu chưa nhận được sự quan tâm đúng mức và điều chỉnh chỉnh kịp thời của Chính phủ và các cơ quan hữu quan).

Trong trường hợp suy thoái theo chu kỳ, Chứng khoán Maybank kỳ vọng thị trường chứng khoán sẽ chạm đáy ở mức khoảng 870 điểm và bắt đầu phục hồi rõ ràng hơn từ cuối quý II/2023.

Trong 6 tháng tới, sự kiện 10 năm có một này là cơ hội cho các nhà đầu tư dài hạn tích lũy cổ phiếu tốt với mức giá thấp. Một số cổ phiếu được các chuyên gia duy trì khuyến nghị với nhóm ngân hàng như VCB, TCB, MBB, STB, HDB; nhóm tiêu dùng (MWG, PNJ, VEA, KDC), nhóm IT (FPT), nhóm Công nghiệp (HPG, DHC), logistics (GMD, ACV) và bất động sản (VHM, NLG, BCM).