HSBC: Fed điều chỉnh chính sách tiền tệ, Các Ngân hàng TƯ châu Á sẽ phản ứng thế nào?

Chủ tịch FED Jerome Powell đã phát đi tín hiệu sẵn sàng hành động. Trong bối cảnh thị trường lao động tiếp tục phục hồi và giá cả đã leo thang với tốc độ nhanh chóng, FED dường như đã sẵn sàng điều chỉnh tốc độ mua tài sản và nâng lãi suất điều hành trong ít tháng nữa. Ryan Wang, nhà kinh tế học Mỹ của HSBC, gần đây đã thay đổi nhận định về FED, kỳ vọng thời điểm điều chỉnh tốc độ mua tài sản sẽ rơi vào khoảng tháng 3 và sẽ có bốn đợt điều chỉnh lãi suất điều hành tính đến cuối năm 2023, đợt đầu tiên rơi vào tháng 6.

Khi FED “cất cánh”, chắc chắn sẽ để lại những “nhiễu động” nhất định. Trước đây, mỗi lần Mỹ thắt chặt chính sách tiền tệ, tình hình tài chính của các thị trường mới nổi đều bị ảnh hưởng khiến các nước phải đưa ra những đợt điều chỉnh tăng lãi suất cần thiết để duy trì bình ổn. Và thậm chí ở những thị trường có tình hình tài chính bị tác động nhẹ, chủ yếu ở các nước đã phát triển, một động thái của Fed thường biểu thị tín hiệu khởi động một chu kỳ mới trong bối cảnh nền kinh tế toàn cầu ngày càng phát triển theo hướng phụ thuộc lẫn nhau trong những năm qua.

Và lần này cũng vậy, động thái của FED chắc chắn sẽ kéo theo nhiều ảnh hưởng lên các quốc gia khác. Tuy nhiên, tác động đối với khu vực châu Á lại khá nhẹ nhàng vì những lý do hợp lý: áp lực lạm phát không còn nặng nề tại hầu hết các nước trong khu vực so với Mỹ và không có khả năng trở nên nặng nề trong tương lai gần. Thêm nữa, trong chu kỳ lần này, quá trình phục hồi kinh tế ở Mỹ ngày càng bớt liên quan đến hoạt động nhập khẩu vì mở cửa lại nền kinh tế thúc đẩy nhu cầu về dịch vụ hơn là hàng hóa, điều đó khiến động lực tăng trưởng truyền thống truyền từ Tây sang Đông bị yếu đi. Ngoài ra, cán cân thanh toán quốc tế vững mạnh giúp các ngân hàng trung ương châu Á thoải mái bỏ xa FED.

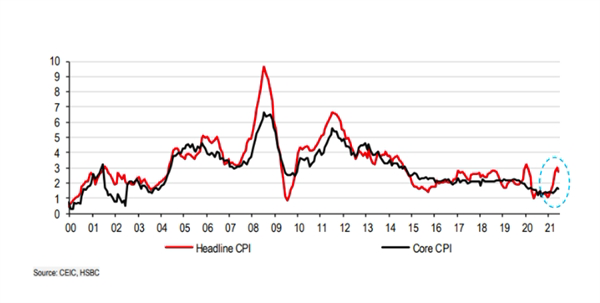

Lạm phát CPI ở khu vực châu Á mới nổi (tỷ lệ so với cùng kỳ năm trước)

Mặc dù vậy, một vài nơi vẫn cần sự điều chỉnh. Ở Úc, New Zealand, Hàn Quốc, Malaysia và Phillipnes, HSBC kỳ vọng sẽ có điều chỉnh tăng lãi suất ở mức 25-50 điểm cơ sở xuyên suốt năm 2023 so với trước đây. Ở Ấn Độ, Đài Loan, Thái Lan và Việt Nam, HSBC cũng điều chỉnh dự báo thời điểm điều chỉnh sớm lên một hai tuần, mặc dù không thay đổi mức độ thắt chặt cho tới cuối 2023.

Ở Indonesia, HSBC đã lược bớt một đợt điều chỉnh tăng lãi suất do lạm phát giảm đáng kể, mặc dù vậy, HSBC vẫn thêm 100 điểm cơ sở trong các kỳ điều chỉnh tăng tỷ lệ dự trữ bắt buộc. Trong khi đó, ở Trung Quốc đại lục và Nhật Bản, lãi suất điều hành trong năm 2023 nhiều khả năng không có thay đổi hay bị tác động bởi FED, nhiều khả năng sẽ áp dụng các biện pháp nới lỏng mục tiêu, nhất là tại Trung Quốc.

Câu chuyện giá cả

Trước khi đi vào chi tiết các động thái của ngân hàng trung ương châu Á trước chu kỳ thắt chặt chính sách tiền tệ của Cục Dự trữ Liên bang Mỹ (ED), cần đánh giá tình hình lạm phát. Tại nhiều quốc gia châu Á, giá tiêu dùng chưa tăng nhanh như ở các nước khác trên thế giới. Nói như vậy không có nghĩa tình hình không có gì đáng lo ngại. Ví dụ, giá nhiên liệu thế giới tăng cũng đã tạo ra những ồn ào nhất định trong mấy tháng vừa qua. Giá lương thực thế giới leo thang cũng làm dấy lên mối quan ngại, mặc dù trên thực tế, chỉ số CPI lương thực trong nước tại khu vực châu Á không chịu nhiều ảnh hưởng từ giá lương thực thế giới, nguyên nhân chính chủ yếu do gián đoạn trong nước.

Tuy nhiên, chúng ta vẫn cần lưu tâm đến mức độ gia tăng của chỉ số lạm phát toàn phần. Mặc dù có gia tăng, chúng ta thấy chỉ số này hiếm khi cao trở lại như thời điểm cuối năm 2019 – trong rất nhiều năm, nếu không muốn nói là trong nhiều thập kỷ, hầu như không thấy chỉ số này lập đỉnh kỷ lục ở bất cứ đâu. Điều quan trọng là lạm phát cơ bản hầu như không nhúc nhích, chỉ tăng nhẹ dần đều, gần bằng mức thấp nhất kể từ đầu những năm 2000.

Tất nhiên, lạm phát trung bình của khu vực lại có chút khác biệt. Biểu đồ 2 thể hiện tỷ lệ lạm phát mới nhất của các thị trường so với mục tiêu của ngân hàng trung ương. Trong một số trường hợp nhất định, lạm phát gần đạt hoặc vượt mục tiêu chính thức (hoặc dự báo chính thức trong trường hợp các nước không đặt ra mục tiêu này). New Zealand là trường hợp ngoại lệ nơi ngân hàng trung ương đã có động thái tăng lãi suất và cũng là nơi HSBC dự báo sẽ còn tiếp tục tăng mạnh trong thời gian tới. Tại Ấn Độ, lạm phát CPI toàn phần đã giảm trong phạm vi mục tiêu, nhưng hiệu ứng cơ sở và tăng trưởng khá lành mạnh có thể đẩy lạm phát tăng lại trong vài tháng tới.

Ở Philippines, lạm phát toàn phần cũng tăng nhưng điều này phần nào phản ánh tác động của chi phí lương thực tăng cao cũng như tình trạng gián đoạn sản xuất và vận chuyển trong nước gần đây do thiên tai. Ở Hàn Quốc, lạm phát toàn phần cũng cao hơn mục tiêu của ngân hàng trung ương mặc dù giá hàng hóa bị đẩy lên do chính sách trợ giá viễn thông năm ngoái, tạo ra một hiệu ứng cơ sở không thuận lợi vốn sẽ không tồn lại lâu. Nhìn chung, thật khó để đưa ra nhận định rằng châu Á đang phải đối mặt với áp lực giá nặng nề và tồi tệ giống các quốc gia khác trên thế giới, đặc biệt là Mỹ.

Nhìn lại quá khứ

Kiểm soát lạm phát tạm thời cũng phần nào giảm bớt áp lực phải chạy theo Fed cho các ngân hàng trung ương. Tuy nhiên, bất kỳ chuyên gia nào theo sát hoạt động ngân hàng trung ương ở châu Á trong thời gian dài đều hiểu rằng một khi ngân hàng trung ương Mỹ có động thái nhất định, các ngân hàng trung ương trong khu vực thường theo rất sát. Vì vậy, cần nhìn lại các động thái ứng phó trước đây. Ngay cả khi tại chu kỳ hiện tại, áp lực đi theo động thái của FED không quá lớn, việc nhìn lại quá khứ ít nhất cũng giúp chúng ta nhìn thấy xu hướng phản ứng của từng ngân hàng trung ương để tham khảo.

Biểu đồ 3 thể hiện thời gian cần thiết trung bình để mỗi ngân hàng trung ương có động thái ứng phó với các đợt tăng hoặc giảm lãi suất trước đây của Fed. Tính bình quân, chính sách tăng lãi suất thường được đưa ra sớm hơn so với tình huống giảm lãi suất, phản ánh nhu cầu tự bảo vệ của các ngân hàng trung ương ở các thị trường mới nổi. Tuy nhiên, điều đó không phải lúc nào cũng hoàn toàn chính xác.

Bình quân, dựa trên những động thái trước đây, sau khi FED tăng lãi suất được 4,8 tháng, các thị trường mới nổi châu Á mới điều chỉnh lãi suất. Trong khi đó, biểu đồ 4 thể hiện mức độ điều chỉnh tăng giảm lãi suất để ứng phó: chỉ có ngân hàng trung ương Sri Lanka và Philippines có mức điều chỉnh gần bằng hoặc cao hơn ngưỡng thay đổi của Fed trong một chu kỳ. Vì vậy, nhìn chung biên độ điều chỉnh lãi suất điều hành ở khu vực châu Á có xu hướng thấp hơn Fed.

Qua thời gian, cũng có những tiêu chuẩn chung giống như “kim chỉ nam” để tham khảo nhưng dữ kiện này không hẳn phản ánh đích xác tình hình sắp tới trong chu kỳ hiện tại do cơ cấu các nền kinh tế đều có những thay đổi và tỷ giá ngoại tệ trở nên linh hoạt hơn (giúp chính sách tiền tệ ít bớt bị ảnh hưởng bởi Fed). Vì vậy, Biểu đồ 5 thể hiện số lần các ngân hàng trung ương điều chỉnh tăng lãi suất trong hai chu kỳ thắt chặt gần đây của FED. Một lần nữa, chúng ta lại thấy phần lớn ngân hàng trung ương ở châu Á có xu hướng đi chậm lại so với FED.

Tìm kiếm khoảng đệm an toàn

Lạm phát được kiểm soát tương đối tốt và thái độ khoan thai, bình tĩnh trước động thái tăng lãi suất của FED trong quá khứ đã nói lên sự thật các ngân hàng trung ương châu Á sẽ không vội chạy theo chính sách tiền tệ thắt chặt của Mỹ nữa. Thêm nữa, các nước có vị thế tương đối mạnh trong thanh toán quốc tế cũng có thể linh hoạt hơn trong việc chậm đưa ra động thái ứng phó với chính sách thắt chặt của Mỹ. Có thể xem xét điều này theo hai cách.

Thứ nhất, tài khoản vãng lai vốn được coi là “lá chắn phòng thủ” đầu tiên trong trường hợp xảy ra biến động trên thị trường tài chính thế giới. Chỉ số này được duy trì tốt trong khu vực và được đánh giá là tốt hơn so với các chu kỳ thắt chặt trước đây của Fed. Biểu đồ 6 cho thấy tỷ trọng tài khoản vãng lai bình quân đối với GDP trong hai giai đoạn trước đây và dự báo của HSBC cho 2022-23. Hầu hết các nền kinh tế đều được dự báo sẽ có thặng dư (đáng kể) trong vòng hai năm tới. Ấn Độ và Indonesia là hai ngoại lệ nhưng thâm hụt của họ đều trong khả năng quản lý và thấp hơn so với chu kỳ trước. Riêng Sri Lanka lại ở tình thế khá khó khăn.

Cách thứ hai để xem xét “tấm đệm an toàn” là đặt dưới góc độ “lãi suất điều hành thực tế”. Cụ thể, điều quan trọng nhất ở đây là chênh lệch lãi suất điều hành thực tế trong nước với Mỹ: mức chênh lệch dương đáng kể sẽ giúp giữ chân hoặc thu hút thêm nhiều dòng vốn, vì thế ngân hàng trung ương không cần thắt chặt để tự bảo vệ.

Nhanh hơn một chút, tăng thêm một chút

Sau khi xem xét tất cả các vấn đề đó, HSBC đưa ra các dự báo mới nhất về lãi suất điều hành cho khu vực châu Á. Như đã nêu trên, tại Úc (50 điểm cơ bản), New Zealand (50 điểm cơ bản), Hàn Quốc (25 điểm cơ bản), Malaysia (50 điểm cơ bản) và Philippines (25 điểm cơ bản), HSBC đưa thêm mức tăng lãi suất vào dự báo điều chỉnh lãi suất điều hành trong năm 2023. Ở một số nền kinh tế khác, HSBC kỳ vọng các chỉ số sẽ tăng sớm hơn một chút so với dự báo trước đây, đặc biệt ở Ấn Độ và Đài Loan trong Quý 2 năm sau, cũng là thời điểm dự báo Singapore sẽ điều chỉnh tốc độ tăng biên độ tỷ giá hiệu dụng danh nghĩa (NEER) lần nữa lên 50 điểm cơ bản và HSBC thêm một lần tăng lãi suất với Ngân hàng Dự trữ New Zealand (RBNZ) (chuyển toàn bộ các lần thắt chặt sang 2022).

Ở Indonesia, thực tế HSBC đã giảm mức điều chỉnh lãi suất điều hành dự báo trong năm 2023 xuống 25 điểm cơ bản sau khi cân nhắc mức lãi suất đệm thực tế an toàn và kỳ vọng thêm 100 điểm cơ bản trong các kỳ điều chỉnh tăng tỷ lệ dự trữ bắt buộc. Ở Trung Quốc đại lục và Nhật Bản, HSBC vẫn không kỳ vọng nhìn thấy thay đổi về các công cụ chính sách tiền tệ trong năm 2023, mặc dù nhiều khả năng sẽ xuất hiện các các chính sách nới lỏng có mục tiêu.

Trần nào cần xem xét?

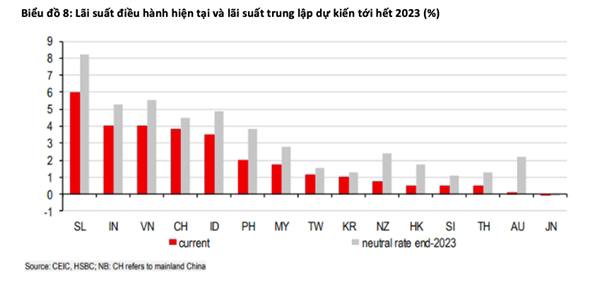

Trong những tháng gần đây, kỳ vọng thắt chặt chính sách rõ ràng đã tăng thêm dù là ở Mỹ hay bất cứ nơi nào trên thế giới. Tuy nhiên, điều quan trọng cần lưu ý là phạm vi điều chỉnh tăng lãi suất phụ thuộc vào lãi suất “trung lập” đối với một nền kinh tế nhất định. Chỉ số này biến động theo thời gian nhưng cũng thay đổi theo mô hình nhất định trong những thập kỷ gần đây, giảm “trần” điều chỉnh tăng lãi suất trước khi thắt chặt chính sách tiền tệ sẽ hạn chế tăng trưởng.

Biểu đồ 8 thể hiện lãi suất điều hành hiện tại trong khu vực và dự báo của chúng tôi về lãi suất trung lập vào cuối năm 2023. Tại phần lớn các nền kinh tế, lãi suất điều hành còn cần qua nhiều lần điều chỉnh tăng mới tới ngưỡng trung lập. Trên thực tế, so với mức bình quân trước đại dịch, lãi suất trung lập đã giảm thêm (Biểu đồ 9). Điều này có nghĩa là các ngân hàng trung ương sẽ cần thận trọng vì từng đợt tăng lãi suất có thể khiến tăng trưởng chậm lại so với trước… chắc chắn đó là một điều cần lưu tâm khi Chủ tịch Powell bắt đầu tiến trình tăng lãi suất.