Lãi suất tiết kiệm giảm sâu, triển vọng nào cho các kênh tài sản đầu tư tháng 6/2023?

Đó là nhận định của ông Đinh Quang Hinh - Trưởng bộ phận Vĩ mô và Chiến lược thị trường và các chuyên gia phân tích tại Chứng khoán VnDirect trong báo cáo chiến lược tháng 6 vừa ban hành.

Lãi suất tiết kiệm giảm giúp giảm bớt áp lực tới định giá thị trường

Ông Hinh cho biết, hiện tại chỉ số VN-INDEX đang giao dịch tại mức 0,8 lần P/E trung bình 5 năm và 0,7 lần P/B trung bình 5 năm. Lãi suất tiền gửi 12 tháng duy trì xu hướng giảm trong tháng 5 với mức giảm khoảng 0,3-0,4 điểm %. Tuy nhiên, tỷ suất thu nhập trên giá (E/P) của VN-INDEX cũng giảm xuống còn 8,0% trong tháng 5 do lợi nhuận chung toàn thị trường tăng trưởng âm trong quý I/2023. Kết hợp với tỷ suất cổ tức ở mức 1,7%, chênh lệch giữa tỷ suất lợi tức thị trường và lãi suất tiền gửi hiện ở mức khoảng 2,7%, khá hợp lý ở thời điểm hiện tại.

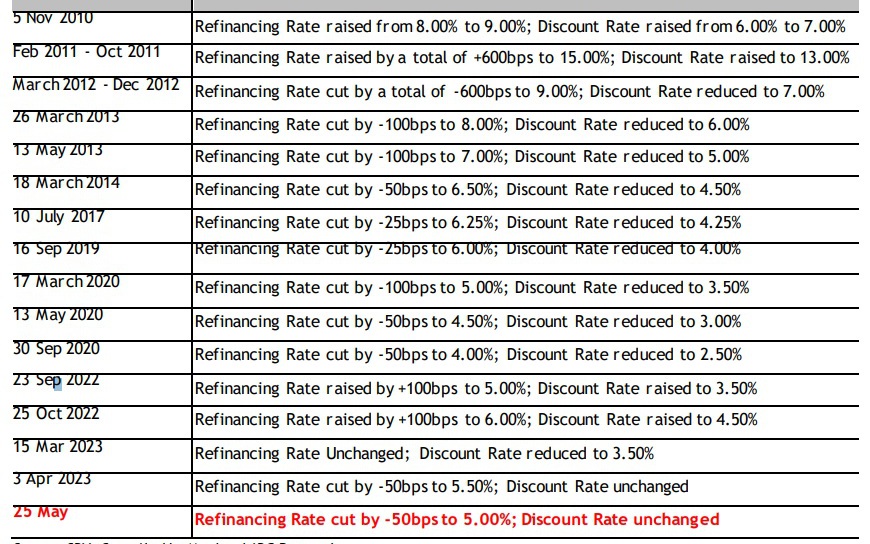

Sau những động thái quyết liệu của NHNN, ông Đinh Quang Hinh – Trưởng bộ phận Vĩ mô và Chiến lược thị trường (VnDirect) kỳ vọng, lãi suất tiền gửi kỳ hạn 12 tháng bình quân hạ về mức 6,5-6,7%/năm vào cuối năm 2023.

Tuy vậy, với kỳ vọng lãi suất tiết kiệm có thể sẽ tiếp tục giảm trong những tháng tới trong khi lợi nhuận toàn thi trường có thể phục hồi kể từ quý I/2023 trở đi thì thị trường có thể được định giá lại ở mức cao hơn. Do đó, nhà đầu tư có thể cân nhắc nâng dần tỷ trọng cổ phiếu trong danh mục đầu tư ở thời điểm hiện tại để đón đầu xu hướng này.

Các nhà phân tích cũng cho rằng, hàng loạt chính sách hỗ trợ đã và đang được triển khai trong thời gian qua đã kéo cấn cân rủi ro/cơ hội của thị trường đang dần nghiêng về phía tích cực. Dòng tiền thông minh cũng đã bắt đầu có dấu hiệu quay trở lại thị trường chứng khoán khi thanh khoản của thị trường cải thiện dần trong vòng một tháng gần đây.

"Chúng tôi kỳ vọng những tín hiệu tích cực trên sẽ tiếp tục duy trì và chỉ số VN-INDEX có thể bứt phá qua vùng kháng cự mạnh 1.080- 1.100 điểm để hướng tới các cột mốc cao hơn trong tháng 6. Nhà đầu tư có thể tận dụng các phiên điều chỉnh để gia tăng tỷ trọng cổ phiếu, ưu tiên cổ phiếu có câu chuyện tăng trưởng hoặc được hưởng lợi từ chính sách và xu hướng lãi suất giảm trong thời gian tới như nhóm chứng khoán, ngân hàng, đầu tư công, hạ tầng năng lượng (điện, dầu khí)", ông Hinh nói.

Chỉ số VN-INDEX có thể vượt vùng kháng cự 1.080-1.100 điểm và bước vào nhịp tăng ngắn hạn trong tháng 6/2023

Danh mục cổ phiếu khuyến nghị trong tháng 6/2023

Với nhận định cho rằng, thị trường chứng khoán sẽ khởi sắc trong tháng 6/2023, các chuyên gia VnDirect đưa ra 5 cổ phiếu được khuyến nghị trong tháng này.

Cụ thể, trong lĩnh vực ngân hàng theo các chuyên gia tại đây MBB và TCB là 2 cổ phiếu được yêu thích. Trong đó, việc ưa thích cổ phiếu MBB xuất phát từ chất lượng tài sản của ngân hàng thực tế tốt hơn thị trường đang phản ánh khi Novaland đang có những dấu hiệu tích cực trong việc tái cơ cấu, cho vay Trung Nam chỉ ở các dự án điện mặt trời với giá FIT 1, và với Hưng Thịnh, MBB không cho vay dự án bất động sản hay đầu tư trái phiếu doanh nghiệp, có cho vay xây lắp nhưng không nhiều.

Quan trọng hơn, nền tảng tăng trưởng dài hạn của MBB vẫn vững chắc với lợi thế chi phí vốn trong nhóm thấp nhất thị trường và hệ sinh thái dịch vụ tài chính đa dạng cùng với sự hỗ trợ của cổ đông lớn Viettel, doanh nghiệp viễn thông hàng đầu Việt Nam.

Về kết quả kinh doanh, quý I/2023 MBB ghi nhận tương đối tốt với lợi nhuận tăng trưởng 10%, hoàn thành 25% kế hoạch cả năm. NIM chỉ giảm nhẹ và vẫn duy trì được ở mức dẫn đầu thị trường.

Dù vậy, điểm trừ của MBB là nợ xấu và nợ đáng chú ý có tăng mạnh, tuy nhiên khả năng cao là do bị ảnh hưởng bởi CIC. MBB hiện đang giao dịch ở mức định giá hấp dẫn với P/B 1,1x, thấp hơn đáng kể so với mức TB 3 năm là 1,5x. Các chuyên gia kỳ vọng MBB sẽ tiếp tục duy trì tăng tăng trưởng lợi nhuận kép trên 15% trong 3 năm tới sau khi đã tăng trưởng mạnh trung bình 30% trong 3 năm vừa qua. Giá mục tiêu 1 năm của MBB được đưa ra là 29.300 đồng/cp.

Đối với TCB của Techcombank, việc ưa thích cổ phiếu TCB do áp lực từ thị trường đã khiến định giá cổ phiếu rơi xuống mức thấp lịch sử. Dựa theo ước tính của chúng tôi, TCB hiện đang giao dịch ở mức định giá P/B 0,7 lần cho năm 2023; Dự thảo sửa đổi Thông tư 16 được kỳ vọng sẽ xử lý các nút thắt của trái phiếu doanh nghiệp – là một trong những nguồn thu nhập quan trọng của TCB. Hơn nữa, với việc Ngân hàng Nhà nước ra tín hiệu sẽ tiếp tục chính sách tiền tệ mở rộng, chuyên gia kỳ vọng hiện tại sẽ là vùng đáy về định giá cho các cổ phiếu, dẫn đến khả năng thị trường hồi phục mạnh trong thời gian tới, cũng như cho các cổ phiếu có beta cao như TCB. Ngoài ra, các chuyên gia cùng kỳ vọng TCB có thể duy trì mức tăng trưởng lợi nhuận ròng bền vững tại 12%/14% so với cùng kỳ cho năm 2023-24 dựa trên kỳ vọng tăng trưởng tín dụng 12%/10% và NIM đạt 5,5%/5,4%.

Ngoài ra, PC1, POW và SZC nằm trong danh mục cổ phiếu ưa thích trong tháng 6 này.

Trong đó, POW - doanh nghiệp điện khí hàng đầu sẽ được hưởng lợi từ xu hướng phát triển công suất điện khí mạnh mẽ theo những định hướng rõ ràng trong quy hoạch điện VIII. Doanh nghiệp đang là chủ đầu tư của một trong những dự án trọng điểm, dự kiến sẽ là nhà máy điện khí sử dụng LNG đầu tiên tại Việt Nam - Nhơn Trạch 3&4 (1600MW), đồng thời liên doanh đầu tư (30%) vào một dự án điện khí khác đó là LNG Quảng Ninh (1500MW). Trong khi Nhơn Trạch 3&4 sẽ đi vào vận hành từ lần lượt Q4/24 và Q2/25, LNG Quảng Ninh sẽ triển khai trong giai đoạn 2025-30.

PC1 thì hỗ trợ bởi các hoạt động mở rộng kinh doanh ở nhiều ngành nghề, làm dày hơn hệ sinh thái của công ty bao gồm khai khoán Niken, Bất động sản KCN và BDĐ nhà ở. Hơn nữa, PC1 - với vị thế là nhà thầu EPC điện gió và xây lắp điện hàng đầu sẽ được hưởng lợi sớm nhất khi quy hoạch điện VIII được ban hành và các vướng mắc trong chính sách giá mới cho năng lượng tái tạo được tháo gỡ.

SZC có vị thế thuận lợi để nắm bắt cơ hội từ nhu cầu thuê đất khu công nghiệp đang ngày càng tăng tại các tỉnh phía Nam nhờ sở hữu quỹ đất cho thuê lớn (~600ha) cùng giá cho thuê đất cạnh tranh trong các công ty niêm yết trong ngành tại Bà Rịa – Vũng Tàu, một trong những trung tâm công nghiệp trọng điểm của phía Nam.