Mã cổ phiếu TPB được VNDirect kiến nghị khả quan, tiềm năng tăng hơn 53%

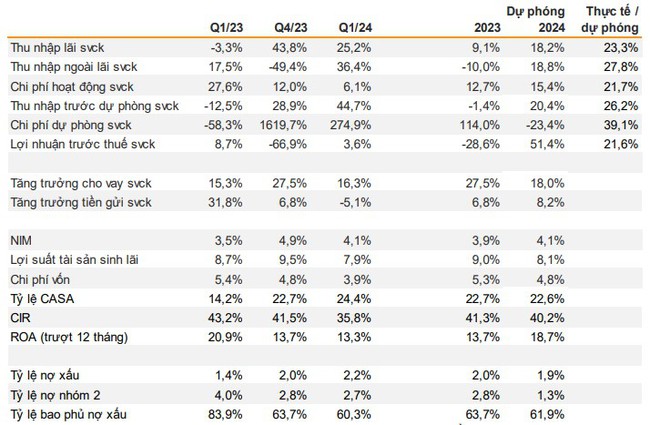

Theo báo cáo mới nhất của VNDirect, trong quý I/2024, tổng thu nhập hoạt động (TOI) của TPBank tăng mạnh 28% so với cùng kỳ,đạt 4.685 tỷ đồng, nhờ thu nhập lãi (NII) tăng trưởng 25,2%. Dư nợ tín dụng giảm 3% so với đầu năm do dư nợ cho vay giảm 2%. NIM cải thiện 59 điểm cơ bản so với cùng kỳ, đạt 4,1%.

Mặc dù lãi suất cho vay giảm, TPBank vẫn có thể cải thiện NIM nhờ lãi suất tiền gửi đã giảm trong quý. Chi phí vốn giảm 144 điểm cơ bản so với cùng kỳ (giảm 91 điểm cơ bản so với quý trước), trong khi lợi suất tài sản chỉ giảm 81 điểm cơ bản (giảm 167 điểm cơ bản so với quý trước). Thu nhập ngoài lãi cũng tăng 36,4% svck, nhờ thu nhập từ hoạt động đầu tưtăng mạnh.

Mặc dù tổng thu nhập hoạt động tăng mạnh, lợi nhuận ròng của TPBank chỉ tăng nhẹ 3,5% so với cùng kỳ. VNDirect lý giải nguyên nhân do chi phí dự phòng tăng gấp 3,8 lần trong quý I/2024. Chi phí tín dụng tăng 39 điểm cơ bản so với cùng kỳ (giảm 44 điểm cơ bản sv quý trước), đạt 0,6% do tỷ lệ nợ xấu tăng. Chi phí hoạt động thấp hơn dự kiến giúp làm giảm áp lực lên lợi nhuận ròng, khi tỷ lệ chi phí/thu nhập (CIR) giảm 7,4 điểm % so với 3 tháng đầu năm 2023.

Dự phòng kết quả kinh doanh của TPBank (nguồn: VNDirect Research)

Về chất lượng nợ xấu, vào cuối quý I/2024, tỷ lệ nợ xấu tăng 0,8 điểm % so với quý I/2023 (tăng 0,2 điểm % so với quý trước), đạt 2,23%. Tuy tỷ lệ nợ xấu cao hơn dự kiến, chuyên gia đánh giá điểm tích cực là tỷ lệ nợ nhóm 2 của TPBank đã giảm trong hai quý liên tiếp, kể từ quý III/2023.

Mặc dù chất lượng tài sản không phục hồi nhanh như VNDirect dự phóng trước đó, nhưng giai đoạn khó khăn nhất đã qua.

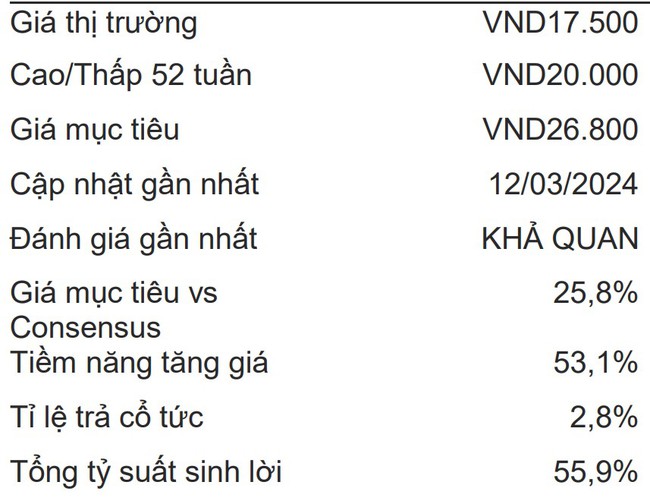

Định giá cổ phiếu TPBank ((nguồn: VNDirect Research)

Về định giá, VNDirect khuyến nghị khả quan với mã cổ phiếu TPB với giá mục tiêu là 26.800 đồng/cổ phiếu. Tiềm năng tăng giá cổ phiếu này là 53,1%.

Hiện tại, trên thị trường chứng khoán, đóng cửa phiên giao dịch ngày 10/5, giá cổ phiếu TPB giảm 0,28% so với phiên giao dịch liền kề, hiện đang ở mức 18.100 đồng/cổ phiếu.