Chứng khoán Mirae Asset (Việt Nam) dự báo thời điểm Việt Nam phục hồi sản xuất

Công ty Chứng khoán Mirae Asset vừa phát hành báo cáo "Ngành bất động sản - Khu công nghiệp: Nước lên, thuyền dâng", trong đó các nhà phân tích đã đưa ra nhận định tích cực cho kinh tế 6 tháng cuối năm 2023.

Môi trường tài chính toàn cầu dường như đã hạ nhiệt

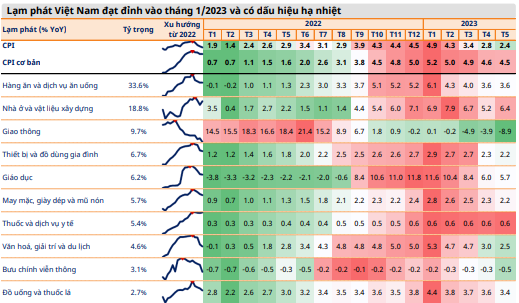

Theo thống kê, trong quý I/2023, lạm phát tại Việt Nam đạt đỉnh và dần có dấu hiệu hạ nhiệt trong quý II/2023 do lạm phát chi phí đẩy có phần giảm bớt (chuỗi cung ứng hàng hóa toàn cầu đã dần ổn định) và lạm phát cầu kéo cũng nhanh chóng suy yếu do nhu cầu tiêu dùng trên toàn thế giới giảm đáng kể trong 5 tháng đầu năm 2023.

Tỷ lệ lạm phát tại khu vực Euro tháng 5 cũng đã giảm xuống mức thấp nhất trong 15 tháng; cùng với chỉ số CPI tháng 5 của Mỹ vừa được công bố cũng cho thấy một viễn cảnh tương tự.

Lạm phát Việt Nam đạt đỉnh vào tháng 1/2023 và có dấu hiệu hạ nhiệt. Ảnh: Mirae Asset.

Theo Bộ Lao động Hoa Kỳ, CPI chỉ tăng 0,1% trong tháng 5 và 4% so với năm trước. Đây là mức thấp nhất được ghi nhận trong 2 năm vừa qua.

Trong bối cảnh lạm phát thế giới đang hạ nhiệt rõ rệt, Mirae Asset cho rằng Việt Nam sẽ có nhiều dư địa hơn trong việc quản lý và điều tiết kinh tế vĩ mô tại nửa cuối năm 2023. Bên cạnh đó, điều này còn khuyến khích dòng vốn FDI nhanh chóng quay trở lại.

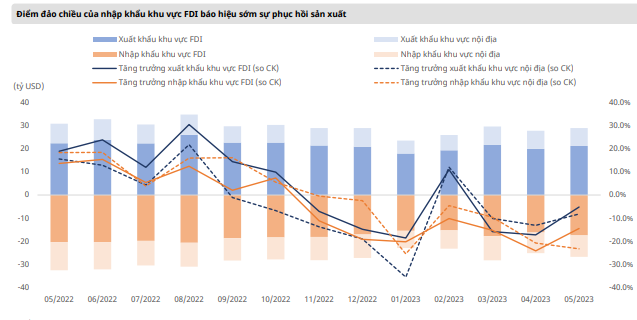

Trong 5 tháng đầu năm 2023, tổng giá trị nhập khẩu và xuất khẩu ước tính đạt 262,5 tỷ USD, giảm 14,2% so với cùng kỳ năm trước. Theo Tổng cục Thống kê (GSO), sự sụt giảm trong tổng giá trị giao dịch chủ yếu do nền kinh tế thế giới chậm lại, đặc biệt là nhu cầu yếu. Những yếu tố này ảnh hưởng tiêu cực đến sản xuất công nghiệp và hoạt động xuất nhập khẩu của Việt Nam, trong đó, sản xuất các mặt hàng chủ lực trong xuất khẩu đã chậm lại trong thời gian qua.

Hoạt động xuất nhập khẩu khu vực FDI có thể đã chạm đáy. Ảnh: Mirae Asset.

Tuy nhiên, sự cải thiện trong nhập khẩu của các doanh nghiệp FDI trong tháng 5/2023 so với tháng trước cũng như tốc độ giảm so với cùng kỳ đã giảm tốc đưa ra những tín hiệu tích cực giữa những dữ liệu đáng thất vọng.

Mirae Asset cho rằng điểm đảo chiều của nhập khẩu sẽ là dấu hiệu sớm về sự phục hồi sản xuất. Bên cạnh đó, áp lực lạm phát đang dần giảm bớt và vẫn còn dư địa cho các chính sách hỗ trợ trong nửa sau năm 2023 dựa vào những yếu tố sau: Chuỗi cung ứng toàn cầu đã được khôi phục; Lạm phát được kiểm soát ở mức thấp; Thặng dư thương mại duy trì ở mức dương và Fed nhiều khả năng sẽ thực hiện đợt tăng lãi suất cuối cùng.

Sự dịch chuyển trở lại của dòng vốn FDI và kỳ vọng tín hiệu sớm hồi phục?

Báo cáo của Bộ Kế hoạch và Đầu tư cho biết, tính đến ngày 20/6/2023, tổng vốn đăng ký cấp mới, điều chỉnh và góp vốn mua cổ phần, mua phần vốn góp (GVMCP) của nhà đầu tư nước ngoài (ĐTNN) đạt gần 13,43 tỷ USD, bằng 95,7% so với cùng kỳ năm 2022, tăng 3 điểm phần trăm so với 5 tháng đầu năm.

Cụ thể, có 1.293 dự án mới được cấp Giấy chứng nhận đăng ký đầu tư (GCNĐKĐT) (tăng 71,9% so với cùng kỳ), tổng vốn đăng ký đạt hơn 6,49 tỷ USD (tăng 31,3% so với cùng kỳ); có 632 lượt dự án đăng ký điều chỉnh vốn đầu tư (tăng 29,8% so với cùng kỳ), tổng vốn đầu tư tăng thêm đạt gần 2,93 tỷ USD (giảm 57,1% so với cùng kỳ); có 1.594 giao dịch GVMCP của nhà ĐTNN (giảm 6,6% so với cùng kỳ), tổng giá trị vốn góp đạt hơn 4,01 tỷ USD (tăng 76,8% so với cùng kỳ).

Tính tới ngày 20/6/2023, ước tính các dự án đầu tư nước ngoài đã giải ngân được khoảng 10,02 tỷ USD, tăng nhẹ 0,5% so với cùng kỳ năm 2022, tăng 1,3 điểm phần trăm so với 5 tháng đầu năm.

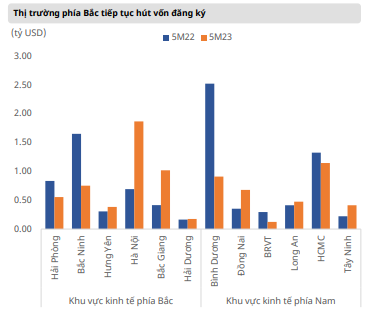

Theo Mirae Asset, dựa vào số liệu vốn nước ngoài đăng ký, các nhà đầu tư Đài Loan – phần lớn là các nhà sản xuất linh kiện điện tử đang tích cực xem xét mở rộng chuỗi cung ứng tại thị trường Việt Nam.

Ngoài ra, hiện nay có thêm nhiều công ty Trung Quốc khởi động, mở rộng các dự án sản xuất tại Việt Nam nhờ vào hàng loạt thỏa thuận thương mại tự do và chi phí lao động cạnh tranh. Các doanh nghiệp này đang tiến hành đẩy mạnh khảo sát thị trường khu công nghiệp phía Bắc để tìm các địa điểm xây dựng cơ sở sản xuất với các lợi thế về chuỗi cung ứng và hậu cần thuận lợi so với thị trường Trung Quốc.

Thị trường phía Bắc tiếp tục thu hút vốn đăng ký. Ảnh: Mirae Asset.

Điều này đồng nghĩa Việt Nam có nhiều cơ hội để hút dòng FDI trong những tháng tới. Trong 6 tháng qua, Chính phủ đã bổ sung chính sách hỗ trợ tập trung vào FDI.

Như chủ trương thí điểm Hợp đồng mua bán điện trực tiếp (DPPA) và Quy hoạch điện 8 đã thể hiện rõ định hướng phát triển năng lượng tái tạo và hướng đến việc cung cấp tín chỉ carbon (loại giấy phép cho phép chủ sở hữu một giới hạn phát thải khí CO2 nhất định, có thể chuyển nhượng được và được công nhận bới Chính phủ).

Bộ Tài nguyên và Môi trường hiện đang xây dựng dự thảo về "Phát triển thị trường carbon tại Việt Nam". Theo dự thảo, kể từ năm 2025, Việt Nam sẽ bắt đầu tổ chức vận hành thí điểm sàn giao dịch tín chỉ carbon với kỳ vọng triển khai chính thức vào năm 2028. Hiện các doanh nghiệp FDI vào Việt Nam cũng yêu cầu được cung ứng năng lượng sạch cho sản xuất.

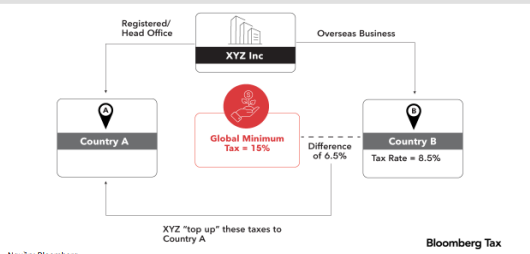

Mặc dù, thuế suất thuế thu nhập doanh nghiệp tối thiểu toàn cầu (GMT – thuế tối thiểu) do Tổ chức Hợp tác và Phát triển Kinh tế (OECD) đề xuất đưa ra mức thuế suất 15% đối với các tập đoàn đa quốc gia (MNCs) có doanh thu hàng năm trên 750 triệu Euro (hoặc 870 triệu USD) ít nhất hai năm trong giai đoạn bốn năm gần nhất. 163 quốc gia (bao gồm Việt Nam) đã đồng ý thực hiện chính sách này và Việt Nam đang xem xét khả năng áp dụng từ đầu năm 2024.

Đáng chú ý, mức thuế ưu đãi cho các nhà đầu tư nước ngoài của các quốc gia tham gia sẽ được quy về tiêu chuẩn GMT. Mirae Asset cho rằng, chính sách này có thể làm mờ nhạt những lợi thế của Việt Nam trong việc thu hút FDI thông qua công cụ thuế quan.

Cơ chế GMT. Ảnh: Bloomberg.

Bộ Tài chính nêu ra, hiện có khoảng 90 MNCs tại Việt Nam đang được hưởng mức thuế suất hiệu quả bình quân là 12,3%, thấp hơn mức 15% của OECD. Việt Nam đang lên kế hoạch điều chỉnh chính sách liên quan đến khu vực FDI để bù đắp cho những hạn chế về mặt ưu đãi thuế. Bên cạnh đó, Việt Nam đang nghiên cứu và ưu tiên áp dụng chính sách thuế tối thiểu nội địa để giành quyền ưu tiên thu mức thuế chênh lệch thay vì chuyển giao quyền này cho các quốc gia khác.

Theo Phòng Thương mại Châu Âu tại Việt Nam (Eurocham), mức độ cạnh tranh về mặt thuế quan là không phải là yếu tố trọng yếu trong quá trình ra quyết định của các nhà đầu tư nước ngoài. Việc cải thiện quy trình hành chính, phát triển cơ sở hạ tầng, đơn giản hóa thủ tục nhập cư và cấp phép làm việc là những yếu tố ưu tiên hàng đầu. Do đó, mức GMT được đánh giá sẽ không phải là một rào cản đáng kể đối với dòng vốn FDI vào Việt Nam, đặc biệt là đối với việc phát triển các khu công nghiệp