Nhiều ngân hàng đã gần cạn room tín dụng và “thông điệp” mới của Ngân hàng Nhà nước

Vừa được cấp thêm, đã có ngân hàng gần cạn room tín dụng

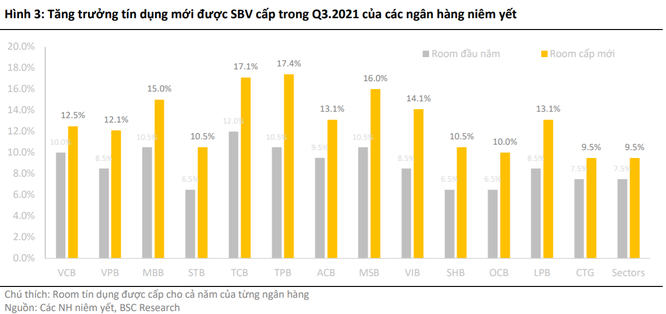

Báo cáo cập nhật ngành ngân hàng của CTCP Chứng khoán Ngân hàng Đầu tư và Phát triển Việt Nam (BSC) đề cập nhiều ngân hàng đã được cấp thêm room tín dụng trong năm nay, tập trung chủ yếu ở nhóm thương mại cổ phần.

Trong đó, hai ngân hàng được cấp hạn mức tín dụng cao nhất là Techcombank và TPBank, với hạn mức lên tới 17,1% và 17,4%.

Nguyên nhân là do 2 nhà băng này có tỉ lệ an toàn vốn (CAR) theo Basel 2 ở mức cao, danh mục đầu tư rộng và không tập trung quá nhiều vào các ngành nghề rủi ro.

Hai ngân hàng được cấp hạn mức tín dụng cao nhất là Techcombank và TPBank, với hạn mức lên tới 17,1% và 17,4%.

Bên cạnh đó, một loạt ngân hàng cũng được nới lên trên 13%, bao gồm: LPB (13,1%), ACB (13,1%), VIB (14,1%), MBB (15%) và MSB (16%).

Một số ngân hàng được nới room từ 9,5-12,5% bao gồm: VCB (12,5%), VPB (12,1%), SHB (10,5%), STB (10,5%), OCB (10%), CTG (9,5%).

Đáng chú ý, dù được nới room tín dụng, nhưng theo cập nhật của các chuyên gia Chứng khoán VCBS, đã có ngân hàng sử dụng gần hết room tín dụng vừa được nới thêm trong quý III. TPBank là điển hình.

Theo ước tính của VCBS, TPBank tăng trưởng tín dụng 16,6% sau 8 tháng 2021. Trong năm 2020, mức tăng trưởng tín dụng của nhà băng này lên tới 30%. Nhóm phân tích kỳ vọng TPBank sẽ tiếp tục được nâng hạn mức tín dụng trong các tháng cuối năm và tốc độ tăng trưởng tín dụng có thể đạt trên 20% cho cả năm nay.

Theo ước tính của VCBS, TPB tăng trưởng tín dụng 16,6% sau 8 tháng 2021. (Ảnh: TPBank)

Về tổng thể, tính đến hết tháng 8, dư nợ tín dụng toàn nền kinh tế đạt trên 9,87 triệu tỷ đồng, tăng 7,42% so với cuối năm ngoái và tăng 14,9% so với cùng kỳ.

Tại báo cáo tiền tệ trong tuần qua (20 - 24/9) của Công ty Chứng khoán SSI, các chuyên gia đánh giá, tăng trưởng tín dụng tích cực phần nào nhờ việc giảm lãi suất cho vay và các gói hỗ trợ cho vay giúp khách hàng phục hồi sản xuất kinh doanh trong thời gian qua, nhóm phân tích đánh giá.

"Chính sách tiền tệ trong thời gian tới sẽ duy trì trạng thái nới lỏng để hỗ trợ sự hồi phục của nền kinh tế sau đại dịch. Mặc dù nhiều khả năng Ngân hàng Nhà nước sẽ không cắt giảm lãi suất điều hành trong năm nay, song những biện pháp hỗ trợ khác như tăng hạn mức tín dụng sẽ tạo điều kiện giúp các ngân hàng thương mại có thể giảm mặt bằng lãi suất cho vay", theo các chuyên gia SSI.

Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng nhấn mạnh, cơ quan quản lý sẽ tăng thêm hạn mức tăng trưởng tín dụng cho các ngân hàng và điều chỉnh lãi suất phù hợp theo đúng cam kết. (Ảnh: Seabank0

Thông điệp từ Ngân hàng Nhà nước

Dự báo về tăng trưởng tín dụng năm 2021, trao đổi với Etime, Chuyên gia kinh tế trưởng ADB Nguyễn Minh Cường dự báo, nhu cầu tín dụng cho đến nay vẫn giảm trong năm 2021 do đại dịch làm gián đoạn sản xuất và kinh doanh. Tăng trưởng tín dụng dự kiến sẽ chậm lại ở mức 10% –11% trong năm nay, thấp hơn chỉ tiêu 12%.

Trong thông điệp vừa phát đi, Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng nhấn mạnh, cơ quan quản lý sẽ tăng thêm hạn mức tăng trưởng tín dụng cho các ngân hàng và điều chỉnh lãi suất phù hợp theo đúng cam kết.

Cũng theo Thống đốc Nguyễn Thị Hồng, các ngân hàng đã giảm khoảng 28.000 tỷ đồng tiền lãi thông qua các đợt giảm lãi suất cho vay với người dân và doanh nghiệp, dự kiến số tiền giảm lãi này sẽ còn tăng thêm từ nay đến cuối năm khi lãi suất cho vay vẫn đang giữ xu hướng thấp hơn.

Còn theo Vụ trưởng Vụ tín dụng các ngành kinh tế (NHNN) ông Nguyễn Tuấn Anh, cầu tín dụng sẽ cải thiện kể từ tháng 9 này khi Chính phủ nới lỏng giãn cách, các ngân hàng sẽ ngay lập tức đáp ứng các nhu cầu vốn của các doanh nghiệp.

"Ngân hàng còn có dư địa tín dụng. Mục tiêu năm nay là 12% nhưng linh hoạt, nếu cần thiết vẫn có thể mở, nếu có điều kiện mở rộng sẽ mở ngay để tạo điều kiện tối đa cho doanh nghiệp", ông Tuấn Anh nói.

Về định hướng tín dụng, trong văn bản gửi các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, NHNN đặc biệt yêu cầu các ngân hàng phải kiểm soát chặt chẽ tốc độ tăng trưởng dư nợ tín dụng, chất lượng tín dụng đối với các lĩnh vực tiềm ẩn rủi ro hoặc chịu tác động lớn của dịch Covid-19, đặc biệt là dư nợ lĩnh vực bất động sản với mục đích tự sử dụng.

Cụ thể, các ngân hàng phải lưu ý thường xuyên đánh giá tình hình hoạt động, tình hình tài chính, khả năng trả nợ để có biện pháp xử lý phù hợp, nhằm hạn chế rủi ro phát sinh; kiểm soát chặt chẽ hoạt động đầu tư trái phiếu doanh nghiệp, đặc biệt là việc đầu tư trái phiếu doanh nghiệp với mục đích liên quan đến xây dựng, kinh doanh bất động sản hoặc tăng quy mô vốn của tổ chức phát hành hoạt động trong lĩnh vực xây dựng, kinh doanh bất động sản; duy trì tỷ lệ nợ xấu nội bảng, nợ bán cho VAMC chưa xử lý và các khoản tiềm ẩn trở thành nợ xấu dưới 3% so với tổng dư nợ cho vay, đầu tư.