Nợ xấu: Ngày càng ''xấu'' tại 3 "ông lớn" quốc doanh, tăng sốc tại ngân hàng đại gia họ Trịnh

3 "ông lớn" quốc doanh, Vietinbank có nợ xấu cao nhất

Trong số các ngân hàng quốc doanh (ngoại trừ Agribank không được thống kê), VietinBank có nợ xấu cao nhất với trên 15.300 tỷ đồng nợ xấu nội bảng – đứng thứ 2 trong bảng xếp hạng nợ xấu trong danh mục được thống kê.

Trong đó, hai nhóm nợ 3 (nợ dưới tiêu chuẩn) và 4 (nợ nghi ngờ) giảm nhưng riêng nợ nhóm 5 (nợ có khả năng mất vốn) lại tăng mạnh 36%.

Tại thời điểm 31/3/2022, tỷ lệ nợ xấu của VietinBank là 1,25%, dù giảm nhẹ so với 1,26% cuối năm ngoái nhưng vẫn cao nhất trong nhóm 3 ngân hàng quốc doanh Vietcombank, VietinBank và BIDV.

Trong kỳ, VietinBank đã tăng gấp 3 lần chi phí dự phòng rủi ro lên 4.426 tỷ đồng. Đây cũng là một nguyên nhân khiến lợi nhuận trước thuế của ngân hàng này chỉ còn 5.822 tỷ đồng, giảm 28% so với cùng kỳ 2021.

Tuy nhiên, việc tăng mạnh trích lập dự phòng rủi ro đã nâng tỷ lệ bao phủ nợ xấu tính đến cuối quý I/2022 của VietinBank lên gần 200%, tăng mạnh so với mức 180% hồi cuối năm 2021.

Tổng hợp báo cáo tài chính quý I/2022. (Ảnh: LT)

BIDV và Vietcombank ghi nhận số dư nợ xấu tại thời điểm cuối tháng 3 lần lượt là 13,7 nghìn tỷ đồng và 8,3 nghìn tỷ đồng, đứng vị trí thứ 3 và thứ 4 trong bảng xếp hạng.

Tương tự VietinBank, BIDV cũng có nợ nhóm 3 và 4 giảm so với đầu năm, chỉ có nợ nhóm 5 tăng với mức tăng 19%. Đến cuối quý này, BIDV cũng là ngân hàng có con số tuyệt đối nợ nhóm 5 cao nhất với 8.683,7 tỷ đồng. Dù vậy, tỷ lệ nợ xấu của ngân hàng vẫn chỉ dừng ở mức 0,97%.

Trong khi đó, Vietcombank là ngân hàng mà cả ba nhóm nợ 3, 4, 5 đều tăng so với cuối năm 2021, trong đó nợ nhóm 3 tăng gần gấp đôi, nợ nhóm 4 tăng 75% và nợ nhóm 5 tăng 18%.

Tuy nhiên, Vietcombank vẫn là ngân hàng có chất lượng tín dụng được kiểm soát khá chặt chẽ. Tính đến 31/3/2022, tỷ lệ nợ xấu của ngân hàng này chỉ 0,8% và tỷ lệ dự phòng bao nợ xấu đạt mức cao nhất ngành là 424%.

Đặc biệt, Vietcombank đã trích lập 100% dự phòng rủi ro cho dư nợ cơ cấu, sớm trước 2 năm so với thời hạn quy định của Ngân hàng Nhà nước.

Tổng hợp báo cáo tài chính quý I/2022. (Ảnh: LT)

VPBank dẫn đầu, OCB tăng "sốc"

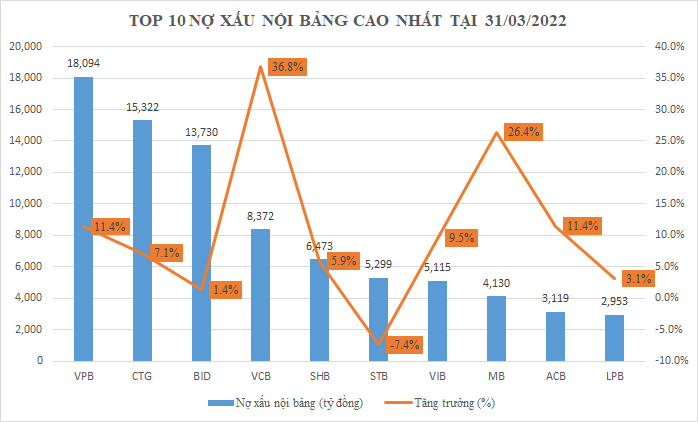

Khối ngân hàng TMCP, VPBank tiếp tục dẫn đầu với số nợ xấu nội bảng 18 nghìn tỷ đồng.

TOP 10 ngân hàng có nợ xấu cao nhất tính đến 31/3/2022, ngoài VPBank còn có SHB (6.473 tỷ đồng); Sacombank (STB – 5.300 tỷ đồng); VIB (5.115 tỷ đồng); MB (4.130 tỷ đồng); ACB (3.119 tỷ đồng) và LPB (2.953 tỷ đồng).

Như vậy, TOP 10 nợ xấu cao nhất tính đến cuối quý I/2022 đều là những gương mặt quen thuộc. Tính riêng nợ xấu của 10 ngân hàng trên đã chiếm 82.608 tỷ đồng, tương đương 75% tổng nợ xấu của gần 30 ngân hàng được khảo sát.

Tổng hợp báo cáo tài chính quý I/2022. (Ảnh: LT)

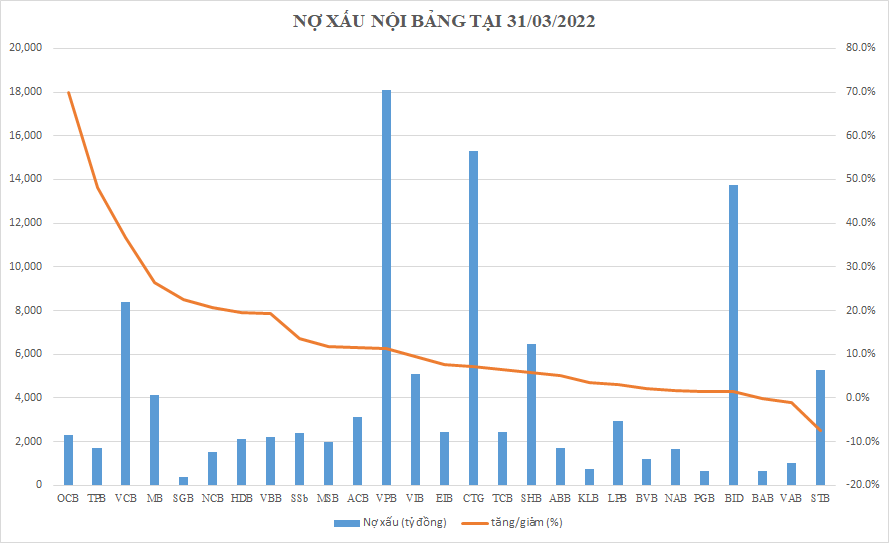

Xét về tốc độ tăng trưởng nợ xấu, OCB của Chủ tịch Trịnh Văn Tuấn là nhà băng có số dư nợ xấu nội bảng tăng mạnh nhất với gần 70% trong 3 tháng, bình quân 23%/tháng. Hiện tại, nợ xấu của OCB cuối tháng 3/2022 đạt 2.293 tỷ đồng.

Trong cơ cấu, nợ nhóm 5 chỉ tăng 38% so với đầu năm song lại chiếm tới 44% tổng số nợ xấu nội bảng của OCB. Nợ nhóm 4 tăng mạnh nhất 141% và nợ nhóm 3 tăng 79%.

Tiếp theo là TPBank và Vietcombank với mức tăng nợ xấu lần lượt 48% và 36,8% so với đầu năm.

Các ngân hàng có số nợ xấu nội bảng tăng trưởng trên dưới 20% gồm: MB (tăng 26%); Saigonbank (22,5%), NCB (20,7%). HDB (19,7%).

Ngược lại, trong số gần 30 ngân hàng được thống kê, BacABank, VietABank và Sacombank là các ngân hàng có số nợ xấu giảm trong quý từ 0,2% - 7,4%.

Các khoản nợ xấu của ngân hàng có khả năng sẽ tăng trong năm 2022. (Ảnh: TN)

Trong báo cáo vừa phát hành, các chuyên gia tại Chứng khoán SSI nhận định, tỷ lệ nợ xấu tại hầu hết các ngân hàng xấu đi trong quý I/2022, nguyên nhân một phần là do việc phân loại lại các khoản nợ tái cơ cấu thành nợ nhóm 4 hoặc 5 sau khi hết thời hạn tái cơ cấu. Chất lượng tài sản trong quý I/2022 ở các ngân hàng chưa phải là vấn đề đáng lo ngại nhưng áp lực trích lập dự phòng vẫn ở mức cao ( tăng 18% so với cùng kỳ) - theo SSI.

Báo cáo triển vọng ngành ngân hàng Việt Nam phát hành mới đây của Công ty chứng khoán Mirae Asset lưu ý, các khoản nợ xấu của ngân hàng có khả năng sẽ tăng trong năm 2022 do kết thúc Thông tư 14/2021/TT-NHNN.

Trong các giả định về dự phóng của mình, công ty chứng khoán này cho rằng khoảng 50% tổng các khoản nợ tái cơ cấu sẽ có khả năng cao trở thành nợ xấu. Do đó, các ngân hàng đã tăng tỷ lệ dự phòng rủi ro để giúp cải thiện chất lượng tài sản cũng như "dự phòng" lợi nhuận cho năm 2022.

"Rủi ro hệ thống vẫn tồn tại, nhà đầu tư vẫn nên cảnh giác do nợ xấu vẫn còn chưa được thể hiện hết do Thông tư 14/2021/TT-NHNN", Mirae Asset lưu ý.