SSI Research đánh giá thế nào về cổ phiếu ngành Thực phẩm và Đồ uống nửa cuối năm 2022 và năm 2023?

Tiêu dùng phục hồi yếu trong bối cảnh lạm phát gia tăng

Tiêu dùng cho thấy sự phục hồi sau đại dịch, như nội dung chúng tôi đã chia sẻ trong báo cáo ngành vào đầu năm nay (tại đây). Doanh thu bán lẻ tăng trưởng trong 6 tháng đầu năm 2022. Xét về tổng thể, doanh thu bán lẻ tăng trưởng mạnh nhờ dịch vụ du lịch (tăng 94% so với cùng kỳ và dịch vụ lưu trú, ăn uống (tăng 21% so với cùng kỳ), trong khi doanh thu bán lẻ hàng hóa tăng 11,3% so với cùng kỳ trong 6 tháng đầu năm 2022.

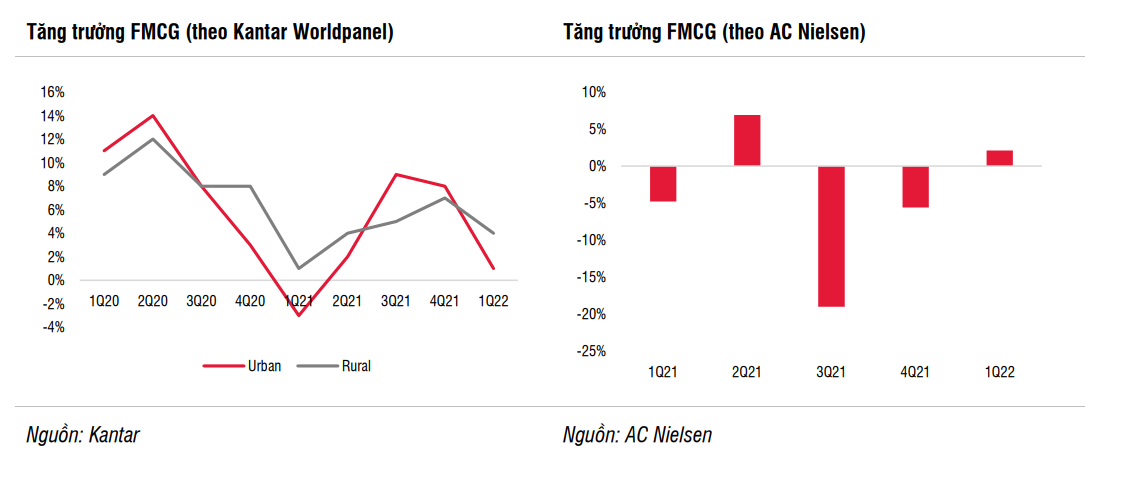

Theo Kantar Worldpanel, doanh thu FMCG trong quý 1/2022 chỉ tăng 0,6% so với cùng kỳ ở khu vực thành thị và 3,6% so với cùng kỳ ở khu vực nông thôn, trong khi theo số liệu của AC Nielsen thì thị trường FMCG trong nước tăng 2.1% về giá trị.

Theo SSI Research nhu cầu phục hồi yếu hơn dự kiến, và sự phục hồi chủ yếu là do giá cả trung bình tăng lên, chứ không phải do sự gia tăng của khối lượng hàng hóa tiêu dùng. Điều này có thể là do các yếu tố: thu nhập khả dụng thấp hơn do các đợt giãn cách xã hội vì đại dịch, đặc biệt là ở các nhóm thu nhập thấp; lạm phát gia tăng; nhu cầu ăn uống bên ngoài vẫn ở mức thấp sau đại dịch (do thay đổi thói quen tiêu dùng trong thời kỳ đại dịch và Việt Nam vừa mở cửa trở lại hoàn toàn từ giữa tháng 3 năm 2022). Theo một khảo sát hồi tháng 5 của Kantar Worldpanel, người tiêu dùng Việt Nam lo lắng nhiều hơn về giá xăng dầu, bên cạnh mối lo về việc giá cả lương thực thực phẩm tăng cao so với cùng kì năm ngoái.

Các công ty F&B niêm yết đạt tăng trưởng doanh thu và LNST của cổ đông công ty mẹ lần lượt là 4,5% và 38,7% trong quý 1/2022.

Trong khi doanh thu của các công ty thực phẩm đóng gói (MCH, KDC, PAN, LAF, AGM, SGC,…) và các công ty bia (SAB, HAD và BSL) tăng trưởng hai con số, thì doanh thu của các công ty F&B khác chỉ cải thiện một chút trong quý 1. Điều này cho thấy nhu cầu vẫn còn yếu, đặc biệt là nhu cầu của nhóm thu nhập thấp bị ảnh hưởng bởi đại dịch năm ngoái.

Các công ty chăn nuôi & chế biến thịt ghi nhận kết quả kém khả quan, với tỷ suất lợi nhuận giảm do chi phí tăng trong quý 1.

Trong khi doanh thu thuần của DBC tăng trưởng 13% so với cùng kỳ, lợi nhuận ròng lại giảm 98% so với cùng kỳ do tỷ suất lợi nhuận gộp giảm từ 25,4% xuống 9,0%. Sự sụt giảm này chủ yếu là do chi phí chăn nuôi tăng cao, do giá thức ăn chăn nuôi cao hơn.

Mảng chăn nuôi của HPG cũng bị lỗ trong quý 1/2022, trong khi doanh thu giảm 28% so với cùng kỳ. BAF công bố doanh thu thuần và lợi nhuận ròng giảm lần lượt là 38% và 6% so với cùng kỳ. Doanh thu MML trong quý 1/2022 đạt 931 tỷ đồng (giảm 5,4% so với cùng kỳ), do doanh thu từ trang trại lợn giảm (giảm 41% so với cùng kỳ), vì giá lợn hơi giảm mạnh.

Sản lượng thịt lợn của Meat Deli tăng 7,8% so với cùng kỳ. Tuy nhiên, trong quý 1/2022, doanh thu thịt mát giảm nhẹ (giảm 4% so với cùng kỳ) do giá bán bình quân thấp hơn. Doanh thu từ thịt gà của MML tăng 31% so với cùng kỳ, do cả sản lượng và giá bán bình quân đều tăng.

Lạm phát gia tăng: Mặc dù sự tăng lên của chi phí đầu vào chưa được phản ánh hoàn toàn vào CPI Việt Nam nhưng người tiêu dùng đã cảm nhận được sức nóng của giá cả tăng lên. Các doanh nghiệp sản xuất thực phẩm và đồ uống đã tăng giá bán bình quân 2% -10%, bao gồm: VNM, SAB, MCH, QNS,…để chuyển một phần chi phí sang người tiêu dùng cuối cùng. Các nguyên liệu đầu vào chính của các công ty F&B đều tăng so với cùng kỳ như sữa bột (tăng 30-40% so với cùng kỳ), đường (tăng 30% so với cùng kỳ), đậu tương (tăng 20% so với cùng kỳ) và dầu cọ (tăng 44% so với cùng kỳ).

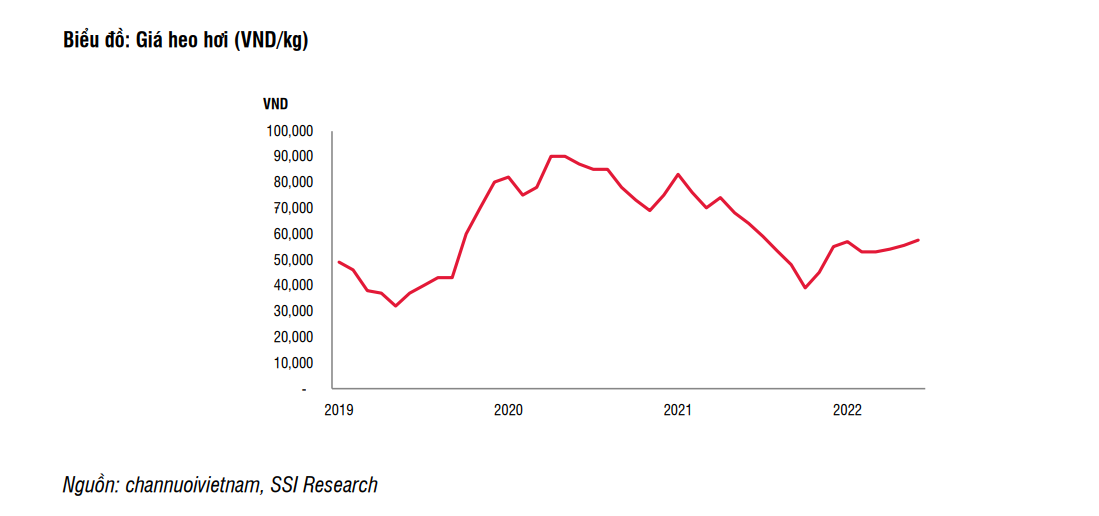

Giá ngô, lúa mì và đậu tương đã tăng lần lượt 26%, 18%, 25% so với đầu năm. Chi phí thức ăn chăn nuôi đã tăng 20% so với đầu năm, không chỉ ảnh hưởng đến các trang trại hộ gia đình mà còn ảnh hưởng đến các trang trại thương mại, vì chi phí này chiếm tới 75% tổng chi phí chăn nuôi. Mặc dù chính phủ đã giảm thuế MFN đối với lúa mì và ngô kể từ tháng 12 năm 2021, nhưng điều này dường như không đủ để hạn chế áp lực lạm phát. Chi phí sản xuất của các trang trại hộ gia đình ước tính từ 55.000-60.000 đồng/kg, trong khi chi phí sản xuất của các trang trại thương mại ước tính khoảng 50.000 đồng/kg. Với giá heo hơi hiện tại, tỷ suất lợi nhuận của các trang trại hộ gia đình là khá thấp.

Ngược lại, giá heo hơi đã giảm 25% so với cùng kỳ trong 6 tháng đầu năm 2022 nhưng bắt đầu tăng nhẹ trong quý 2 năm 2022 do các trường học, nhà máy, nhà hàng và du lịch mở cửa trở lại hoàn toàn.

Giá heo hơi hiện đạt 58.000 - 63.000 đồng/kg (tăng 10-15% so với đầu năm).

Tỷ suất lợi nhuận gộp của các Công ty F&B bị ảnh hưởng tiêu cực bởi giá cả hàng hoá tăng cao ở các mức độ khác nhau trong năm 2022. Mặc dù các công ty F&B cuối cùng đã quyết định tăng giá bán bình quân 2% -10% trong nửa đầu năm, nhưng điều này vẫn chưa đủ để bảo vệ biên lợi nhuận gộp. Ví dụ, tỷ suất lợi nhuận gộp trong quý 1 của VNM là 40,5%, mức thấp nhất kể từ quý 2/2015.

SSI Research cho rằng tỷ suất lợi nhuận gộp của VNM sẽ tiếp tục giảm trong quý 2, mặc dù giá bán bình quân đã tăng 5% trong giai đọan cuối tháng 2 đến tháng 3. Áp lực này có thể được giảm bớt từ quý 4 khi doanh thu phục hồi mạnh hơn và chi phí nguyên liệu đầu vào giảm. Đối với SAB, tỷ suất lợi nhuận gộp vẫn ổn định do công ty đã ký hợp đồng mua dài hạn cho các nguyên vật liệu chính và giá bán bình quân đã tăng thêm gần 10% trong ba quý qua.

Biên lợi nhuận của MCH trong quý 1/2022 cải thiện 100 điểm cơ bản so với cùng kỳ do doanh thu tăng trưởng hai con số đối với các phân khúc sản phẩm chính (thực phẩm tiện lợi, gia vị và đồ uống). MCH dự báo tỷ suất lợi nhuận sẽ chịu nhiều áp lực hơn trong quý 2/2022 nhưng vẫn duy trì ở mức trên 40% trong năm 2022 (tương tự như năm 2021) do nguồn nguyên liệu đầu vào được kiểm soát tốt. Tỷ suất lợi nhuận gộp của mảng sữa đậu nành trong quý 1/2022 của QNS là 40,1%, giảm -170 bps so với quý 1/2021 do giá đậu nành và đường tăng cao.

Chỉ số giá lương thực toàn cầu đã đạt mức cao mới do căng thẳng chính trị trong nửa đầu năm 2022, nhưng giá một số mặt hàng mềm bắt đầu hạ nhiệt.

Một yếu tố không thể đoán trước đang đè nặng lên giá cả hàng hóa là cuộc chiến Nga-Ukraine. Cuộc chiến này đã khiến giá hàng hóa và giá dầu tăng mạnh kể từ tháng 2 năm 2022. Cụ thể, chỉ số giá lương thực của Tổ chức Lương thực và Nông nghiệp Liên Hợp Quốc (FAO) đã đạt mức cao nhất kể từ năm 1990, đạt 156,3 điểm vào tháng 3 năm 2022, tăng 17% so với đầu năm và 32% so với cùng kỳ. Mặc dù chỉ số này giảm nhẹ trong tháng 4 và tháng 5 nhưng vẫn cao hơn cùng kỳ năm trước. Sự sụt giảm của chỉ số trong tháng 5 là do chỉ số giá dầu thực vật và sữa giảm, trong khi chỉ số giá đường giảm ở mức độ thấp hơn. Trong khi đó, chỉ số giá ngũ cốc và thịt đều tăng.

Xu hướng giá cả của các loại hàng hoá chủ chốt

Sữa: Theo tổ chức thương mại sữa toàn cầu, giá sữa bột nguyên kem (WMP), sữa bột tách kem (SMP) và chất béo sữa dạng khan (AMF) có sự điều chỉnh bắt đầu từ tháng 3 năm 2022. Kết hợp với việc tăng giá bán bình quân trong 6 tháng đầu năm, tỷ suất lợi nhuận gộp của các công ty sữa có thể sẽ cải thiện từ quý 4.

Lúa mì và ngô: Xung đột Nga-Ukraine kéo dài đã đẩy giá lúa mì và ngô lên mức cao mới. Vào năm 2021, Nga là nước xuất khẩu lúa mì lớn nhất thế giới, chiếm hơn 18% tổng lượng lúa mì xuất khẩu toàn cầu trong khi Ukraine chiếm 8%. Trong khi Nga không phải là nước đóng vai trò lớn về xuất khẩu ngô, thì Ukraine lại chiếm tới 11% lượng ngô xuất khẩu toàn cầu vào năm 2021 (chỉ xếp sau Hoa Kỳ, Brazil và Argentina).

Gần đây, giá lúa mì và ngô đã điều chỉnh lần lượt 37% và 25% so với mức đỉnh. Theo đó, áp lực về tỷ suất lợi nhuận của các công ty chăn nuôi như MML, MLS, DBC sẽ giảm bớt trong thời gian tới.

Giá đường: Tính đến tháng 6 năm 2022, giá đường toàn cầu đạt 0,185 USD/pound (tăng 20% so với đầu năm và 7% so với cùng kỳ). Tổ chức mía đường quốc tế ước tính tổng sản lượng toàn cầu trong niên vụ 2021/2022 là 170,5 triệu tấn, phục hồi từ mức thấp trong niên vụ 2020/2021 là 169 triệu tấn. Trong khi đó, nhu cầu đường ước tính đạt 172,4 triệu tấn, tăng 1,1 triệu tấn so với niên vụ 2020/2021. Thâm hụt nguồn cung sẽ tiếp tục hỗ trợ giá đường trong thời gian còn lại của năm 2022.

Tại Việt Nam, giá đường tinh luyện trung bình nằm trong khoảng 16.500-17.500 đồng/kg trong 6 tháng đầu năm, không đổi so với cùng kỳ. SSI Research, cho rằng giá đường trong nước đang chịu áp lực do lượng đường nhập lậu và đường Thái Lan "quá cảnh" qua các nước ASEAN rồi vào Việt Nam trong 6 tháng đầu năm 2022. Kết luận điều tra lẩn trốn thuế đối với đường Thái Lan sẽ được công bố vào ngày 21/7. Nếu kết quả có lợi cho các công ty mía đường Việt Nam, đây sẽ là yếu tố hỗ trợ lâu dài cho ngành.

Giá heo hơi: Dù mở cửa trở lại nhưng nhu cầu chưa cho thấy sự tăng trưởng mạnh mẽ. Dữ liệu của OECD cho thấy tiêu thụ thịt lợn trên đầu người ở Việt Nam đã giảm so với trước đại dịch, từ 31,4kg/người vào năm 2018 dự báo xuống còn 26,8kg/người vào năm 2022. Trong khi đó, với tổng lượng heo hơi 28,2 triệu tấn dự kiến sản xuất được 4 triệu tấn thịt heo trong năm nay, nguồn cung heo hơi khó có thể thiếu hụt.

SSI Research dự báo giá heo hơi sẽ không tăng đột biến kể cả trong dịp Tết. Dự báo giá heo hơi sẽ đạt từ 65.000 – 70.000 nghìn đồng/kg trong nửa cuối năm 2022 (tăng 30% so với cùng kỳ do nền so sánh thấp trong nửa cuối năm 2021). Về phía nguồn cung, giá nguyên liệu đầu vào như ngô, lúa mì và đậu tương đã giảm lần lượt 7%, 30% và 8% so với mức đỉnh.

SSI Research dự báo chi phí chăn nuôi sẽ giảm trong nửa cuối năm 2022, trong khi giá heo hơi sẽ tăng chậm cho đến cuối năm. Và dự kiến các công ty nông nghiệp sẽ bắt đầu phục hồi trong nửa cuối năm 2022.