Trước nguy cơ phá sản, Vietnam Airlines được 3 ngân hàng cam kết “giải cứu”

3 ngân hàng cam kết "giải cứu" Vietnam Airlines

Tại cuộc họp báo của Ngân hàng Nhà nước thông tin kết quả điều hành chính sách tiền tệ và hoạt động ngân hàng 6 tháng đầu năm 2021 tổ chức sáng nay (21/6), ông Nguyễn Tuấn Anh, Vụ trưởng Vụ tín dụng các ngành kinh tế cho biết, đối với chính sách hỗ trợ tháo gỡ khó khăn cho Tổng công ty Hàng không Việt Nam – CTCP (Vietnam Airlines – mã HVN) đến nay đã có 3 tổ chức tín dụng là SeABank, MSB và SHB cam kết tài trợ cho Vietnam Airlines vay với tổng số tiền 4.000 tỷ đồng từ nguồn tái cấp vốn của Ngân hàng Nhà nước.

Các tổ chức tín dụng và VNA đang tích cực triển khai các thủ tục đàm phán thống nhất ký kết hợp đồng tín dụng để sớm giải ngân dự kiến trong cuối tháng 6, đầu tháng 7 năm 2021.

SeABank, MSB và SHB cam kết tài trợ cho Vietnam Airlines vay với tổng số tiền 4.000 tỷ đồng từ nguồn tái cấp vốn của Ngân hàng Nhà nước. (Ảnh: Lưu Phan).

Trước đó, tại báo cáo của Bộ Kế hoạch và Đầu tư đề cập, Vietnam Airlines dự kiến số lỗ trong 6 tháng đầu năm 2021 có thể lên đến 10.000 tỷ đồng.

Hiện tại số nợ phải trả quá hạn đạt tới 6.240 tỷ đồng và đang rơi vào trạng thái cực kỳ khó khăn, bên bờ vực phá sản trong khi các ngân hàng thương mại chưa nhìn thấy gói giải cứu 12.000 tỷ đồng của Chính phủ nên không cho Vietnam Airlines giải ngân tiếp hoặc không gia hạn hoặc cấp tiếp hạn mức tín dụng.

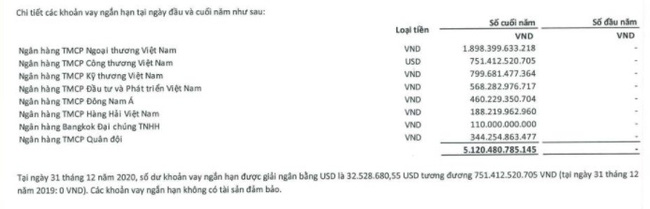

Theo báo cáo tài chính hợp nhất năm 2020 đã kiểm toán, Vietnam Airlines đang vay ngắn hạn (đều không có tài sản đảm bảo) gần 6.800 tỷ đồng và vay dài hạn gần 9.000 tỷ.

Trong đó, Vietcombank đã cho Vietnam Airlines vay nhiều nhất, với hơn 7.544 tỷ đồng, chiếm 44% tổng nợ vay của hãng hàng không này.

Chỉ đứng sau Vietcombank, tính đến cuối năm 2020, BIDV đã tài trợ hơn 1.500 tỷ vốn dài hạn cho Vietnam Airlines. Cùng với 1.111 tỷ vay ngắn hạn, tổng dư nợ cho vay của BIDV tại Vietnam Airlines là hơn 2.611 tỷ đồng.

Ngoài hai ''ông lớn'' trên, một loạt các ngân hàng khác cũng cho Vietnam Airlines vay hàng trăm tỷ đồng, có thể kể đến như: VietinBank cho vay 952 tỷ (ngắn hạn) và 426 tỷ (dài hạn); Techcombank cho vay 850 tỷ (ngắn hạn) và 47 tỷ (dài hạn); Eximbank (832 tỷ); MB cho vay 501 tỷ (dài hạn) và 370 tỷ (ngắn hạn); Ngân hàng liên doanh Việt Nga (303 tỷ), Ngân hàng Indovina (254 tỷ); VIB (171 tỷ),…

Các ngân hàng còn lại gồm SeABank, MSB, và BangkokBank với dư nợ cho vay dao động trong khoảng 110 - 460 tỷ đồng.

Các ngân hàng cho vay ngắn hạn tại Vietnam Airlines (Ảnh: BCTC doanh nghiệp)

Nguy cơ hủy niêm yết

Ghi nhận trên BCTC hợp nhất quý I/2021, lỗ lũy kế tính đến 31/3/2021 của hãng hàng không này đã lên đến 14.219 tỷ đồng, vượt cả vốn điều lệ (14.183 tỷ đồng) dẫn đến vốn chủ sở hữu chỉ còn vỏn vẹn hơn 1.000 tỷ đồng.

Trong trường hợp tiếp tục lỗ tiếp hơn 5.000 tỷ đồng trong quý II như dự kiến, Vietnam Airlines có thể âm vốn chủ sở hữu lên đến hơn 4.000 tỷ đồng.

Theo quy định của Luật Chứng khoán, nếu doanh nghiệp có tổng số lỗ lũy kế vượt quá vốn điều lệ thực góp trong BCTC kiểm toán gần nhất trước thời điểm xem xét sẽ bị hủy niêm yết bắt buộc.

Do đó, nếu không thể sớm tăng vốn điều lệ, cổ phiếu HVN của Vietnam Airlines có thể đứng trước nguy cơ bị hủy niêm yết bắt buộc.

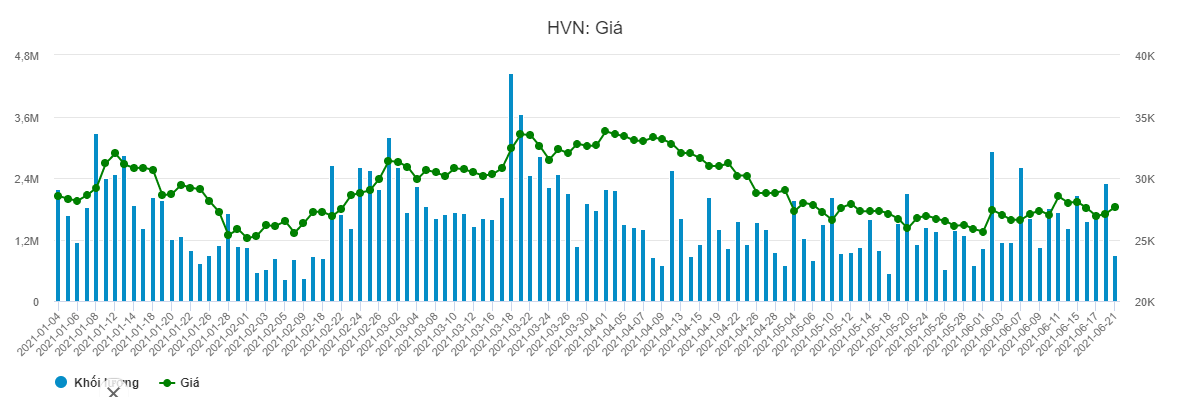

Cổ phiếu này cũng đã bị HoSE đưa vào diện cảnh báo từ ngày 15/4 do lợi nhuận sau thuế của cổ đông công ty mẹ năm 2020 là âm 10.927 tỷ đồng và lợi nhuận sau thuế chưa phân phối tại ngày 31/12/2020 là âm 9.327 tỷ đồng.

Diễn biến giá cổ phiếu HVN. (Ảnh: Vietstock)

Tại ĐHĐCĐ bất thường của Vietnam Airlines diễn ra vào cuối năm ngoái đã thông qua kế hoạch chào bán cổ phần cho cổ đông hiện hữu tăng vốn thêm 8.000 tỷ đồng.

Thời gian thực hiện dự kiến nửa đầu năm 2021 tuy nhiên đến thời điểm hiện tại kế hoạch tăng vốn của Vietnam Airlines vẫn chưa thể triển khai.

Trong một báo cáo phân tích mới đây của Công ty CP Chứng khoán TP.HCM (HSC), công ty này đã đưa ra dự báo, Vietnam Airlines có thể phát hành 592,5 triệu cổ phiếu HVN mới trong nửa cuối năm 2021 với giá 13.500 đồng/CP. Cổ đông Nhà nước đang sở hữu hơn 86,1% vốn điều lệ sẽ là nhân tố chính tham gia "bơm vốn" cho Vietnam Airlines.