"Vênh" tới 4%/năm, có nên "bỏ" ngân hàng đầu tư trái phiếu lãi cao?

Theo dữ liệu công bố của các doanh nghiệp và HNX, tổng lượng trái phiếu doanh nghiệp (TPDN) phát hành từ đầu năm đến nay ước tính ở mức 159 nghìn tỷ đồng, tăng 50% so với 6 tháng đầu năm 2019.

Theo SSI Research, con số tăng trưởng quy mô phát hành nửa đầu năm 2020 so với cùng kỳ có thể sẽ còn cao hơn do các thông tin phát hành vẫn đang được công bố.

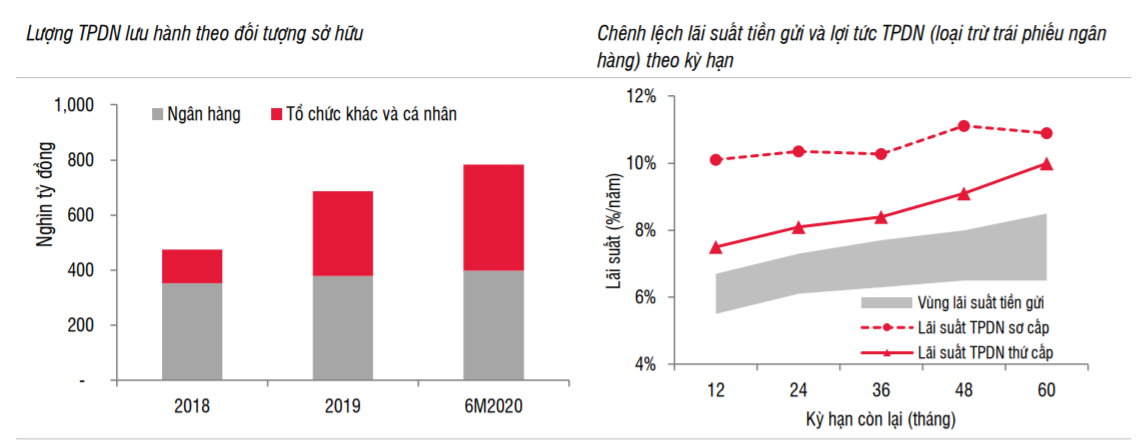

Tổng lượng TPDN lưu hành ước khoảng 783 nghìn tỷ đồng, tương đương 12,8% GDP lũy kế 12 tháng gần nhất. Quy mô thị trường trái phiếu doanh nghiệp Việt Nam tăng trưởng bình quân 45%/năm giai đoạn từ 2017 đến 6 tháng đầu năm 2020.

Lợi tức cao hơn đến 4%/năm, trái phiếu doanh nghiệp đang hút tiền của kênh gửi ngân hàng. Tuy nhiên, lợi nhuận thường đi kèm với rủi ro. (Ảnh Internet)

Lợi tức có thể cao hơn đến 4%/năm, TPDN hút tiền của kênh gửi ngân hàng

Các chuyên gia SSI Research cho biết, tổng quy mô thị trường TPDN hiện tại tương đương khoảng 8,6% tổng tiền gửi toàn hệ thống ngân hàng - xấp xỉ quy mô tiền gửi của Vietinbank – ngân hàng có thị phần tiền gửi thứ 4 tại Việt Nam (sau BID, Agribank và Vietcombank), tương đương 9,3% dư nợ tín dụng và 19,5% tổng vốn hóa 3 sàn chứng khoán Việt Nam.

Trong khi đó, theo báo cáo tài chính của các ngân hàng thương mại (NHTM), số TPDN mà các ngân hàng đang nắm giữ tại 31/3/2020 là khoảng 398 nghìn tỷ đồng. Nếu loại trừ số này, lượng trái phiếu doanh nghiệp do các tổ chức phi tín dụng, cá nhân nắm giữ là khoảng 385 nghìn tỷ đồng, chiếm khoảng 4,2% tổng tiền gửi toàn hệ thống và gần bằng quy mô tiền gửi của Sacombank – ngân hàng có thị phần huy động xếp ngay sau Vietinbank.

Nhìn lại, lượng TPDN các tổ chức phi tín dụng và cá nhân nắm giữ đã tăng khoảng 153% trong năm 2019 và tăng khoảng 25% trong 6 tháng đầu năm 2020. Rõ ràng TPDN đang hút một lượng tiền đáng kể từ các kênh đầu tư khác trong đó trực tiếp nhất là kênh tiền gửi do có cùng tính chất là các khoản đầu tư có thu nhập cố định.

Về lãi suất, nếu loại trừ trái phiếu ngân hàng, lãi suất bình quân TPDN phát hành sơ cấp dao động từ 10,1% đến 11,2%/năm với kỳ hạn tăng dần từ 12 tháng đến 5 năm.

Khảo sát mức lãi suất các CTCK và NHTM chào, lãi suất TPDN trên thứ cấp thường thấp hơn từ 2-2,5%/năm trên sơ cấp; nằm trong vùng từ 7,5%-10,5%/năm. So với lãi suất tiền gửi, lợi tức TPDN cao hơn từ 0,8-1,7%/năm so với lãi suất tiền gửi cạnh tranh nhất.

Bản thân mức giãn cách của lãi suất tiền gửi giữa các nhóm NHTM cũng rất rộng, các NHTM nhỏ huy động với lãi suất cao hơn nhóm 4 NHTM nhà nước từ 1%-2%/năm. Bởi vậy, nếu so với lãi suất tiền gửi của các NHTM lớn, lợi tức TPDN có thể cao hơn từ 1,8%-4%/năm tùy từng kỳ hạn.

Báo cáo của SSI Research cũng chỉ ra rằng, sự tăng trưởng mạnh mẽ về mặt quy mô, tính thanh khoản và khả năng tiếp cận đã khiến TPDN từ chỗ là kênh đầu tư dành riêng cho tổ chức đã dần trở thành một lựa chọn đầu tư mới cho khách hàng cá nhân.

Theo ước tính lượng TPDN nhà đầu tư cá nhân mua vào năm 2019 trên cả thứ cấp và sơ cấp khoảng 66 nghìn tỷ đồng, tương đương 1,4% tổng lượng tiền gửi dân cư vào hệ thống ngân hàng. Dù nhỏ bé nhưng mức độ tham gia của nhà đầu tư (NĐT) cá nhân vào thị trường TPDN đang tăng khá nhanh.

Tính từ đầu năm 2020 đến nay, NĐT cá nhân đã mua trực tiếp gần 22,7 nghìn tỷ đồng TPDN trên sơ cấp – tương đương 15% tổng lượng phát hành, cao hơn mức trung bình gần 10% của năm 2019. Trong đó, các doanh nghiệp phát hành nhiều trong nửa đầu 2020 như Sovico, Vinfast, Vincommerce, Masan Group… đang được phân phối mạnh cho các khách hàng cá nhân trên thứ cấp.

Nếu so với lãi suất tiền gửi của các NHTM lớn, lợi tức TPDN có thể cao hơn từ 1,8%-4%/năm tùy từng kỳ hạn.

Các nhà đầu tư cá nhân cần có cái nhìn cẩn trọng hơn với trái phiếu doanh nghiệp

Với mức lãi suất cao hơn hẳn tiền gửi khiến cho TPDN có sức hấp dẫn mạnh với các nhà đầu tư. Tuy nhiên, phải lưu ý rằng, lợi nhuận thường đi kèm với rủi ro.

Theo đó, việc sở hữu trái phiếu đồng nghĩa với việc NĐT trở thành chủ nợ của tổ chức phát hành và sẽ đối mặt với các rủi ro về mất khả năng thanh toán/ thanh khoản của doanh nghiệp.

Hiện tại, chưa có 1 đơn vị trung gian độc lập định hạng các trái phiếu doanh nghiệp, việc tự đánh giá các trái phiếu vượt quá khả năng của các NĐT cá nhân. Bởi vậy, NĐT cần tìm hiểu kỹ về năng lực của tổ chức trung gian phân phối trong việc thực hiện cam kết mua lại trước hạn trái phiếu và mức phí phải chịu. Trong nhiều trường hợp, mức phí bán lại trái phiếu trước hạn có thể ăn mòn hết phần chênh lệch với lãi suất tiền gửi.

"Sự gia tăng mạnh lượng phát hành TPDN thời gian gần đây có thể là bước tăng tốc trước khi dự thảo sửa đổi Nghị định 163 theo hướng siết chặt việc phát hành riêng lẻ TPDN đi vào hiện thực. Sau 2 năm tăng tốc, lượng TPDN lưu hành hiện đã tương đối lớn và có thể là một trong những yếu tố khiến lãi suất tiền gửi khó có thể giảm nhiều trong nửa cuối năm 2020", nhóm chuyên gia SSI nhìn nhận.

Liên quan đến những rủi ro từ TPDN, Bộ Tài chính mới đây cũng khuyến cáo nhà đầu tư cần tiếp cận đầy đủ thông tin, phân tích và đánh giá kỹ các rủi ro có thể gặp khi đầu tư trái phiếu. Cơ quan quản lý lưu ý chỉ khi nắm rõ thông tin về trái phiếu và cân nhắc kỹ các rủi ro có thể gặp, nhà đầu tư (nhất là cá nhân) mới nên mua trái phiếu.

Bộ Tài chính lưu ý không nên mua trái phiếu chỉ vì lãi suất cao, vì có khả năng không thu hồi được khoản tiền đầu tư (bao gồm cả gốc và lãi) nếu doanh nghiệp phát hành gặp khó khăn.