CII điều chỉnh phát hành gói trái phiếu 1.660 tỷ đồng

Theo Nghị quyết, thứ nhất, cổ đông CII thông qua điều chỉnh mục đích phát hành và phương án sử dụng vốn của Trái phiếu Gói 1 (ngày phát hành là 25/1/2024).

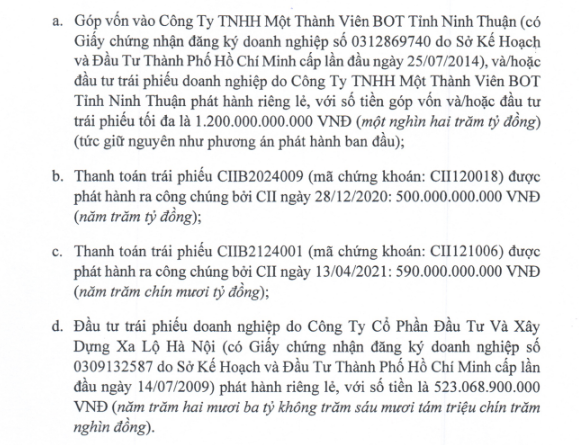

Cụ thể: CII sẽ góp vốn vào Công ty TNHH Một Thành Viên BOT Tỉnh Ninh Thuận và/hoặc đầu tư trái phiếu doanh nghiệp do Công ty TNHH Một Thành Viên BOT Tỉnh Ninh Thuận phát hành riêng lẻ, với số tiền góp vốn và/hoặc đầu tư trái phiếu tối đa là 1.200 tỷ đồng (tức giữ nguyên phương án ban đầu).

CII đầu tư 523 tỷ đồng vào CTCP Đầu tư và Xây dựng Xa Lộ Hà Nội,

Ngoài ra, CII dùng hơn 523 tỷ đồng đầu tư trái phiếu doanh nghiệp do CTCP Đầu tư và Xây dựng Xa Lộ Hà Nội phát hành riêng lẻ; 590 tỷ đồng thanh toán trái phiếu CIIB2124001 được CII phát hành ra công chúng ngày 13/4/2021; 500 tỷ đồng thanh toán trái phiếu CIIB2024009 được CII phát hành ra công chúng ngày 28/12/2020.

CII cũng lưu ý các điều chỉnh trên nếu được ĐHĐCĐ thông qua nhưng không được sự chấp thuận của bên thứ 3 như hội nghị người sở hữu trái phiếu... thì Công ty vẫn sẽ tiếp tục thực hiện phương án sử dụng vốn như cũ.

CII điều chỉnh phát hành gói trái phiếu 1.660 tỷ đồng

Thứ hai, cổ đông CII thông qua điều chỉnh một số nội dung trong phương án phát hành trái phiếu chuyển đổi ra công chúng Gói 2 đã được ĐHĐCĐ thông qua tại ngày 24/5/2023.

Theo đó, CII sẽ phát hành trái phiếu chuyển đổi Gói 2 với tổng giá trị phát hành theo mệnh giá là 1.606,2 tỷ đồng, tương ứng gần 16,1 triệu trái phiếu với mệnh giá 100.000 đồng/trái phiếu. Đây là loại trái phiếu chuyển đổi thành cổ phần phổ thông, không có tài sản đảm bảo, không kèm chứng quyền. Tỷ lệ thực hiện là 20:1 (cổ đông sở hữu 20 cổ phần phổ thông sẽ được mua 1 trái phiếu) và quyền mua được chuyển nhượng 1 lần.

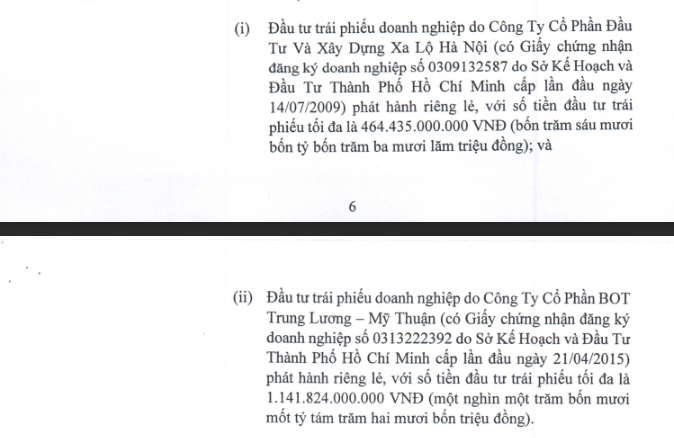

CII cho biết, mục đích phát hành trái phiếu là để bổ sung vốn hoạt động của công ty. Trong đó, CII sử dụng 464,4 tỷ đồng đầu tư trái phiếu doanh nghiệp do CTCP Đầu tư và Xây dựng Xa lộ Hà Nội; đầu tư 1.141,8 tỷ đồng vào trái phiếu doanh nghiệp do CTCP BOT Trung Lương - Mỹ Thuận phát hành.

Mục đích phát hành trái phiếu gói 2 của CII.

Kỳ hạn của lô trái phiếu này là 10 năm, đáo hạn vào ngày tròn 10 năm kể từ ngày phát hành. CII dự kiến sẽ phát hành lô trái phiếu này trong năm 2024, sau khi tổ chức phát hành nhận được chấp thuận của Ủy ban Chứng Khoán Nhà nước.

Lãi suất trái phiếu đối với kỳ tính lãi đầu tiên được áp dụng cố định là 10%/năm. Đối với kỳ tính lãi tiếp theo, lãi suất thả nổi với mức lãi suất bằng tổng của 2,5%/năm và lãi suất tham chiếu của kỳ tính lãi đó.

Ngoài ra, trái chủ có thể thực hiện chuyển đổi trái phiếu thành cổ phần phổ thông vào mỗi đợt trong 10 đợt chuyển đổi suốt thời gian kỳ hạn. Giá chuyển đổi là 10.000 đồng/cổ phần phổ thông.

Tại cuộc họp, cổ đông CII cũng thông qua việc đăng ký lưu ký toàn bộ trái phiếu chuyển đổi nêu trên sau khi được phát hành tại Tổng Công ty Lưu ký và Bù trừ Chứng khoán Việt Nam và thông qua việc niêm yết toàn bộ trái phiếu chuyển đổi nêu trên sau khi được phát hành tại Sở Giao dịch Chứng khoán Việt Nam và/hoặc công ty con của Sở Giao dịch Chứng khoán Việt Nam.

Trước đó, ngày 31/1, CII đã không đủ điều kiện tiến hành họp Đại hội đồng cổ đông bất thường lần 1 do số đại biểu có mặt và đăng ký tham dự chỉ chiếm 48,47% tổng số cổ phần được quyền biểu quyết.