Cuối quý 3, dư nợ margin toàn thị trường lập kỷ lục gần 66.000 tỷ đồng

TTCK Việt Nam vừa trải qua quý 3 đầy tích cực dù chịu ảnh hưởng bởi sự bùng phát dịch Covid-19. Kết thúc phiên giao dịch 30/9, chỉ số VN-Index đạt 905,21 điểm, tương ứng mức tăng gần 10% trong quý 3. Cùng với sự hồi phục về điểm số, thanh khoản thị trường cũng tăng trưởng mạnh.

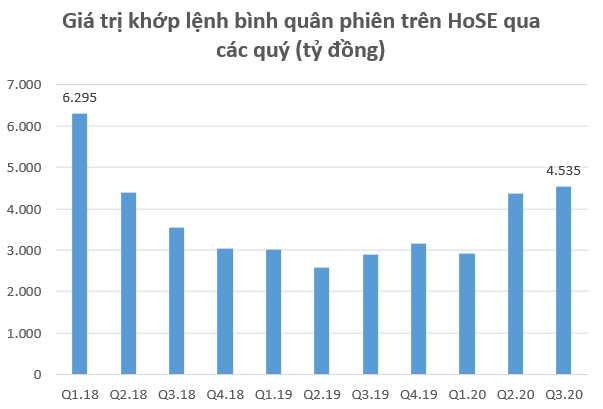

Giá trị khớp lệnh bình quân HoSE trong quý 3 đạt 4.535 tỷ đồng/phiên, tăng 4% so với quý 2 và tăng 56% so với cùng kỳ năm trước. Đây cũng là mức thanh khoản cao nhất kể từ khi thị trường bùng nổ vào quý 1/2018 tới nay.

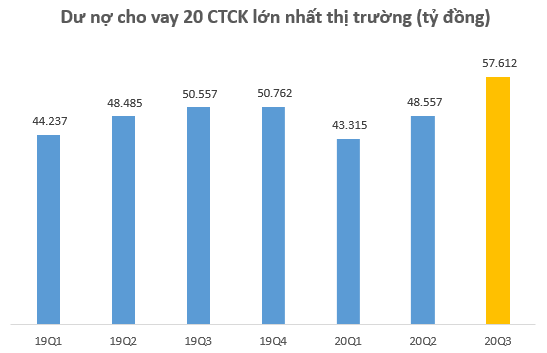

Sự cải thiện thanh khoản trong quý vừa qua không thể không nhắc tới yếu tố hỗ trợ từ dòng tiền margin. Theo ước tính của chúng tôi, dư nợ cho vay (chủ yếu là cho vay margin) trên toàn thị trường tính tới cuối quý 3 vào khoảng 66.000 tỷ đồng (~2,8 tỷ USD) và đây là con số kỷ lục trên TTCK Việt Nam từ khi thành lập tới nay.

Tính riêng 20 CTCK lớn nhất thị trường có dư nợ margin cuối quý 3 lên tới 57.612 tỷ đồng, tăng khoảng 15.000 tỷ (+33%) so với thời điểm cuối quý 1 khi thị trường tạo đáy tại vùng 660 điểm và tăng 19% so với quý 2/2020.

Dòng tiền margin từ các nhà đầu tư nội đã góp phần quan trọng giúp thị trường đứng vững trước áp lực bán ròng mạnh mẽ của khối ngoại. Trong quý 3, khối ngoại đã bán ròng 2.100 tỷ đồng trên HoSE và nếu loại đi giao dịch mua thỏa thuận VHM thì thực chất khối ngoại đã bán ròng hơn 7.000 tỷ đồng qua kênh khớp lệnh. Thông thường mỗi khi khối ngoại đẩy mạnh bán ròng, diễn biến thị trường sẽ tiêu cực nhưng trong những quý gần đây, dòng tiền nội (bao gồm tiền margin) đã "cân" lại lực bán này.

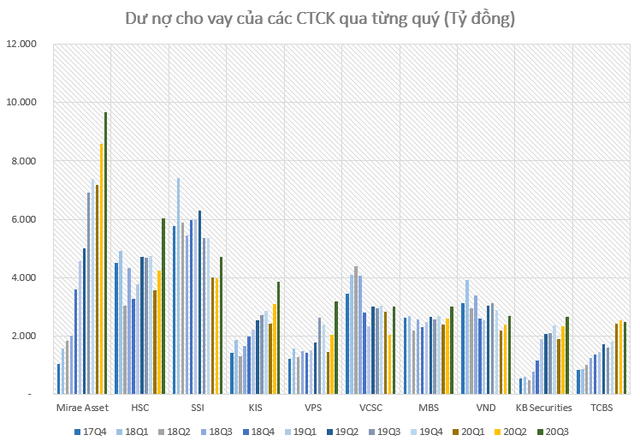

Dư nợ Mirae Asset lập kỷ lục gần 10.000 tỷ đồng, vượt trội so với phần còn lại

Dư nợ cho vay của các CTCK hầu hết đều tăng trưởng trong quý 3. Trong top 20 CTCK có dư nợ lớn nhất thị trường chỉ có TCBS sụt giảm 3% và Maybank Kimeng giảm 6% so với quý trước.

Các CTCK lớn có sự bứt phá mạnh về dư nợ cho vay quý 3 phải kể tới HSC (+42% lên 6.022 tỷ đồng), VPS (+57% lên 3.172 tỷ đồng), VCSC (+49% lên 3.010 tỷ đồng), VDSC (+31% lên 1.729 tỷ đồng)…

Ở nhóm CTCK có dư nợ dưới 1.000 tỷ, Pinetree là cái tên đáng chú ý khi dư nợ cuối quý 3 tiếp tục tăng trưởng mạnh 59% so với quý trước lên 251 tỷ đồng và là CTCK có tốc độ tăng trưởng dư nợ cao nhất thị trường. Sau khi được Hanwha mua lại và đổi tên, Pinetree đã đưa ra nhiều chính sách ưu đãi về phí giao dịch cũng như lãi suất, qua đó thu hút lượng lớn nhà đầu tư trong thời gian gần đây.

Trong khi đó, Mirae Asset tiếp tục củng cố vị trí số 1 về dư nợ cho vay với mức tăng trưởng 13% trong quý 3 lên 9.670 tỷ đồng, đây cũng là kỷ lục mới về dư nợ trên TTCK Việt Nam. Dư nợ cho vay của Mirae Asset cuối quý 3 bằng xấp xỉ dư nợ HSC (6.022 tỷ đồng) và KIS (3.854 tỷ đồng) cộng lại.

Thời gian gần đây, áp lực cạnh tranh đến từ các CTCK ngoại đang diễn ra một cách mạnh mẽ, đặc biệt đến từ nhóm CTCK vốn Hàn Quốc. Với tiềm lực tài chính hùng hầu, các CTCK ngoại đang ồ ạt tăng vốn lên hàng nghìn tỷ và gây ra áp lực cạnh tranh mạnh mẽ với các CTCK nội trên mọi phương diện, từ chất lượng dịch vụ cho tới số lượng chi nhánh và đặc biệt ở khả năng cung cấp nguồn vốn cho vay (margin).

Điều này có thể thấy khi top 10 CTCK có dư nợ margin lớn nhất thị trường thời gian gần đây thường có sự hiện diện của các CTCK ngoại, đặc biệt các CTCK Hàn Quốc. Trong quý 3 vừa qua, có 3 CTCK ngoại xuất hiện trong top 10 dư nợ và đều là các CTCK Hàn Quốc, bao gồm Mirae Asset, KIS và KB Securities.