Dự báo lợi nhuận SZC tăng vọt 24% do nhu cầu bất động sản công nghiệp ngày càng tăng

Lợi nhuận SZC năm 2022 giảm mạnh

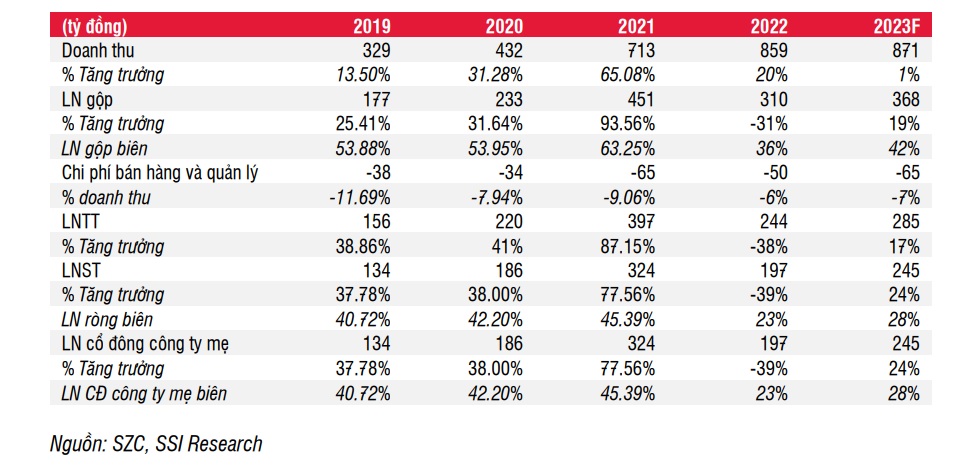

Doanh thu thuần trong 2022 đạt 858 tỷ đồng (+20,4%, so với cùng kỳ (svck), nhưng LNST giảm mạnh 39% svck xuống mức 197 tỷ đồng. Trong đó:

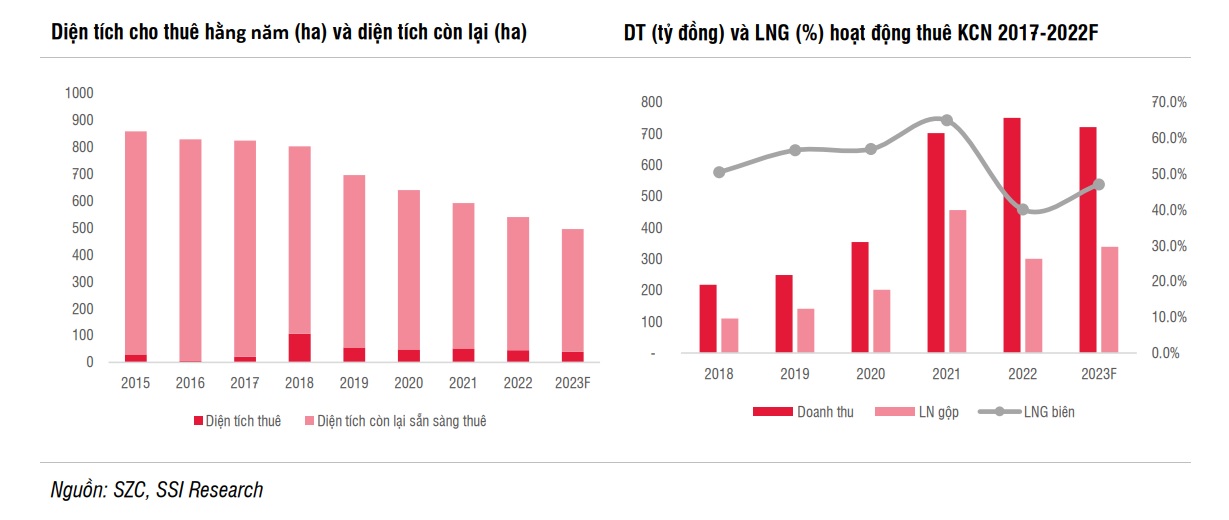

(1) Hoạt động cho thuê đất tại KCN Châu Đức: Doanh thu đạt 752 tỷ đồng (+7,1%, svck) với diện tích cho thuê đạt 45 ha chủ yếu từ các khách thuê trực tiếp và giá thuê trung bình tăng 7% svck. Tuy nhiên, biên lợi nhuận gộp giảm 24,9% svck về mức 40,1% do từ năm 2022, SZC bắt đầu thực hiện trích trước vào giá vốn hàng bán một phần chi phí đền bù giải tỏa dự kiến tăng thêm từ mức 4.900 tỷ đồng lên 8.001 tỷ đồng cho 280 ha phần còn lại của KCN Châu Đức theo TT 200/2014/TT-BTC.

Diện tích cho thuê lũy kế đạt 485,13 ha, tương ứng với tỷ lệ lấp đầy đạt 51,4%.

(2) Cho thuê nhà xưởng xây sẵn: KCN Châu Đức có 2 nhà xưởng xây sẵn với diện tích 5.600 m2. Doanh thu từ mảng này đạt 1,5 tỷ đồng (-16.78% svck) do trong 6 tháng đầu năm 2022, SZC chỉ cho thuê được 1 nhà xưởng xây sẵn với diện tích 2.400 m2. Tỷ suất lợi nhuận gộp là 16% (-20% svck) do (1) Tăng chi phí đầu tư hệ thống nhà xưởng; (2) Diện tích cho thuê chỉ đạt ½ trong nửa đầu năm 2022.

(3) Kinh doanh KDC Sonadezi Hữu Phước: Trong kỳ, SZC ghi nhận 67 tỷ đồng doanh thu từ các hợp đồng mua shophouse tại KCN Hữu Phước. Biên lợi nhuận gộp đạt mức 80% do chi phí đền bù giải phóng mặt bằng dự án thấp.

(4) Doanh thu golf: Sân golf 16 lỗ tại KCN- ĐT Dịch vụ Châu Đức đã đi vào hoạt động từ Q2/2022. Trong năm 2022 doanh thu tại sân golf đạt 26,8 tỷ đồng (+100% svck). Tuy nhiên, do hiệu quả hoạt động thấp nên lợi nhuận gộp ghi nhận khoản lỗ hơn 38 tỷ đồng.

(5) Doanh thu phí: Không có doanh thu từ hoạt động thu phí. Việc thu phí tại BOT 768 đã tạm dừng từ 1/1/2021 trong khi SZC đang chờ UBND và Sở Giao thông Vận tải tỉnh Đồng Nai thẩm định và phê duyệt chuyển đổi sang hình thức thu phí điện tử (ETC) và tính lại phương án thu phí phù hợp.

Trong khi đó, chi phí lãi vay tăng mạnh 3,4x so với cùng kỳ lên mức 32 tỷ đồng do ghi nhận lãi vay đầu tư sân golf vừa được vận hành trong Q2/2022. Bên cạnh, khoản vay trái phiếu có giá trị 500 tỷ đồng, lãi suất 7,7%/năm.

Dư nợ tại KCN -KDT Dịch vụ Châu Đức được vốn hóa vào chi phí đầu tư xây dựng. Chi phí đền bù giải phóng mặt bằng lũy kế cho KCN- Đô thị Dịch vụ Châu Đức đến Q4/2022 đạt mức 2.245 tỷ đồng (+4% svck) – chiếm 35% tổng tài sản của SZC.

Tổng vay nợ dài hạn đạt 1.844 tỷ đồng (+30% svck) chủ yếu tài trợ đền bù giải phóng mặt bằng và xây dựng

Chi phí quản lý doanh nghiệp giảm 26% svck chủ yếu là chi phí lương giảm và không còn phát sinh chi phí hỗ trợ Covid.

Triển vọng SZC trong năm 2023

Năm 2023, SSI Research dự báo doanh thu thuần đạt mức 871 tỷ đồng (+17,8% svck) và LNST đạt 245 tỷ đồng (+24% svck). Trong đó:

SSI Research ước tính diện tích thuê tại KCN Châu Đức ước đạt 721 tỷ đồng (-4% svck), với diện tích thuê đạt 40 ha (-11% svck) bao gồm 21 ha đã được ký MOU với Tổng công ty Sonadezi (SNZ: sở hữu 46,84% SZC) vào cuối năm 2022. Giá thuê trung bình dự kiến tăng 7% svck lên mức 75 USD/m2/chu kỳ thuê với giả định: (1) Diện tích cho SNZ thuê giá đạt 72 USD/m2/chu kỳ thuê; (2) Diện tích còn lại cho các nhà đầu tư trực tiếp (diện tích thuê nhỏ tầm 1-2 ha) đã ký MOU từ nửa cuối năm 2022, giá thuê là 80 USD/m2/chu kỳ thuê.

Biên lợi nhuận gộp dự kiến đạt 47,1% (+7% so với cùng kỳ) do giá thuê trung bình tăng. Trong năm 2023 SZC tiếp tục thực hiện trích trước giá vốn hàng bán do tăng chi phí đền bù giải phóng mặt bằng cho KCN Châu Đức.

SSI Research giả định BOT 768 sẽ hoàn thành các thủ tục chuyển sang thu phí không dừng (ETC) vào Q3-Q4/2023. Do đó, doanh thu phí sẽ đạt 22,1 tỷ đồng, biên lợi nhuận gộp đạt mức 49%.

Doanh thu dự án Khu dân cư Hữu Phước đạt 87 tỷ đồng. SZC tiếp tục ghi nhận phần còn lại từ dự án Hữu Phước giai đoạn 1, chủ yếu các shophouse do D2D hợp tác đầu tư xây dựng. Dự kiến lợi nhuận gộp 57 tỷ đồng.

Chi phí lãi vay dự kiến ở mức 30 tỷ đồng (-7% so với cùng kỳ) khi công ty đã giảm vay nợ trái phiếu từ 500tỷ xuống 400 tỷ đồng vào cuối năm 2022. Các khoản vay cho dự án KCN - ĐT Dịch vụ Châu Đức vẫn đang được vốn hóa vào chi phí đầu tư xây dựng.

Chi phí bán hàng và quản lý tăng 29% so với cùng kỳ do tăng chi phí tiếp thị khách hàng và nhân viên phụcvụ sân golf.

Trong ngắn hạn, SSI Research cho rằng giá chào thuê đối với các hợp đồng ký mới cho năm 2023 ở mức 100 USD/m2/chu kỳ thuê, cao hơn kỳ vọng và thông tin về các hợp đồng MOU với diện tích thuê lớn sẽ là động lực hỗ trợ giá cổ phiếu SZC.

Trong dài hạn, SZC là 1 trong những doanh nghiệp có diện tích sẵn sàng cho thuê lớn hơn 400 ha tại Bà Rịa- Vũng Tàu, đồng thời cơ sở hạ tầng được cải thiện như cao tốc Biên Hòa- Vũng Tàu, cảng Cái Mép, Gemalink... sẽ giúp cho SZC duy trì mức lợi nhuận tích cực từ KCN Châu Đức.

Cổ phiếu SZC hiện đang giao dịch với P/E năm 2023 là 9,8 lần và P/B là 1,9 lần - thấp hơn mức trung bình ngành lần lượt là 12,8 lần và 2,08 lần. SSI Research khuyến nghị KHẢ QUAN đối với cổ phiếu SZC, với giá mục tiêu 1 năm được điều chỉnh giảm xuống 31.900 đồng/CP (so với mức 51.900 đồng/CP) khi điều chỉnh tổng vốn đầu tư KCN tăng từ 4.900 tỷ đồng lên 8.001 tỷ đồng, đồng thời khu đô thị điều chỉnh tăng vốn đầu tư lên gấp đôi.