Lãi dự thu - ẩn số "đêm dài lắm mộng" của ngành ngân hàng năm 2021

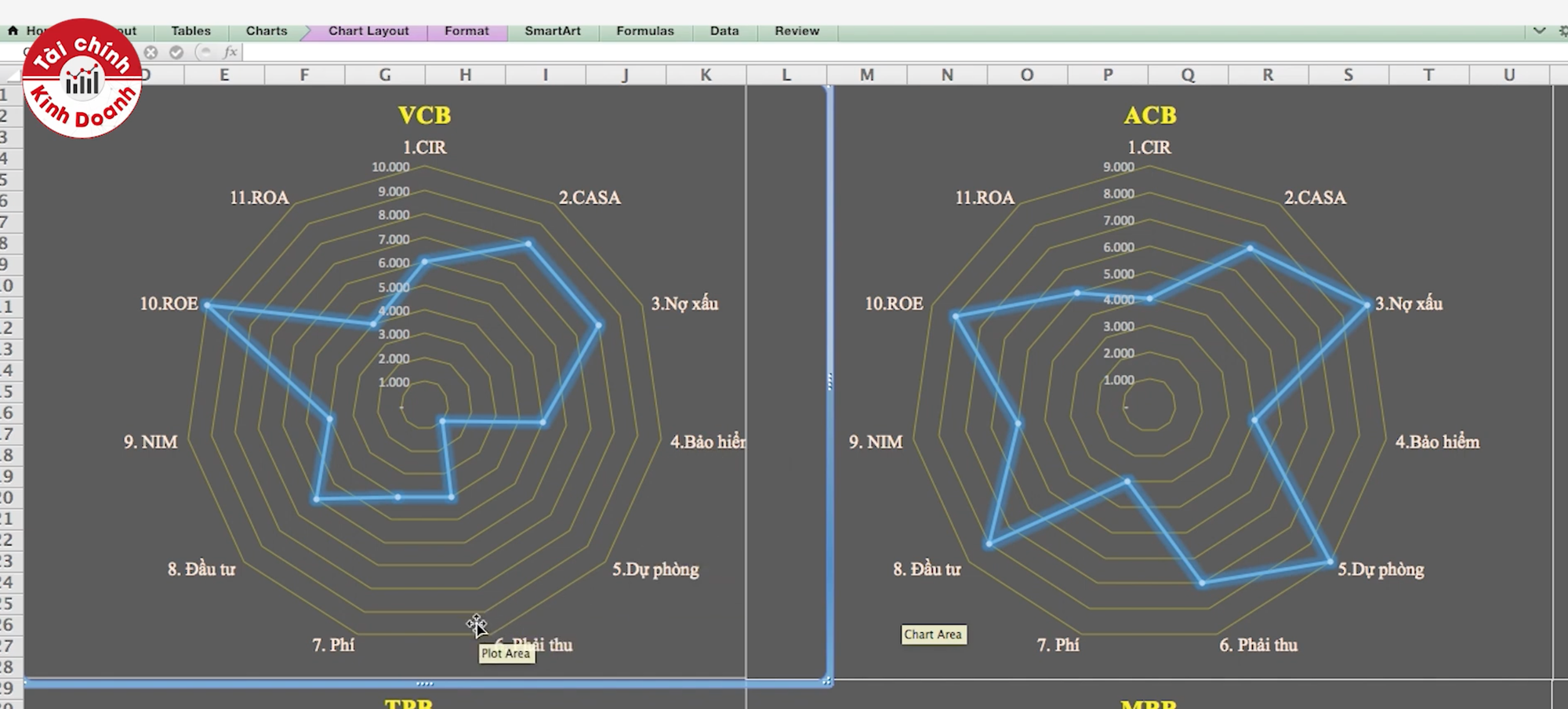

Đánh giá tổng quan về tổng quan báo cáo tài chính Ngân hàng cũng như lợi nhuận và tình hình tài chính hiện tại của bank Việt Nam trên Góc nhìn Tài chính & Kinh doanh, Chuyên gia ngân hàng Trần Hữu Hoàng cho rằng, dựa trên thống kê kết quả kinh doanh quý IV/2020 của 9 ngân hàng là Vietcombank, ACB, VIB, TBP, MBB, VBB, VPB, LPB, TCB, Sacombank về chất lượng sinh lời dựa trên 4 khía cạnh bao gồm: Biên lợi nhuận thuần (chênh lệch thu nhập lãi và chi phí lãi), Phí dịch vụ (mô hình ngân hàng hiện đại, đặc biệt là mảng bảo hiểm), phần liên quan đến đầu tư (mảng thú vị của ngân hàng) và giảm tối ưu chi phí hoạt động để tăng lợi nhuận của ngân hàng một cách trực tiếp.

Tôi đánh giá hiện nay mức độ quan tâm của nhà đầu tư đối các ngân hàng trên thị trường với góc nhìn mỗi ngân hàng một khía cạnh riêng biệt. Bởi mỗi ngân hàng kinh doanh theo một cách khác nhau và sẽ có một điểm mạnh nào đó để chiều lòng khẩu vị của các nhà đầu tư.

Mỗi ngân hàng có một lợi thế lợi nhuận riêng

Cụ thể, tạm bỏ qua quy mô khác nhau của các ngân hàng, nếu phân tích dựa trên chỉ số CIR (chỉ số liên quan đến chi phí hoạt động) chi phí hoạt động/tổng tài sản hoặc chi phí hoạt động/tổng thu nhập càng cao cho thấy rằng ngân hàng đang hơi quá nỗ lực cho chi phí (quỹ lương chiếm tỷ trọng lớn nhất).

Nguồn: Tài chính Kinh Doanh

Tất nhiên, một số ngân hàng có quỹ lương lớn là yếu tố chiếm tỷ trọng lớn trong chi phí hoạt động. Nhưng việc bank có quỹ lương lớn không hẳn là vấn đề xấu, điều đó còn cho thấy rằng khả năng vận hành của ngân hàng tốt, nhân viên ngân hàng có thu nhập cao.

Tiếp đến, chỉ số CASA (tiền gửi không kỳ hạn), chất lượng nợ xấu, dự phòng liên quan đến nợ xấu. Nhà đầu tư cần để ý đến tỷ lệ nợ xấu/tổng nợ vay. Khi ngân hàng có nợ xấu bắt buộc sẽ phát sinh thêm dự phòng, giảm dự thu đi.... "Đây sẽ là những vấn đề phiền toái liên quan đến lợi nhuận về sau."

Đối với Phí và Bảo hiểm, bảo hiểm sẽ là tỷ trọng bảo hiểm trong tổng thu nhập phí, trong đó tổng phí là phí dịch vụ bao gồm phí bảo hiểm, phí thanh toán và các loại phí khác đóng góp cho ngân hàng.

Khoản phải thu (ngân hàng dùng thuật ngữ dự thu) chính là phần lãi bao gồm dự thu và dự chi. Ngoài ra, trên bảng cân đối kế toán của các ngân hàng còn có những phần phải thu khác nữa sẽ tạo nên nhiều do dự cho nhà đầu tư. Bởi, khi ngân hàng có lợi nhuận lớn, lợi nhuận này chưa chuyển hoá thành tiền (một vài trường hợp đang mắc kẹt ở "hàng tồn kho") các nhà phân tích sẽ đánh giá ngân hàng đó có chất lượng lợi nhuận không cao và điều này sẽ phản ánh ngay vào giá cổ phiếu khi công bố thông tin ra ngoài.

"Hay nói rõ hơn, là bạn có tiền, nhưng tiền vẫn chưa về với bạn, và rất nhiều rủi ro với số tiền này khi đang di chuyển trên đường, đêm dài lắm mộng", ông Hoàng nhấn mạnh.

Ngoài ra, phần đầu tư của các ngân hàng đóng góp đáng kể vào thu nhập. Hoạt động đầu tư bao gồm: đầu tư trái phiếu, chứng khoán vốn (cổ phiếu), đầu tư ngoại hối, bất động sản.. kể cả đầu tư dài hạn như đầu tư công ty con, góp vốn công ty liên doanh.. những vấn đề liên quan đến việc dùng tiền buôn ra tiền.

NIM, là sự chênh lệch phần trăm giữa thu nhập lãi và chi phí lãi phải trả của ngân hàng, cho biết hiện các ngân hàng đang thực sự hưởng chênh lệch lãi suất giữa hoạt động huy động và hoạt động đầu tư tín dụng là bao nhiêu.

Nguồn: Báo cáo tài chính các ngân hàng

ROE (lợi nhuận trên vốn chủ sở hữu hay lợi nhuận trên vốn). ROE là chỉ tiêu đánh giá hiệu quả hoạt động. Qua chỉ tiêu ROE, chúng ta không thể nói việc VCB có 20.000 tỷ đồng lợi nhuận và ngân hàng khác có 4.000 tỷ đồng lợi nhuận chênh nhau quá xa. Bởi, biết đâu ngân hàng có lợi nhuận thấp lại có vốn điều lệ cũng 4.000 tỷ đồng, trong khi đó VCB có vốn điều lệ lên đến 37.000 tỷ đồng (khi đó ROE của ngân hàng 4.000 tỷ đồng lợi nhuận sẽ cao hơn ROE của ngân hàng có 20.000 tỷ đồng lợi nhuận, PV).

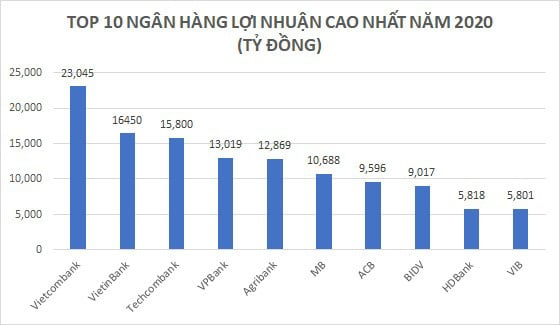

VCB dẫn đầu thị trường nhờ "linh động" trong hoạt động kinh doanh

Trong trường hợp với Vietcombank, ngân hàng khổng lồ cả về quy mô với vốn điều lệ 37.000 tỷ đồng, tài sản gần 1 triệu tỉ và cả lợi nhuận trong năm 2020 là 20.000 tỷ đồng có một cơ cấu hơi bất ngờ với ROE cao nhất trên toàn bộ thị trường, đạt 10.000 tỷ đồng.

Bên cạnh đó NIM của ngân hàng này bình thường khi chỉ đạt ngưỡng 4.000 tỷ đồng, một phần trong đó được VCB sử dụng để hỗ trợ các doanh nghiệp trong năm covid dẫn đến thu nhập lãi thuần giảm. Tuy nhiên, chính điều này khiên VCB phải kinh doanh ở các mảng khác và kết quả đạt được rất xuất sắc.

Trong đó, mảng đầu tư nằm ở ngưỡng trung bình trong nhóm 9 ngân hàng - nên nhớ rằng ngân hàng có quy mô lớn có sự chuyển mình trong cơ cấu "cực khó", kết quả cuối cùng lại rất đáng ghi nhận.

Bên cạnh đó, phí dịch vụ của Vietcombak không quá cao, phần bảo hiểm cũng chưa thực sự là điểm mạnh của ngân hàng này khi thu nhập từ bảo hiểm chỉ rơi vào khoảng 1.900 tỷ so với tổng thu nhập hơn 20.000 tỷ đồng.

Một điểm nhấn mạnh cần quan tâm của VCB nữa chính là chỉ số CASA đứng thứ 3 trong thị trường. Lưu ý rằng có 3 ngân hàng liên quan đến tiền gửi không kỳ hạn nổi trội là VCB, MBB là 2 ngân hạng có lợi thế sẵn, ngoài ra TCB - ngân hàng có chiến thuật lâu năm để đat được điều đó.

Từ những chỉ số phân tích đã nêu, có thể thấy rằng VCB không phải là ngân hàng có các chỉ tiêu quá nổi bật, nhưng nhờ vào việc "linh động" trong nhiều lĩnh vực đã giúp VCB trở thành ngân hàng có lợi nhuận cao nhất trong năm 2020.

Nguồn: Báo cáo tài chính các ngân hàng

Ở một diễn biến khác, trường hợp của ACB, ngân hàng có cơ cấu nợ xấu tốt nhất khi chỉ ở ngưỡng 0,5%. Nghĩa là, ACB có chất lượng tốt nhất trong số 9 bank được liệt kê ở đây. Ngoài ra, các chỉ số khác đầu tư tốt, phí và bảo hiểm ở mức trung bình, phải thu ở mức xuất sắc.

Song, ACB vẫn đang mắc kẹt với CTR, khi ngân hàng này có chi phí hoạt động bất thường hơn các bank khác.

Đối với MBB, bank có quy mô sử dụng vốn bình thường, nhưng có một điểm giúp tăng lợi nhuận lên rất đáng kể là CTR. Cần biết rằng, năm 2019 MBB chỉ đứng thứ 5,6 trong 19 ngân hàng, nhưng năm nay lại vượt lên đứng đầu, phần CASA đứng thứ 2 (chỉ sau TCB).

Dựa vào biểu đồ cho thấy, MBB rất xuất sắc về mặt bán bảo hiểm khi tỷ trọng bán bảo hiểm đóng góp cho lợi nhuận của MBB cao nhất trên thị trường, NIM đứng thứ 3.. từ đó cho thấy MBB là ngân hàng ổn định, an toàn, thích hợp với những nhà đầu tư "ăn chắc mặc bền".

Tác động từ thông tư 01 của Ngân hàng Nhà nước

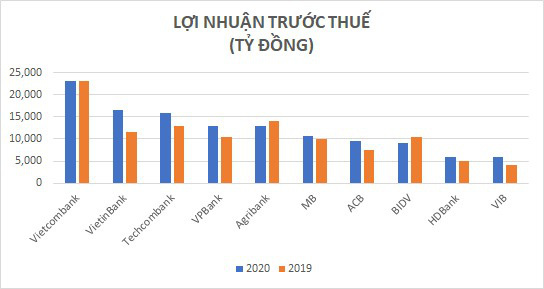

Tương tự, Chuyên gia tài chính Phan Lê Long Phan nhận định, năm 2020, phần lợi nhuận từ thu nhập lãi thuần của các ngân hàng cần lưu ý thêm ở các khoản vay đối với các doanh nghiệp bị ảnh hưởng của Covid-19.

Cần biết rằng, ngân hàng nhà nước có Thông tư 01, theo đó các ngân hàng được phép chưa phân loại lại hoặc giữ nguyên nhóm nợ đối với các khoản cho vay này, cho dù DN chưa trả được nợ vẫn sẽ giữ nguyên nhóm cũ.

Như vậy việc lập dự phòng không diễn ra, nợ xấu ở đâu đó chưa được phản ánh thật. Điều đó có nghĩa trong năm 2021 nó sẽ là ứng viên để chúng ta thấy rằng sẽ tác động tiêu cực hơn của ngân hàng khi chuyển nhóm.

"Từ đó, phần dự thu sẽ là một trong những chỉ tiêu quan trọng. Ngân hàng nào có lợi nhuận thu nhập lãi thuần cao, nhưng dự thu lớn sẽ là ngân hàng có chất lượng lợi nhuận kém", ông Long Phan cho hay.