Lý do gì khiến cổ phiếu VietinBank (CTG) được khuyến nghị mua với giá 38.500 đồng?

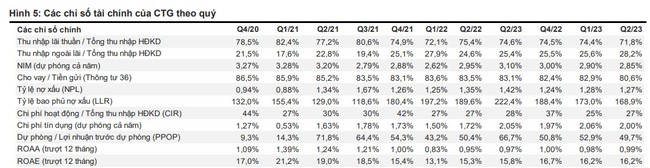

Theo báo cáo mới nhất của VNDirect Research: Tổng thu nhập hoạt động kinh doanh của Ngân hàng Thương mại Cổ phần Công Thương Việt Nam (VietinBank, HoSE: CTG) đạt xấp xỉ 17,8 nghìn tỷ đồng trong quý II/2023 (tăng 11,5% so với cùng kỳ) nhờ thu nhập lãi tăng 6,2% so với cùng kỳ và thu nhập ngoài lãi tăng 27,7% so với cùng kỳ.

Mức tăng trưởng cao của thu nhập ngoài lãi đến từ 2 yếu tố chính: lãi từ hoạt động kinh doanh ngoại hối đạt xấp xỉ 1,2 nghìn tỷ (tăng 44,6% so với cùng kỳ) – mức cao thứ nhì toàn ngành và thu nhập khác đạt 1,8 nghìn tỷ (tăng 60% so với cùng kỳ) chủ yếu nhờ công tác thu hồi nợ xấu đạt 2 nghìn tỷ đồng.

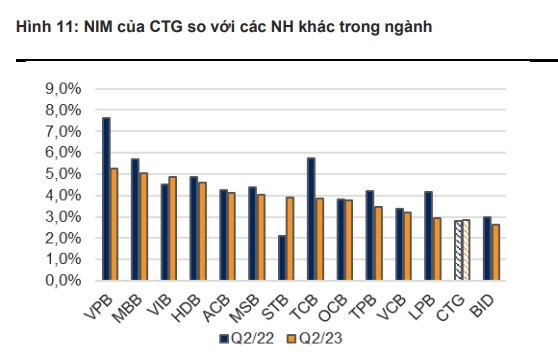

NIM tăng trưởng so với cùng kỳ nhờ khai thác nguồn vốn liên ngân hàng giá rẻ

VNDirect đặc biệt ấn tượng do CTG có thể cải thiện NIM so với cùng kỳ trong hoàn cảnh toàn ngành khó khăn như hiện tại, đặc biệt trong bối cảnh các khoản tiền gửi/vay từ Chính phủ và NHNN (một trong những nguồn vốn quan trọng với các ngân hàng quốc doanh) đã giảm mạnh trong quý II/2023.

Nguồn: NHTM, VNDIRECT RESEARCH

Cho nửa cuối năm 2023, VNDirect duy trì dự phóng NIM của CTG có thể đạt mức 3% trong năm nay (duy trì cùng mức so với năm ngoái). Ngoài ra, CTG vẫn có thể cải thiện NIM trong nửa cuối 2023 khi mức lãi suất tiền gửi của ngân hàng đã giảm 0,7 – 1,7 điểm % từ cuối QII/2023 cho các khoản tiền gửi có kỳ hạn dài hơn 6 tháng.

Nguồn: CTG, VNDIRECT RESEARCH

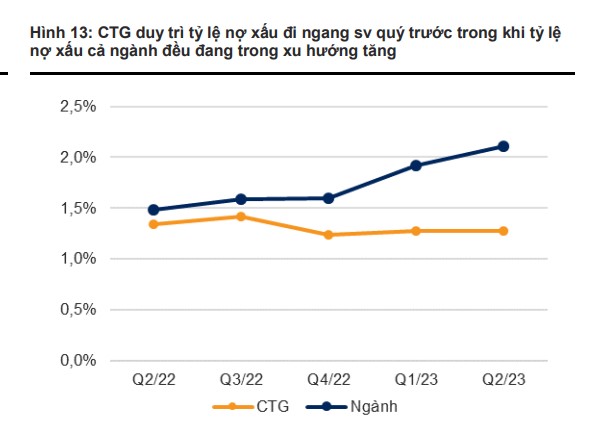

Tại cuối quý II/2023, tỷ lệ nợ xấu của CTG đạt 1,27% – giảm nhẹ so với quý trước (1,28%) và ở mức thấp thứ 4 trong số các NH có cùng quy mô. Trong khi đó, tỷ lệ bao nợ xấu của NH đạt 169% – giảm nhẹ từ mức 173% tại cuối quý I/2023 nhưng vẫn xếp thứ 2 cao nhất trong ngành.

Nguồn: VNDIRECT RESEARCH, CTG

Ngân hàng đã thực hiện trích lập dự phòng mạnh mẽ trong quý II/2023 để chủ động ứng phó trước các diễn biến của nền kinh tế. Chi phí tín dụng của ngân hàng tăng 21 điểm cơ bản lên 1,92%.

CTG tiếp tục duy trì chất lượng tài sản ở mức tốt khi hầu hết các ngân hàng đều có sự suy giảm chất lượng tài sản trong khoảng thời gian hiện tại. Tại cuối quý II/2023, các khoản nợ được tái cơ cấu theo TT02/23 của CTG đạt xấp xỉ 2 nghìn tỷ đồng (xấp xỉ 0,16% tổng dư nợ).

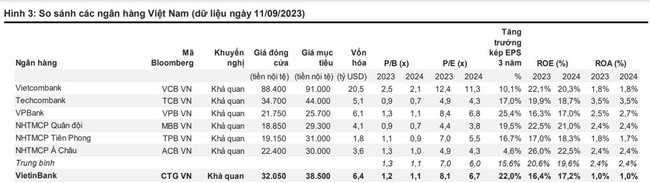

Duy trì khuyến nghị khả quan với mức giá mục tiêu cao hơn 38.500đ/cổ phiếu

VNDirect giảm chi phí vốn từ 14% xuống 13,5% để phản ánh lãi suất phi rủi ro và phần bù rủi ro thấp hơn nhờ spread của CDS Việt Nam cải thiện so với đầu năm.

Do đó, VNDirect khuyến nghị khả quan với giá mục tiêu tăng thêm 8,1% lên 38.500đồng/cổ phiếu. CTG vẫn là một trong những cổ phiếu ưa thích của VNDirect nhờ danh mục cho vay đa dạng. Rủi ro giảm giá là chi phí tín dụng lớn hơn dự kiến. Rủi ro tăng giá là NIM cao hơn dự phóng.

Nguồn: VNDIRECT RESEARCH, Bloomberg