Thấy gì từ việc các ngân hàng sở hữu chéo trái phiếu của nhau?

Ngân hàng "á quân" về phát hành trái phiếu doanh nghiệp 10 tháng

Số liệu từ Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA), trong 10 tháng đầu năm 2021 có tổng cộng 723 đợt phát hành trái phiếu doanh nghiệp trong nước.

Trong đó, 705 đợt phát hành trái phiếu riêng lẻ với tổng giá trị 422,45 nghìn tỷ đồng (chiếm 96% tổng giá trị phát hành) và 18 đợt phát hành ra công chúng giá trị 15,55 nghìn tỷ đồng (chiếm 4%) và 4 đợt phát hành trái phiếu ra thị trường quốc tế tổng giá trị 1,425 tỷ USD.

Đáng chú ý, nhóm ngân hàng đang đứng ở vị trí thứ 2 (chỉ sau nhóm bất động sản) với khối lượng phát hành 149,1 nghìn tỷ đồng.

Ngân hàng "á quân" về phát hành trái phiếu doanh nghiệp 10 tháng. (Ảnh: ABB)

Thực tế, kể từ đầu năm đến nay hàng loạt thương vụ huy động thông qua phát hành trái phiếu riêng lẻ của các ngân hàng "cháy hàng", mặc dù mặt bằng lãi suất phát hành của nhóm này thấp hơn so với trái phiếu phát hành của các doanh nghiệp.

Đơn cử như PG Bank phát hành thành công 500 tỷ đồng trái phiếu, kỳ hạn 3 năm; VIB phát hành thành công 100 tỷ đồng trái phiếu riêng lẻ kỳ hạn 7 năm, lãi suất bằng lãi suất tham chiếu cộng 2%/năm; BIDV đã phát hành thành công 500 tỷ đồng trái phiếu riêng lẻ kỳ hạn 8 năm với lãi suất áp dụng là lãi suất thả nổi cộng với 0,9%/năm;…

Mới nhất, Sacombank vừa phát hành thành công 5.000 trái phiếu, tương đương 5.000 tỷ đồng chỉ sau 1 tháng từ khi mở sổ.

Ngân hàng sở hữu lòng vòng

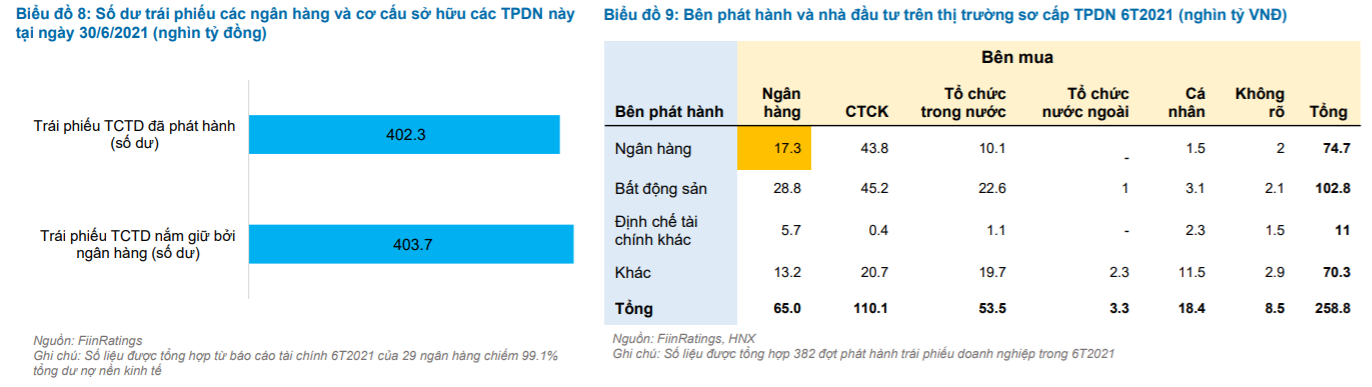

Trong báo cáo mới phát hành của FiinGroup đề cập, TPDN phát hành bởi các ngân hàng phần lớn được sở hữu bởi các ngân hàng khác và các CTCK. Hay nói cách khác, các ngân hàng đang mua chéo trái phiếu của nhau.

Về lãi suất, mức lãi suất trung bình được chào bán bởi các nhà phát hành trong 9 tháng đầu năm nay ở mức 7,9%/năm, giảm 2,1 điểm % so với năm 2020.

Trong đó, ngành Ngân hàng, với vị trí là ngành có giá trị phát hành lớn nhất trong 9 tháng, duy trì ở mức lãi suất thấp nhất trong các ngành với mức bình quân là 4,4%/năm và kỳ hạn bình quân là 3,9 năm do mặt bằng chung giảm lãi suất TPCP và lãi suất liên ngân hàng.

Cụ thể, số dư TPDN ngân hàng đang lưu hành tại cuối thời điểm 30/6/2021 ở mức 403.700 tỷ đồng của 29 ngân hàng thương mại. Con số này tương đương với giá trị TPDN của các TCTD mà các ngân hàng này cũng đang nắm giữ tại thời điểm đó.

Mặt khác, số lượng ngân hàng tham gia trực tiếp mua trái phiếu ngân hàng trên thị trường sơ cấp chiếm khoảng 23,2% lượng trái phiếu ngân hàng phát hành.

Được biết, trước đây theo quy định tại Thông tư 34/2013/TT-NHNN, tổ chức tín dụng không được mua trái phiếu phát hành trên sơ cấp của tổ chức tín dụng khác nên các công ty chứng khoán thường đứng ra làm trung gian, mua trái phiếu ngân hàng trên thị trường sơ cấp, sau đó bán lại cho các tổ chức tín dụng khác.

Tuy nhiên, hiện tại, quy định này đã được gỡ bỏ nên các ngân hàng thương mại đã có thể trực tiếp mua trái phiếu của nhau trên thị trường sơ cấp từ ngày 17/5/2021.

Ngân hàng "chăm chỉ" sở hữu vòng quanh trái phiếu doanh nghiệp.

Giảng viên Học viện Ngân hàng chia sẻ với PV Etime một số nguyên nhân khiến cho hoạt động phát hành trái phiếu của các ngân hàng sôi động thời gian qua đó là: Các ngân hàng phát hành trái phiếu nhằm tăng vốn cấp 2 và cải thiện tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn theo quy định của Ngân hàng Nhà nước trước nhu cầu vốn trung và dài hạn rất lớn từ doanh nghiệp; Một phần vốn của các ngân hàng bị thiếu hụt cho cơ cấu lại thời gian trả nợ cho doanh nghiệp (đến kỳ nhưng ngân hàng chưa thu về được), buộc các ngân hàng phải tăng phát hành trái phiếu riêng lẻ để bù đắp.

"Chính sách giãn, hoãn nợ khiến những ngân hàng nhỏ chịu áp lực thanh khoản, trong khi đó một số ngân hàng lại thừa vốn vì nền kinh tế còn đang hấp thụ vốn kém nên các ngân hàng này đầu tư vào trái phiếu của các ngân hàng khác. Tuy nhiên, điều này khiến cho cho dòng vốn chảy lòng vòng trong hệ thống và không loại trừ các ngân hàng "đi đêm" thỏa thuận với nhau sở hữu chéo để cùng đạt được mục tiêu như tăng vốn cấp 2 cải thiện tỷ lệ cho vay trung và dài hạn,…", vị này nhấn mạnh.