Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

"Bong bóng" tài sản hình thành, chính sách tiền tệ 2021 gặp khó

H.Anh

Thứ tư, ngày 21/04/2021 11:30 AM (GMT+7)

PGS.TS. Nguyễn Quốc Việt, Phó Viện trưởng Viện VEPR cho rằng, tình trạng bong bóng tài sản đang hình thành trên thị trường chứng khoán và thị trường bất động sản. Dẫn đến, chính sách tiền tệ, cụ thể là công cụ lãi suất trong năm 2021 sẽ giảm hiệu quả đáng kể.

Bình luận

0

Áp lực lạm phát từ chính sách tiền tệ nới lỏng

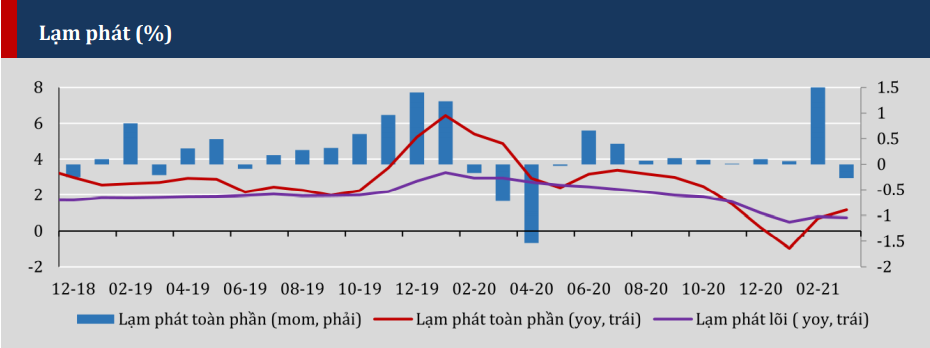

Báo cáo kinh tế vĩ mô quý I/2021, PGS.TS Phạm Thế Anh - Viện trưởng Viện Nghiên cứu kinh tế và chính sách (VEPR) cho biết, lạm phát có xu hướng tăng chậm trong quý I/2021 với mức tăng thấp nhất trong vòng 20 năm trở lại đây.

Cụ thể, lạm phát tháng 1 âm 0,97%, tháng 2 là 0,7% và ghi nhận mức tăng 1,16% vào tháng 3. Bình quân, quý I lạm phát tăng 0,29%. Điều này cho thấy, lượng cầu trong nền kinh tế còn yếu.

Lạm phát tăng thấp nhất trong vòng 20 năm trở lại đây. (Nguồn: TCTK)

Tuy nhiên, lạm phát được kỳ vọng sẽ tăng nhanh bắt đầu từ tháng 4/2021 do phục hồi kinh tế khiến nhu cầu về hàng hóa và dịch vụ tăng. Chính vì vậy, việc duy trì các giải pháp nới lỏng tiền tệ (và tài khóa) có thể dẫn đến giá cả tiêu dùng không đạt được mục tiêu dưới 4% vào cuối năm của Chính phủ.

Trong khi đó, chuyên gia kinh tế Cấn Văn Lực thì cho rằng, áp lực lạm phát này không quá lớn, do sức cầu còn yếu, đặc biệt sức cầu tiêu dùng vẫn còn yếu, người dân tiết kiệm, không chi tiêu nhiều như trước; chỉ số vòng quay đồng tiền chậm. Dự báo lạm phát cả năm khoảng 3,5-3,7%.

"Bong bóng" tài sản hình thành, điều hành chính sách tiền tệ sẽ khó khăn hơn

Dưới góc nhìn của mình, PGS.TS. Nguyễn Quốc Việt, Phó Viện trưởng Viện VEPR thừa nhận, dù lạm phát chưa trở thành một mối đe dọa vĩ mô, song rủi ro đang tiếp tục tích lũy.

Đặc biệt, thị trường tài sản có nhiều dấu hiệu cho thấy đang trong tình trạng bong bóng, có thể mang lại rủi ro cho hệ thống tín dụng và hoạt động kinh tế

"Thực tế thì trong năm 2020, các thị trường tài sản đã có sự tăng trưởng đáng kể, chủ yếu vì đó là nơi trú ẩn cho khoản tiền nhàn rỗi của nhà đầu tư và hộ gia đình. Điều này có thể hiểu được trong giai đoạn khủng hoảng.

Tuy nhiên, việc lãi suất huy động tiền gửi liên tục hạ do cầu tín dụng giảm, đang đẩy dòng tiền tiết kiệm ra khỏi ngân hàng ngày càng nhanh hơn.

Đặc biệt, cần lưu ý tình trạng bong bóng tài sản đang hình thành trên thị trường chứng khoán và thị trường bất động sản. Dẫn đến, chính sách tiền tệ, cụ thể là công cụ lãi suất trong năm 2021 sẽ giảm hiệu quả đáng kể", ông Việt chia sẻ.

"Bong bóng" tài sản hình thành, điều hành chính sách tiền tệ sẽ khó khăn hơn

Thêm vào đó, khi mức tăng giá trên các thị trường tài sản đủ lớn để tạo ra hiệu ứng của cải (wealth effect) thì mức tiêu dùng sẽ tăng đối với các mặt hàng không phải thiết yếu.

Điều này dẫn tới sự lan tỏa của sự tăng giá từ thị trường tài sản sang thị trường tiêu dùng, dù chậm chạp, nhưng có thể cảm nhận được. Đây cũng là một biểu hiện của hiện tượng tăng giá khi chính sách nới lỏng tiền tệ được theo đuổi trong thời gian đủ dài.

"Đây là thời điểm khó khăn trong chính sách tiền tệ vì việc thắt chặt trở lại trong bối cảnh nền sản xuất vẫn chưa có cải thiện ở cấp độ căn bản (fundamentals), sẽ dẫn tới khó khăn hơn nữa cho khu vực doanh nghiệp thực", chuyên gia VEPR nhận định.

Mặc dù vậy, theo chuyên gia này, trong mọi tình huống, ổn định kinh tế vĩ mô, cụ thể là lạm phát, lãi suất và tỷ giá cần được duy trì ổn định, là hết sức cần thiết để chuẩn bị cho giai đoạn phục hồi sau bệnh dịch.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật