Chứng khoán Tiên Phong (TPS) dự trình kế hoạch lãi tăng 35% và muốn tăng gấp đôi vốn điều lệ

Công ty Cổ phần Chứng khoán Tiên Phong (TPS; HoSE: ORS) dự báo tình hình thị trường chứng khoán năm 2023 hiện đã qua giai đoạn khó khăn nhất mặc dù vẫn còn rất nhiều yếu tố bất lợi. Các nhóm vấn đề sẽ có ảnh hưởng lớn và dẫn dắt thị trường chứng khoán trong năm 2023 bao gồm chính sách phục hồi kinh tế của Chính phủ, chính sách tài khóa mở rộng với gói kích thích đầu tư công sẽ là khung sườn hỗ trợ cho kế hoạch phục hồi và tăng trưởng kinh tế giai đoạn 2023 - 2025.

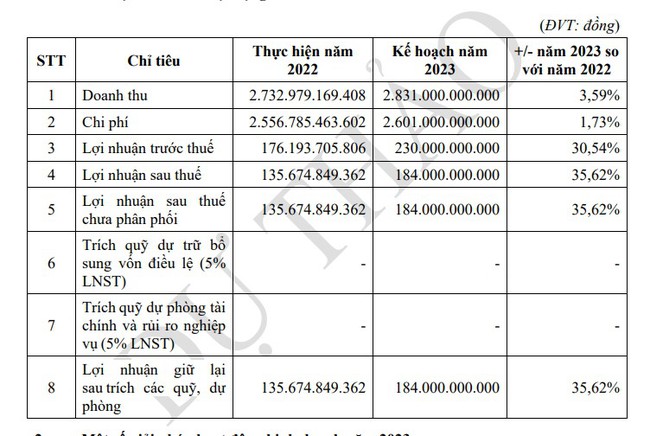

Kế hoạch chỉ tiêu hoạt động kinh doanh và tài chính năm 2023

Ngoài ra, Trung Quốc mở cửa sẽ hỗ trợ phần nào trong việc thúc tăng đẩy tăng trưởng kinh tế; khối ngoại là bệ đỡ, là nhân tố hỗ trợ quan trọng cho thị trường chứng khoán trong năm 2023; hay 6,8 triệu tài khoản cá nhân trong nước là động lực phát triển thị trường giai đoạn tiếp theo;…

Chính vì vậy, trong năm 2023, Chứng khoán TPS đặt chỉ tiêu doanh thu 2.831 tỷ đồng, tăng 3,6% so với năm ngoái; và lợi nhuận sau thuế 184 tỷ đồng, tăng 35,6%.

Chứng khoán TPS muốn chào bán 2.000 tỷ đồng trái phiếu

Ngoài ra, nhằm đảm bảo nhu cầu vốn, Chứng khoán TPS muốn chào bán trái phiếu năm 2023 với tổng giá trị mệnh giá phát hành dự kiến 2.000 tỷ đồng với kỳ hạn tối đa 05 năm.

Bên cạnh đó, Chứng khoán TPS cũng đưa ra phương án phát hành thêm cổ phiếu để tăng vốn điều lệ lên 4.000 tỷ đồng, nhằm nâng cao năng lực tài chính, tăng quy mô vốn của Công ty để thực hiện các nghiệp vụ tự doanh, tư vấn, bảo lãnh phát hành chứng khoán và/hoặc các nghiệp vụ, hoạt động kinh doanh hợp pháp khác, thực hiện các hoạt động đầu tư và/hoặc cơ cấu nợ của Công ty.

Dự kiến, số lượng cổ phiếu phát hành thêm là 200 triệu cổ phiếu thông qua hai phương án:

Phương án 1, phát hành quyền mua cổ phiếu cho cổ đông hiện hữu với một trong hai tỷ lệ thực hiện quyền, gồm 100 triệu cổ phiếu (tỷ lệ 2:1) hoặc 200 triệu cổ phiếu (tỷ lệ 1:1). Giá phát hành dự kiến không thấp hơn mệnh giá 10.000 đồng/cổ phiếu.

Phương án 2, chào bán cổ phiếu riêng lẻ dự kiến tối đa 200 triệu cổ phiếu, giá không thấp hơn mệnh giá 10.000 đồng/cổ phiếu. Số cổ phiếu này sẽ bị hạn chế chuyển nhượng trong một năm kể từ ngày hoàn thành đợt chào bán. Thời gian thực hiện dự kiến trong năm 2023 hoặc quý I/2024.

Nhìn lại tình kinh doanh năm 2022, TPS đánh giá hoạt động tư vấn phát hành trái phiếu doanh nghiệp của Công ty bị ảnh hưởng nghiêm trọng, dù mảng này từng mang lại doanh thu ấn tượng trong năm 2021. Nguyên nhân do thị trường trái phiếu doanh nghiệp trong năm trầm lắng, xuất phát từ tâm lý hoang mang, lo lắng của nhà đầu tư sau khi xảy ra một số vụ việc vi phạm liên quan đến trái phiếu.

Đặc biệt, do tình hình tài chính và thị trường không thuận lợi trong năm 2022, kế hoạch tăng vốn điều lệ của Công ty từ 2.000 tỷ đồng lên 4.000 tỷ đồng đã được tạm hoãn. Dù vậy, TPS vẫn ghi nhận doanh thu 2022 kỷ lục gần 2.733 tỷ đồng, gấp đôi thực hiện năm 2021. Tuy nhiên, do hoạt động tự doanh lỗ 303 tỷ đồng cùng với chi phí tăng khiến lãi sau thuế giảm gần 36%, xuống còn gần 136 tỷ đồng. Do đó, TPS dự kiến không phân phối lợi nhuận giữ lại năm 2022 gần 290 tỷ đồng, thay vào đó, dùng toàn bộ số tiền cho kế hoạch phát triển hoạt động kinh doanh.

Đóng cửa phiên giao dịch ngày 27/3, giá cổ phiếu ORS tăng 1,9% lên mức 9.650 đồng/ cổ phiếu.