Ngân hàng Việt vào giai đoạn nước rút cho mục tiêu kép

Điểm hẹn lớn của mục tiêu kép tăng cường an toàn và nâng cao hiệu quả hoạt động hệ thống ngân hàng thương mại (NHTM) Việt Nam đã đến gần. Nhiều nhà băng bước vào giai đoạn nước rút với khó khăn và thử thách, nhưng cũng đã có những thành viên chủ động đi trước một bước.

Tại kỳ họp thứ 8 của Quốc hội bắt đầu từ ngày 21/10, Văn phòng Chính phủ cho biết, Thủ tướng đã phân công các thành viên Chính phủ chuẩn bị một số báo cáo, tờ trình, dự án luật.

Trong lĩnh vực ngân hàng, Thống đốc Ngân hàng Nhà nước được phân công chuẩn bị báo cáo của Chính phủ về kết quả xử lý nợ xấu của các tổ chức tín dụng. Báo cáo cụ thể cũng đã được gửi đến Quốc hội.

Tại khối ngân hàng thương mại cổ phần tư nhân, một số thành viên đã cùng lúc giảm nhanh được nợ xấu về quanh 1% vừa đáp ứng được Basel II trước thời hạn.

Bước tiến lớn trước áp lực gần

Trước thềm kỳ họp này, Ngân hàng Nhà nước cũng vừa có buổi họp báo thông tin cơ bản về tình hình nợ xấu trong hệ thống.

Ông Nguyễn Trọng Du, Phó Chánh Thanh tra Cơ quan Thanh tra, giám sát ngân hàng cho biết, trong hai năm qua, kể từ khi có và triển khai Nghị quyết số 42/2017/QH14 của Quốc hội về thí điểm xử lý nợ xấu, toàn hệ thống đã xử lý thêm được lượng lớn nợ xấu, với kết quả được đánh giá tích cực.

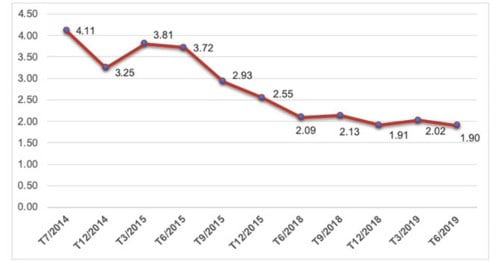

Cụ thể, lũy kế từ 15/8/2017 (thời điểm Nghị quyết 42 có hiệu lực) đến cuối tháng 6/2019, toàn hệ thống tổ chức tín dụng (TCTD) đã xử lý được 224,7 nghìn tỷ đồng nợ xấu xác định theo Nghị quyết 42 (không bao gồm sử dụng dự phòng rủi ro). Qua đó, tỷ lệ nợ xấu nội bảng đến cuối tháng 6/2019 là 1,9%.

“Có thể nói chất lượng tín dụng được cải thiện với các giải pháp xử lý nợ xấu được triển khai đồng bộ cùng với các biện pháp kiểm soát, phòng ngừa nợ xấu mới phát sinh; góp phần nâng cao chất lượng tín dụng và giảm tỷ lệ nợ xấu của hệ thống các TCTD”, ông Du cho biết tại buổi họp báo.

Với kết quả trên, tỷ lệ nợ xấu nội bảng của hệ thống đến cuối tháng 6/2019 chỉ còn 1,9%. Đây là một bước tiến lớn so với mức độ trên 3% những năm trước, thậm chí mức độ hai chữ số từng được xác định ở giai đoạn đầu tái cơ cấu hệ thống (2011-2015).

Tuy nhiên, bên cạnh nợ xấu nội bảng, hệ thống còn phần nợ đã bán sang Công ty Quản lý tài sản các TCTD Việt Nam (VAMC), nợ tiềm ẩn thành nợ xấu. Tính chung, tổng nợ xấu, dư nợ tại VAMC và nợ tiềm ẩn thành nợ xấu cập nhật đến tháng 8/2019 ở mức 4,84%. Và đây vẫn là áp lực lớn.

Tỷ lệ nợ xấu trong trong tổng dư nợ tín dụng (đơn vị: %) – Nguồn: NHNN

Áp lực đó cũng đang đến gần, hay nói cách khác hệ thống các TCTD Việt Nam đang bước vào giai đoạn nước rút để thực hiện chỉ thị đầu năm nay của Thống đốc Ngân hàng Nhà nước: đưa nợ xấu nhận diện tổng thể nói trên về dưới 3% trong năm 2020.

2020 cũng là năm của điểm hẹn lớn. Ngay từ 01/01/2010, toàn hệ thống sẽ bắt đầu thực hiện Thông tư 41 của Ngân hàng Nhà nước, chính thức áp dụng các chuẩn mực Basel II.

Cùng với yêu cầu giảm được nợ xấu nhận diện tổng thể xuống dưới 3%, thực hiện Thông tư 41 với Basel II được xem là mục tiêu kép của hệ thống hiện nay, mà điểm hẹn và áp lực đã rất gần kề.

Sức mạnh và lợi thế cho ngân hàng đi trước

Tại điểm xuất phát của quá trình tái cơ cấu (2011-2012), gánh nặng và áp lực xử lý nợ xấu nhận diện tổng thể từng thách thức với mức độ lên tới trên 17%; nhiều NHTM lớn nhỏ khi đó có tỷ lệ nợ xấu nội bảng từ 5-8%.

Có một đặc điểm riêng, tỷ lệ nợ xấu giai đoạn đầu tái cơ cấu tăng cao tại một số thành viên, do phép cộng của các cuộc sáp nhập, hợp nhất. Như trường hợp SHB sáp nhập Habubank khiến nợ xấu ban đầu lên tới khoảng 8%; hay sau khi sáp nhập DaiABank cũng khiến nợ xấu HDBank từng trên 3%; Sacombank sáp nhập Southern Bank cũng bao gồm gánh nặng nợ xấu lớn…

Phải mất gần 5 năm, toàn hệ thống mới đưa được tỷ lệ nợ xấu nội bảng xuống dưới 3% vào cuối quý 3/2015, trong đó có vai trò lớn của VAMC. Thế nhưng, trong quá trình chung khá dài đó lại có những trường hợp tạo ấn tượng mạnh.

Đơn cử như trong khối NHTM cổ phần vẫn còn tỷ lệ sở hữu Nhà nước chi phối, Vietcombank là thành viên đầu tiền đưa được nợ xấu về mốc 1%, cùng với mức độ trích lập dự phòng rủi ro tín dụng cao nhất hệ thống.

Trong khối NHTM cổ phần tư nhân, như trên, nợ xấu từng vượt trên 3% sau sáp nhập DaiABank nhưng HDBank lại là thành viên tốc độ nhanh nhất, ấn tượng nhất trong xử lý, khi giảm nhanh về gần 1% chỉ vài năm sau đó và hiện ở nhóm có tỷ lệ nợ xấu thấp nhất trong hệ thống.

Xử lý tốt nợ xấu và kiểm soát chặt chẽ nợ xấu mới phát sinh, ngân hàng bớt gánh nặng níu chân để tăng tốc.

Thực tế, tại Vietcombank, sau khi xử lý gọn nợ xấu, lợi nhuận liên tục tạo kỷ lục mới và dẫn đầu hệ thống. Và tại HDBank, tốc độ tăng trưởng được tính theo cấp độ bằng lần kể từ sau khi sáp nhập DaiABank và sau khi xử lý nhanh nợ xấu, hệ quả từ sáp nhập chỉ trong 1 năm. Tương tự, tại nhiều thành viên khác như MBBank, Techcombank, ACB…, tăng trưởng lợi nhuận cũng đang thể hiện mạnh mẽ sau khi cơ bản xử lý gọn vấn đề nợ xấu.

Ở một khía cạnh khác, xử lý nợ xấu và kiểm soát rủi ro giai đoạn từ 2011 đến nay như một quá trình thanh lọc đối với hệ thống NHTM Việt Nam. Những thành viên có sức mạnh, chiến lược và quản trị hiệu quả lần lượt nắm vị thế dẫn đầu và lợi thế trong phát triển kinh doanh.

Quan trọng hơn, vượt qua thử thách xử lý nợ xấu, những thành viên đó mạnh hơn để tiến đến mục tiêu kép nói trên: áp dụng Basel II trong an toàn hoạt động. Và cũng chính là những cái tên nói trên như Vietcombank, MBBank, HDBank, ACB, Techcombank, VIB… đều đã lần lượt cán đích áp chuẩn trước thời hạn. Tính chung, hiện toàn hệ thống NHTM Việt Nam đã có 11 thành viên được Ngân hàng Nhà nước xác nhận ở đích đến này.

Nhưng đó vẫn mới chỉ là số ít trong quy mô số lượng thành viên toàn hệ thống. Theo đó, khó khăn và thách thức trong cả xử lý nợ xấu lẫn áp dụng Basel II vẫn đang đặt ra với nhiều NHTM, khi mà chỉ còn một quý nữa để bước sang điểm hẹn năm 2020.