Tăng vốn gấp, VietinBank sắp phát hành 5.000 tỷ đồng trái phiếu

Ngân hàng TMCP Công thương Việt Nam (VietinBank - mã: CTG) vừa ban hành văn bản công bố thông tin liên quan đến việc cấp giấy chứng nhận đăng ký chào bán trái phiếu ra công chúng.

Cụ thể, thông tin từ Vietinbank cho biết, ngân hàng này đã nhận được giấy chứng nhận đăng ký chào bán trái phiếu ra công chúng của Ủy ban Chứng khoán Nhà nước (UBCKNN).

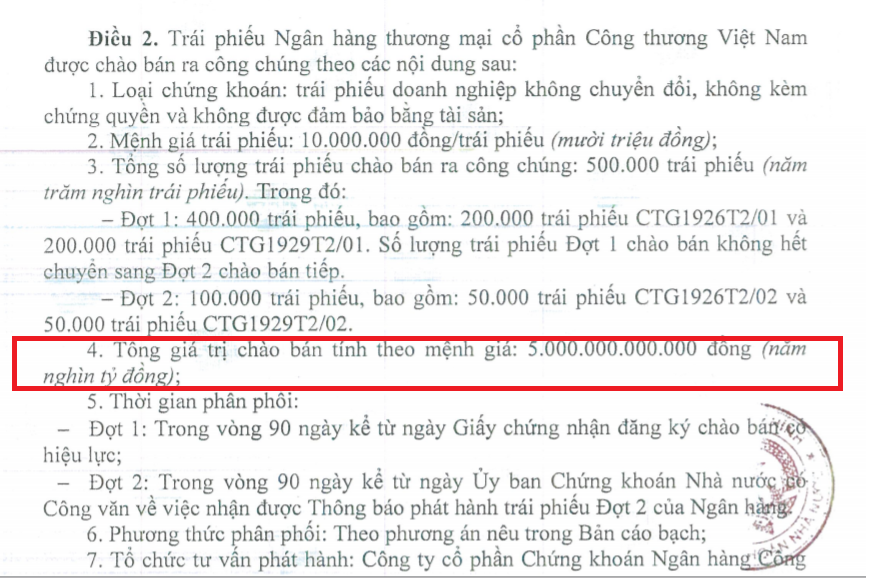

Theo Vietinbank, tổng lượng trái phiếu chào bán ra công chúng lần này lên đến 500.000 trái phiếu với mệnh giá 10 triệu đồng/trái phiếu. Loại hình trái phiếu doanh nghiệp không chuyển đổi, khộng kèm chứng quyền và không được đảm bảo bằng tài sản.

Tổng giá trị chào bán tính theo mệnh giá lên đến 5.000 tỷ đồng. Vietinbank sẽ chia thành 2 đợt phát hành. Đợt 1 gồm 400.000 trái phiếu, bao gồm 200.000 trái phiếu CTG1926T2/01 và 200.000 trái phiếu CTG1929T2/01. Đợt 2 gồm 100.000 trái phiếu, bao gồm 50.000 trái phiếu CTG1926T2/02 và 50.000 trái phiếu CTG1929T2/02. Đáng chú ý, số lượng trái phiếu đợt 1 chào bán không hết sẽ được chuyển sang đợt 2 chào bán tiếp.

Trái phiếu đợt 1 sẽ được phân phối trong vòng 90 ngày kể từ ngày Giấy chứng nhận đăng ký chào bán có hiệu lực. Với đợt 2 là trong vòng 90 ngày kể từ ngày Ủy ban Chứng khoán Nhà nước có công văn về việc nhận được Thông báo phát hành trái phiếu đợt 2 của VietinBank.

Theo báo cáo tài chính hợp nhất quý II/2019, tính đến hết ngày 30/6/2019, tổng lượng trái phiếu VietinBank nắm giữ là trên 32.000 tỷ đồng, trong đó trên 5.500 tỷ đồng là trái phiếu có kỳ hạn từ 1 đến 5 năm và trên 26.500 tỷ đồng là trái phiếu có kỳ hạn trên 5 năm.

Động thái chào bán trái phiếu ra công chúng của Vietinbank diễn ra trong bối cảnh nhu cầu tăng vốn của ngân hàng này đang trở nên 'cấp bách'. Tại đại hội đồng cổ đông thường niên 2019 hồi tháng 4 vừa qua, ông Lê Đức Thọ - Chủ tịch VietinBank cho hay việc tăng vốn đối với ngân hàng thời gian tới là vô cùng cấp bách.

Ông Lê Đức Thọ, Chủ tịch HĐQT Vietinbank

Chủ tịch HĐQT Lê Đức Thọ cho biết, vốn điều lệ của VietinBank suốt nhiều năm qua chỉ dừng ở hơn 37.000 tỷ đồng suốt 5 năm qua. Các nguồn lực từ cổ phần hóa, phát hành cho nhà đầu tư nước ngoài,… đã đáp ứng được nhu cầu tăng trưởng của VietinBank các năm trước.

Tuy nhiên, nhu cầu vốn của ngân hàng vẫn lớn, những năm gần đây, VietinBank tìm nhiều cách để cải thiện vốn tự có, chẳng hạn như phát hành trái phiếu dài hạn, cơ cấu các khoản đầu tư, cơ cấu các khoản góp vốn vào các công ty con…

“VietinBank đã chủ động thực hiện đồng bộ các biện pháp nhằm tăng vốn tự có, tuy nhiên các biện pháp thực hiện đã được khai thác tới hạn, tỷ lệ sở hữu nhà nước tại VietinBank đã ở mức tối thiểu (64,46%), tỷ lệ sở hữu của cổ đông nước ngoài đã đạt tới 30%.

Trường hợp không tăng được vốn thì ngân hàng phải điều chỉnh lại kế hoạch tăng trưởng, (như kế hoạch kinh doanh trong năm 2019, tín dụng chỉ tăng trưởng 6% trong trường hợp tăng được vốn theo giữ lại cổ tức)”, ông Thọ nhấn mạnh.

Hiện tỷ lệ an toàn vốn thường xuyên duy trì ở mức thấp, tăng trưởng tín dụng của VietinBank theo đó cũng bị hạn chế, bởi nếu tăng trưởng nhanh hơn, tài sản có rủi ro nhiều hơn sẽ khiến tỷ lệ an toàn vốn suy giảm và có thể xuống dưới ngưỡng tối thiểu.

Quý IV/2018, Vietinbank đã buộc phải thực hiện việc hy hữu: giảm 26.000 tỷ đồng dư nợ tín dụng để đảm bảo hệ số an toàn vốn (CAR). Điều này hàm ý rằng CAR của VietinBank đã xuống đến mức "không thể thấp hơn" là một minh chứng.

Nửa đầu năm 2019, trong bối cảnh hạn mức tăng trưởng tín dụng hạn chế, dư nợ cho vay nửa đầu năm nay của VietinBank chỉ tăng vỏn vẹn 2,4%. Tuy nhiên, lợi nhuận thuần trước trích lập dự phòng của ngân hàng này vẫn tăng tới 25,4% nhờ tăng thu, giảm chi và lợi nhuận trước thuế đi ngang, đạt 5.334 tỷ đồng, dù đã tăng gấp rưỡi lượng trích lập dự phòng.